Содержание

Страховое возмещение \ КонсультантПлюс

Страховое возмещение

33. Страховое возмещение осуществляется в форме страховой выплаты путем получения суммы в кассе страховщика или перечисления суммы страховой выплаты на банковский счет потерпевшего (выгодоприобретателя) либо путем организации и оплаты восстановительного ремонта поврежденного транспортного средства на станции технического обслуживания, которая выбрана потерпевшим по согласованию со страховщиком в соответствии с Правилами и с которой у страховщика заключен договор на организацию восстановительного ремонта.

По общему правилу, право выбора способа страхового возмещения принадлежит потерпевшему (пункт 15 статьи 12 Закона об ОСАГО). Исключением является случай возникновения убытков от повреждения легковых автомобилей, находящихся в собственности граждан (в том числе индивидуальных предпринимателей) и зарегистрированных в Российской Федерации.

34. Под страховой выплатой понимается конкретная денежная сумма, подлежащая выплате страховщиком в возмещение вреда жизни, здоровью и/или в связи с повреждением имущества потерпевшего (пункт 3 статьи 10 Закона N 4015-1, статьи 1 и 12 Закона об ОСАГО).

35. Причинитель вреда, застраховавший свою ответственность в порядке обязательного страхования в пользу потерпевшего, возмещает разницу между страховым возмещением и фактическим размером ущерба только в случае, когда страхового возмещения недостаточно для полного возмещения причиненного вреда (статья 15, пункт 1 статьи 1064, статья 1072 и пункт 1 статьи 1079 ГК РФ).

36. При причинении вреда потерпевшему возмещению подлежат: восстановительные и иные расходы, обусловленные наступлением страхового случая и необходимые для реализации потерпевшим права на получение страхового возмещения (например, расходы на эвакуацию транспортного средства с места дорожно-транспортного происшествия, хранение поврежденного транспортного средства, доставку пострадавшего в лечебное учреждение; стоимость работ по восстановлению дорожного знака, ограждения; расходы по доставке ремонтных материалов к месту дорожно-транспортного происшествия и т.д.).

По договору обязательного страхования с учетом положений статей 1 и 12 Закона об ОСАГО возмещаются не только убытки, причиненные в результате повреждения транспортного средства, но и вред в виде утраты (повреждения) груза, перевозимого в транспортном средстве потерпевшего, а также вред в связи с повреждением имущества, не относящегося к транспортным средствам (в частности, объектам недвижимости, оборудованию АЗС, дорожным знакам, ограждениям и т. д.), за исключением случаев, предусмотренных пунктом 2 статьи 6 Закона об ОСАГО.

д.), за исключением случаев, предусмотренных пунктом 2 статьи 6 Закона об ОСАГО.

37. К реальному ущербу, возникшему в результате дорожно-транспортного происшествия, наряду со стоимостью ремонта и запасных частей относится также утрата товарной стоимости, которая представляет собой уменьшение стоимости транспортного средства, вызванное преждевременным ухудшением товарного (внешнего) вида транспортного средства и его эксплуатационных качеств в результате снижения прочности и долговечности отдельных деталей, узлов и агрегатов, соединений и защитных покрытий вследствие дорожно-транспортного происшествия и последующего ремонта.

Утрата товарной стоимости подлежит возмещению и в случае, если страховое возмещение осуществляется в рамках договора обязательного страхования в форме организации и (или) оплаты восстановительного ремонта поврежденного транспортного средства на станции технического обслуживания, с которой у страховщика заключен договор о ремонте транспортного средства, в установленном законом пределе страховой суммы.

38. По смыслу пункта 4 статьи 12 Закона об ОСАГО, если дополнительные расходы на лечение и восстановление поврежденного в результате дорожно-транспортного происшествия здоровья потерпевшего и утраченный им заработок (доход) превышают сумму осуществленной страховой выплаты, рассчитанную в соответствии с постановлением Правительства Российской Федерации от 15 ноября 2012 года N 1164 «Об утверждении Правил расчета суммы страхового возмещения при причинении вреда здоровью потерпевшего», страховщик обязан выплатить разницу между совокупным размером утраченного потерпевшим заработка (дохода) и дополнительных расходов и суммой осуществленной страховой выплаты. Общая сумма страховой выплаты за причинение вреда здоровью потерпевшего не должна превышать предельный размер, установленный статьей 7 Закона об ОСАГО.

39. По договору обязательного страхования размер страхового возмещения, подлежащего выплате потерпевшему в связи с повреждением транспортного средства, по страховым случаям, наступившим начиная с 17 октября 2014 года, определяется только в соответствии с Единой методикой определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства, утвержденной Положением Центрального банка Российской Федерации от 19 сентября 2014 года N 432-П (далее — Методика).

Расходы, необходимые для восстановительного ремонта и оплаты работ, связанных с таким ремонтом, не предусмотренные Методикой, не включаются в размер страхового возмещения (например, расходы по нанесению (восстановлению) на поврежденное транспортное средство аэрографических и иных рисунков).

При причинении вреда имуществу, не относящемуся к транспортным средствам (в частности, объектам недвижимости, оборудованию АЗС и т.д.), размер страхового возмещения определяется на основании оценки, сметы и т.п.

40. Если разница между фактически произведенной страховщиком страховой выплатой и предъявляемыми истцом требованиями составляет менее 10 процентов, необходимо учитывать, что в соответствии с пунктом 3.5 Методики расхождение в результатах расчетов размера расходов на восстановительный ремонт, выполненных различными специалистами, образовавшееся за счет использования разных технологических решений и погрешностей, следует признавать находящимся в пределах статистической достоверности.

При определении наличия либо отсутствия 10-процентной статистической достоверности утраченная товарная стоимость поврежденного в результате дорожно-транспортного происшествия транспортного средства учету не подлежит.

41. При осуществлении страхового возмещения в форме страховой выплаты размер расходов на запасные части, в том числе и по договорам обязательного страхования, заключенным начиная с 28 апреля 2017 года, определяется с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте. При этом на указанные комплектующие изделия (детали, узлы и агрегаты) не может начисляться износ свыше 50 процентов их стоимости (абзац второй пункта 19 статьи 12 Закона об ОСАГО).

42. В соответствии с подпунктом «а» пункта 18 и пунктом 19 статьи 12 Закона об ОСАГО размер подлежащих возмещению страховщиком убытков в случае полной гибели имущества потерпевшего определяется в размере его действительной стоимости на день наступления страхового случая за вычетом стоимости годных остатков с учетом их износа.

Под полной гибелью понимаются случаи, при которых ремонт поврежденного имущества невозможен либо стоимость ремонта поврежденного имущества равна стоимости имущества на дату наступления страхового случая или превышает указанную стоимость (подпункт «а» пункта 18 статьи 12 Закона об ОСАГО).

43. В случае, если по результатам проведенного страховщиком осмотра поврежденного имущества страховщик и потерпевший достигли согласия о размере страховой выплаты и не настаивают на организации независимой технической экспертизы транспортного средства или независимой экспертизы (оценки) поврежденного имущества, такая экспертиза, в силу пункта 12 статьи 12 Закона об ОСАГО, может не проводиться.

При заключении соглашения об урегулировании страхового случая без проведения независимой технической экспертизы транспортного средства или независимой экспертизы (оценки) поврежденного имущества потерпевший и страховщик договариваются о размере, порядке и сроках подлежащего выплате потерпевшему страхового возмещения. После осуществления страховщиком оговоренной страховой выплаты его обязанность считается исполненной в полном объеме и надлежащим образом, что прекращает соответствующее обязательство страховщика (пункт 1 статьи 408 ГК РФ).

После осуществления страховщиком оговоренной страховой выплаты его обязанность считается исполненной в полном объеме и надлежащим образом, что прекращает соответствующее обязательство страховщика (пункт 1 статьи 408 ГК РФ).

Заключение со страховщиком соглашения об урегулировании страхового случая без проведения независимой технической экспертизы транспортного средства или независимой экспертизы (оценки) поврежденного имущества является реализацией права потерпевшего на получение страхового возмещения, вследствие чего после исполнения страховщиком обязательства по страховой выплате в размере, согласованном сторонами, основания для взыскания каких-либо дополнительных убытков отсутствуют. Вместе с тем при наличии оснований для признания указанного соглашения недействительным потерпевший вправе обратиться в суд с иском об оспаривании такого соглашения и о взыскании суммы страхового возмещения в ином размере.

44. Обязанность по страхованию гражданской ответственности не распространяется на принадлежащие гражданам прицепы к легковым автомобилям (подпункт «д» пункта 3 статьи 4 Закона об ОСАГО). При этом обязанность по страхованию гражданской ответственности юридических лиц и граждан — владельцев прицепов к грузовому транспорту с 1 сентября 2014 года исполняется посредством заключения договора обязательного страхования, предусматривающего возможность управления транспортным средством с прицепом к нему, информация о чем вносится в страховой полис обязательного страхования (пункт 7 статьи 4 Закона об ОСАГО).

При этом обязанность по страхованию гражданской ответственности юридических лиц и граждан — владельцев прицепов к грузовому транспорту с 1 сентября 2014 года исполняется посредством заключения договора обязательного страхования, предусматривающего возможность управления транспортным средством с прицепом к нему, информация о чем вносится в страховой полис обязательного страхования (пункт 7 статьи 4 Закона об ОСАГО).

С 1 октября 2014 года, т.е. со дня введения утвержденных Банком России предельных размеров базовых ставок страховых тарифов и коэффициентов страховых тарифов, требований к структуре страховых тарифов, а также порядка их применения страховщиками при определении страховой премии по обязательному страхованию гражданской ответственности владельцев транспортных средств, вред, возникший в результате дорожно-транспортного происшествия при совместной эксплуатации тягача и прицепа в составе автопоезда, считается причиненным посредством одного транспортного средства (тягача), в связи с чем предельная страховая выплата не может превышать страховую сумму по одному договору страхования, в том числе и в случае, если собственниками тягача и прицепа являются разные лица.

Следует принимать во внимание, что отсутствие в полисе обязательного страхования отметки об эксплуатации транспортного средства с прицепом, как того требует пункт 7 статьи 4 Закона об ОСАГО, не может служить основанием для отказа страховой организации в осуществлении страховой выплаты. Вместе с тем применительно к подпункту «в» пункта 1 статьи 14 Закона об ОСАГО страховщик в указанном случае имеет право регресса к страхователю — причинителю вреда.

45. По договору обязательного страхования застрахованным является риск наступления гражданской ответственности при эксплуатации конкретного транспортного средства, поэтому при наступлении страхового случая вследствие действий страхователя или иного лица, использующего транспортное средство, страховщик от выплаты страхового возмещения не освобождается (преамбула, пункт 2 статьи 6 и подпункты «в» и «д» пункта 1 статьи 14 Закона об ОСАГО).

46. Если из документов, составленных сотрудниками полиции, невозможно установить вину застраховавшего ответственность лица в наступлении страхового случая или определить степень вины каждого из водителей — участников дорожно-транспортного происшествия, лицо, обратившееся за страховой выплатой, не лишается права на ее получение.

В таком случае страховые организации производят страховые выплаты в равных долях от размера ущерба, понесенного каждым потерпевшим (абзац четвертый пункта 22 статьи 12 Закона об ОСАГО).

Страховщик освобождается от обязанности уплаты неустойки, суммы финансовой санкции, штрафа и компенсации морального вреда, если обязательства по выплате страхового возмещения в равных долях от размера понесенного каждым из водителей — участников дорожно-транспортного происшествия ущерба им исполнены.

В случае несогласия с такой выплатой лицо, получившее страховое возмещение, вправе обратиться в суд с иском о взыскании страхового возмещения в недостающей части. При рассмотрении спора суд обязан установить степень вины лиц, признанных ответственными за причиненный вред, и взыскать со страховой организации страховую выплату с учетом установленной судом степени вины лиц, гражданская ответственность которых застрахована. Обращение с самостоятельным заявлением об установлении степени вины законодательством не предусмотрено.

47. В случаях, когда ответственность каждого из солидарных должников по отношению к потерпевшему застрахована разными страховщиками, при причинении вреда вследствие взаимодействия источников повышенной опасности третьему лицу страховщики возмещают вред солидарно (пункт 2 статьи 323, пункт 4 статьи 931 ГК РФ). Страховое возмещение в связи с причинением вреда, возникшего в результате дорожно-транспортного происшествия вследствие взаимодействия двух источников повышенной опасности третьему лицу производится каждым страховщиком, у которых застрахована гражданская ответственность владельцев транспортных средств в пределах страховой суммы, установленной статьей 7 Закона об ОСАГО, по каждому договору страхования (пункт 3 статьи 1079 ГК РФ и абзац одиннадцатый статьи 1 Закона об ОСАГО).

Что такое ОСАГО

Что такое ОСАГО

И как оно работает

Догнали «Рендж Ровер» на своем «Деу Ланосе» и не знаете, хватит ли денег от продажи вашей машины на ремонт чужого бампера? Чтобы водители не задавали себе подобных вопросов, государство обязало их раз в год покупать страховые полисы ОСАГО.

Оглавление

1.

Зачем нужна такая страховка?

2.

Что будет, если не страховать?

3.

От чего не спасает ОСАГО

4.

Кому это нужно?

5.

Сроки страхования

6.

Сколько стоит ОСАГО?

7.

Суммы выплат

8.

Как и где оформить?

9.

Где действует ОСАГО?

10.

Как выплачивается?

Андрей Жуматий

Редактор

финансы, личные финансы, экономика, энергетика, малый и средний бизнес

Обновлено 20 июня 2022

ОСАГО или ОСГПО, она же «обязательная страховка» – это форма государственной защиты пострадавших при ДТП. Речь идет об обязательном страховании гражданско-правовой ответственности владельцев транспортных средств. Страховой полис ОСАГО компенсирует ущерб потерпевшим в результате ДТП. Другими словами – покрывает расходы виновника аварии. Страховщик оплатит ремонт пострадавшей машины, лечение водителя и пассажиров. Если владелец полиса протаранит чей-то забор, дом, магазин и другую недвижимость, он также возьмет на себя компенсацию этих расходов. В народе полис еще называют «Автоцивилкой» или «Автогражданкой».

В народе полис еще называют «Автоцивилкой» или «Автогражданкой».

Зачем нужна такая страховка?

Во-первых, такой полис обязателен для всех владельцев авто, зарегистрированных в Украине или временно ввезенных в страну. Фактически, ОСАГО – столь же необходимый документ как техпаспорт и водительские права. Без него садиться за руль не стоит.

Во-вторых, он может сэкономить немалые деньги, если вы вдруг станете виновником аварии. Ремонт автомобиля потерпевшего, лечение пострадавших или ремонт недвижимости – все это будут расходы страховой компании.

Ну, и, в-третьих, с полисом ОСАГО вы можете рассчитывать на возмещение причиненного вам ущерба в результате ДТП, если он будет нанесен неустановленным транспортным средством или автомобилем, собственник которого не застраховался или управлял им, не имея на то право. В таких случаях деньги выделяет фонд защиты потерпевших МТСБУ.

Кодекс Украины об административных нарушениях

Статья 126 – штраф за управление авто без ОСАГО

Что будет, если не страховать?

Водитель не имеет права ездить без автоцивилки. Если ее нет, ему грозит штраф в размере от 425 до 850 гривень. Правда, оштрафовать могут только непосредственно после ДТП либо во время составления протокола за нарушение правил дорожного движения. Останавливать авто без причины и требовать показать действующий полис никто не вправе.

Если ее нет, ему грозит штраф в размере от 425 до 850 гривень. Правда, оштрафовать могут только непосредственно после ДТП либо во время составления протокола за нарушение правил дорожного движения. Останавливать авто без причины и требовать показать действующий полис никто не вправе.

Выходит, если «поймают» без страховки, то в худшем случае придется заплатить 850 грн. А сам полис будет стоить больше 1000 грн. Так стоит ли страховать? Ведь могут и не поймать. Однозначно, стоит. Потому что, создав аварию без ОСАГО, водителю придется своими силами компенсировать ущерб всем пострадавшим. И обойдется это, скорее всего, намного дороже.

Рассчитать стоимость и купить полис можно здесь.

От чего не спасает ОСАГО

ОСАГО не компенсирует расходы на ремонт машины виновника ДТП, не покрывает риски ее угона и повреждения в случае взлома и аварий, вызванных природными или техногенными факторами. Полис также не спасет водителя от штрафов или лишения водительских прав за создание аварийной ситуации.

Кому это нужно?

Застрахованы должны быть владельцы легковых и грузовых автомобилей, мотоциклов, мотороллеров, микроавтобусов и автобусов, прицепов для легковых и грузовых авто. Действие полиса ОСАГО распространяется на любого водителя, который будет управлять указанным в нем транспортным средством. И неважно кто именно находился за рулем при аварии. Страховка должна покрыть расходы виновника перед потерпевшими.

Но есть и нюансы. К примеру, если полис оформлен на льготника, то он действителен только для него. Также полис не сработает, если страховка оформлена на водителя со значительным стажем, а за рулем окажется новичок.

Закон Украины об ОСАГО

Статья 21.2 – контроль наличия ОСАГО. Кто и когда может проверить страховой полис.

Есть категории граждан, которые вправе ездить и без ОСАГО. Это:

Если аварию создаст кто-то из них, то возмещать убытки пострадавшим будет МТСБУ.

Сроки страхования

Застраховаться можно на срок от 15 дней до 1 года. Оформить «короткие» полисы (на срок менее года) могут:

Оформить «короткие» полисы (на срок менее года) могут:

- владельцы незарегистрированных или временно зарегистрированных транспортных средств до момента их постоянной регистрации;

- водители автомобилей с регистрацией на территории иностранных государств – на время их пребывания на территории Украины.

Срок действия страховки заканчивается в 24:00 часов указанной в полисе даты.

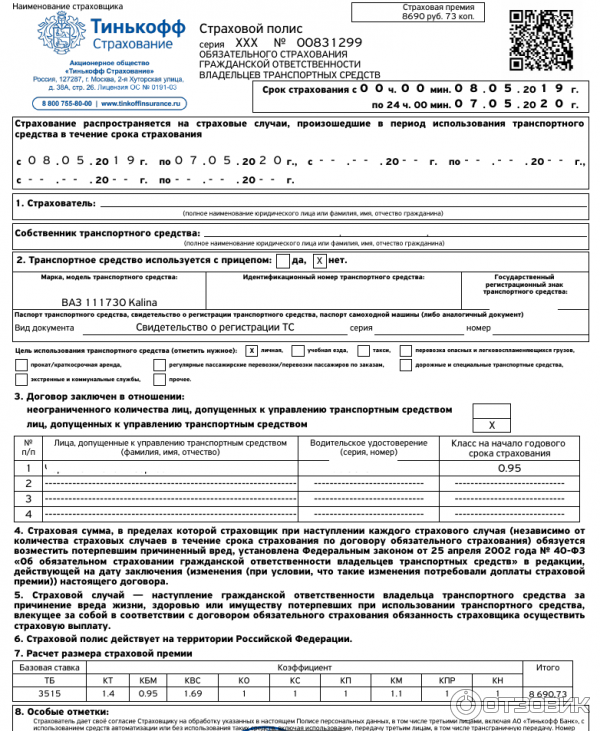

Сколько стоит ОСАГО?

Основой для формирования цены ОСАГО является базовый тариф, который устанавливается государством. Сейчас это 180 гривень. Чтобы получить итоговую стоимость страхового полиса, эта сумма умножается на несколько коэффициентов, величина которых зависит от таких факторов:

- Типа транспортного средства. Чем больше объем двигателя, тем дороже страховка.

- Места регистрации транспортного средства. Для разных населенных пунктов свой коэффициент расчета. Учитывается размер города, количество автомобилей, интенсивность движения.

Чем эти параметры выше – тем больше коэффициент и дороже полис. Оформлять страховку нужно по месту регистрации автомобиля (МРЭО, указанное в свидетельстве о регистрации транспорта и где вы получили техпаспорт).

Чем эти параметры выше – тем больше коэффициент и дороже полис. Оформлять страховку нужно по месту регистрации автомобиля (МРЭО, указанное в свидетельстве о регистрации транспорта и где вы получили техпаспорт). - Водительского стажа. Чем он меньше – тем больше платит водитель.

- Срока действия полиса. Чем меньше – тем дороже (из расчета за один страховой день).

- Количества аварий. За каждый безаварийный год водитель получает скидку – так называемый бонус-малус. Обычно это 5% от стоимости полиса. При заключении договора о новой автоцивилке, для подтверждения безаварийного стажа страховая может потребовать данные из предыдущего полиса или его ксерокопию. Максимально возможный размер «безаварийной» скидки – 20%. Важно понимать, что право предоставлять ее или нет, остается за страховой.

- Наличия льгот. Согласно законодательству Украины на 50% скидку при покупке полиса ОСАГО могут претендовать пенсионеры, участники войны, инвалиды 2 группы, чернобыльцы 1 и 2 категории.

При этом обязательно быть владельцем авто согласно техпаспорту или генеральной доверенности, и иметь транспортное средство объем двигателя которого не превышает 2500 кубических сантиметров. Такая «дисконтная» страховка распространяется только на льготника, иначе при наступлении страхового случая компания может отказать в выплате.

При этом обязательно быть владельцем авто согласно техпаспорту или генеральной доверенности, и иметь транспортное средство объем двигателя которого не превышает 2500 кубических сантиметров. Такая «дисконтная» страховка распространяется только на льготника, иначе при наступлении страхового случая компания может отказать в выплате. - Периода использования транспортного средства. Этот параметр важен только для такси или автомобилей, используемых для перевозок пассажиров или грузов с целью получения прибыли и подлежащих обязательному техническому контролю.

Суммы выплат

С 21 сентября 2019 года максимальные выплаты на одного потерпевшего по договору ОСАГО составляют:

- 130 тыс. грн – за материальный ущерб;

- 260 тыс. грн – за ущерб здоровью и жизни.

Сумма компенсации за ремонт автомобиля пострадавшему рассчитывается с учетом состояния его машины: чем она старше – тем меньше будет выплата. Если сумма ущерба выше этих лимитов, разницу виновнику придется заплатить самостоятельно. Если, конечно, он не увеличил их размеры, купив дополнительный полис.

Если сумма ущерба выше этих лимитов, разницу виновнику придется заплатить самостоятельно. Если, конечно, он не увеличил их размеры, купив дополнительный полис.

Как и где оформить?

Самый удобный способ оформить страховку – сделать это онлайн. Рассчитать стоимость и купить полис ОСАГО можно через специальный сервис на нашем сайте. Это займет буквально несколько минут.

Сервис позволяет подобрать лучший вариант страховки указав либо параметры автомобиля, либо его госномер. Можно также оформить ОСАГО и для авто с иностранной регистрацией.

Указав нужные данные и нажав «Рассчитать», вы получите список компаний и стоимость страховки в них.

После этого останется только заказать страховку, указав свои данные, удобный способ оплаты и доставки. Полис оперативно доставят к вам домой или на работу.

Если же вы любите делать все по старинке, то можете прийти в офис любой выбранной страховой компании, написать заявление о заключении договора обязательного страхования (выдается страховщиком). С собой нужно иметь:

С собой нужно иметь:

- свидетельство о регистрации транспортного средства;

- паспорт;

- идентификационный код;

- водительское удостоверение;

- льготное удостоверение (для льготников).

Где действует ОСАГО?

ОСАГО действует только на территории Украины. Выезжая за границу, придется приобрести международный страховой полис «Зеленая Карта».

Как выплачивается?

Чтобы получить выплату, нужно предъявить страховщику справки об аварии, о характере телесных повреждений (если такие были), решение суда и полис ОСАГО. К которому страховщику обращаться – своему или виновника аварии? Тут возможны два варианта. Первый – если обе компании подписали соглашение о прямом урегулировании страховых событий, то можно и к своему. Тогда ущерб компенсирует ущерб ваша компания, а с ней потом рассчитается страховщик виновника ДТП. Но не факт, что такой вариант сработает, поскольку пока это соглашение подписали только 18 украинских страховых. Если хотя бы одна из компаний этого не сделала, остается второй вариант – нести документы в страховую виновника аварии.

Если хотя бы одна из компаний этого не сделала, остается второй вариант – нести документы в страховую виновника аварии.

Страховщик предоставит детальную информацию о выплатах и ремонте автомобиля, даст контакты партнерских СТО. Размер возмещения ущерба определяется по формулам ОСАГО, таблицам стоимости деталей и работы мастеров. Аналогичным образом – по таблице, в которой указана стоимость каждого повреждения – рассчитывается и компенсация по здоровью.

Основные типы и как они работают

Что такое страховое покрытие?

Страховое покрытие — это сумма риска или ответственности, которая покрывается для физического или юридического лица посредством страховых услуг. Страховое покрытие, такое как автострахование, страхование жизни или более экзотические формы, такие как страхование от несчастных случаев, выдается страховщиком на случай непредвиденных обстоятельств.

Страхование жизни

Ключевые выводы

- Страховое покрытие относится к сумме риска или ответственности, которая покрывается для физического или юридического лица посредством страховых услуг.

- Наиболее распространенные виды страхового покрытия включают автострахование, страхование жизни и страхование домовладельцев.

- Страховое покрытие помогает потребителям финансово оправиться от непредвиденных событий, таких как автомобильные аварии или потеря приносящего доход взрослого, поддерживающего семью.

- В обмен на страховое покрытие застрахованное лицо несет ответственность за уплату премий страховой компании.

Понимание страхового покрытия

Страховое покрытие помогает потребителям финансово оправиться от непредвиденных событий, таких как автомобильные аварии или потеря приносящего доход взрослого, поддерживающего семью. В обмен на это покрытие, застрахованное лицо платит премию страховой компании. Страховое покрытие и его стоимость часто определяются несколькими факторами.

Премии — это способ страховой компании управлять рисками. Когда существует повышенная вероятность того, что страховой компании, возможно, придется выплатить деньги по иску, они могут компенсировать этот риск, взимая более высокую премию.

Например, большинство страховых компаний взимают более высокие взносы с молодых водителей-мужчин, поскольку страховщики считают, что вероятность того, что молодые мужчины попадут в аварию, выше, чем, скажем, женатый мужчина средних лет с многолетним стажем вождения.

Совет

Страховые компании используют процесс андеррайтинга для оценки вашего риска и используют информацию, которую они собирают, для установления ваших премий.

Основные виды страховой защиты

Существуют различные виды страхового покрытия, которые могут кому-то понадобиться. Вот некоторые из наиболее распространенных способов застраховать себя и свое имущество.

Автострахование

Автострахование может защитить вас в случае аварии. Во всех 50 штатах, за исключением Нью-Гэмпшира, водители должны иметь минимальную страховку ответственности. Это включает в себя как страхование ответственности за телесные повреждения, так и страхование ответственности за ущерб имуществу. Страхование ответственности за телесные повреждения покрывает медицинские расходы другого человека, если он пострадал в результате несчастного случая, в котором вы виноваты. Страхование ответственности за ущерб имуществу покрывает ущерб, нанесенный чужому имуществу, когда вы виноваты в аварии.

Страхование ответственности за телесные повреждения покрывает медицинские расходы другого человека, если он пострадал в результате несчастного случая, в котором вы виноваты. Страхование ответственности за ущерб имуществу покрывает ущерб, нанесенный чужому имуществу, когда вы виноваты в аварии.

В зависимости от того, где вы живете, вам также может потребоваться:

- Страхование незастрахованных/недостаточно застрахованных автомобилистов

- Комплексное покрытие

- Покрытие столкновений

- Страхование медицинских выплат

- Защита от травм (PIP)

Премии по автострахованию обычно зависят от водительского стажа застрахованного лица. Запись без происшествий или серьезных нарушений правил дорожного движения может привести к более низкой премии. Водители, побывавшие в авариях или серьезных нарушениях правил дорожного движения, могут платить более высокие взносы. Аналогичным образом, поскольку опытные водители, как правило, реже попадают в аварии, чем менее опытные водители, страховщики обычно взимают более высокую плату с водителей моложе 25 лет.

Если человек ездит на машине по работе или обычно ездит на большие расстояния, он, как правило, платит больше за страховые взносы на авто, потому что его увеличенный пробег также увеличивает его шансы попасть в аварию. Люди, которые не ездят так много, платят меньше.

Из-за более высокого уровня вандализма, краж и несчастных случаев городские водители платят более высокие надбавки, чем те, кто живет в небольших городах или сельской местности. Другие факторы, различающиеся в зависимости от штата, включают стоимость и частоту судебных разбирательств, расходы на медицинское обслуживание и ремонт, распространенность мошенничества со страхованием автомобилей и погодные тенденции.

Совет

Варианты экономии денег на взносах автострахования включают в себя вопросы о скидках для безопасных водителей и пакетное покрытие с домовладельцами или другие виды страхования.

Страхование жизни

Страхование жизни предназначено для обеспечения финансовой безопасности ваших близких в случае вашей смерти. Эти правила позволяют вам указать основного бенефициара и одного или нескольких условных бенефициаров, которые получат пособие в случае смерти в случае вашей смерти.

Эти правила позволяют вам указать основного бенефициара и одного или нескольких условных бенефициаров, которые получат пособие в случае смерти в случае вашей смерти.

Срочное страхование жизни покрывает вас в течение установленного периода времени. Например, вы можете выбрать полис сроком на 20 или 25 лет. Постоянное страхование жизни покрывает вас до тех пор, пока выплачиваются ваши страховые взносы, что может эффективно трансформироваться в пожизненное страхование. Постоянное страхование жизни также может позволить вам со временем накопить денежную стоимость, которую вы могли бы взять взаймы, если это необходимо.

К видам постоянного страхования жизни относятся:

- Всю жизнь

- Универсальный срок службы

- Переменный срок службы

- Переменный универсальный ресурс

При любом типе страхования жизни (т. е. срочном или постоянном) вы можете выбрать сумму пособия в случае смерти, которую вы хотели бы получить для своих бенефициаров, т. е. 500 000 долларов, 1 миллион долларов или даже больше. Между срочным страхованием жизни и постоянным страхованием жизни срочная жизнь, как правило, предлагает более низкие страховые взносы, поскольку вы застрахованы только в течение установленного периода времени.

е. 500 000 долларов, 1 миллион долларов или даже больше. Между срочным страхованием жизни и постоянным страхованием жизни срочная жизнь, как правило, предлагает более низкие страховые взносы, поскольку вы застрахованы только в течение установленного периода времени.

Страховые взносы могут зависеть от возраста застрахованного лица и его пола. Поскольку у молодых людей меньше шансов умереть, чем у пожилых людей, молодые люди обычно платят меньше за страхование жизни. А поскольку женщины, как правило, живут дольше мужчин, женщины, как правило, платят более низкие страховые взносы.

Важно

Участие в рискованном поведении, таком как потенциально опасное хобби или употребление наркотиков и алкоголя, может привести к увеличению взносов по страхованию жизни.

Здоровье является еще одним важным фактором в определении расходов на страхование жизни. Люди с хорошим здоровьем обычно платят более низкие взносы по страхованию жизни. Например, риск умереть для человека с 30-летним полисом больше, чем риск умереть для человека с 10-летним полисом.

История хронических заболеваний или других потенциальных проблем со здоровьем у человека или семьи, таких как болезни сердца или рак, может привести к выплате более высоких страховых взносов. Ожирение, употребление алкоголя или курение также могут влиять на показатели. Заявитель обычно проходит медицинский осмотр, чтобы определить, есть ли у него высокое кровяное давление или другие признаки потенциальных проблем со здоровьем, которые могут привести к преждевременной смерти заявителя и повышенному риску для страховой компании.

Страхование домовладельца

Страхование домовладельца предназначено для защиты от финансовых потерь, связанных с покрываемыми инцидентами, связанными с вашим домом. Например, типичный страховой полис домовладельца покрывает как дом, так и его содержимое в случае:

- Пожар

- Кража/вандализм

- Молния

- Град

- Ветер

Ваш полис может оплатить ремонт вашего дома или, в крайнем случае, восстановить дом. Страхование домовладельца также может оплатить замену утерянного или поврежденного имущества, а также замену или ремонт связанных строений, таких как гараж или кладовая.

Страхование домовладельца также может оплатить замену утерянного или поврежденного имущества, а также замену или ремонт связанных строений, таких как гараж или кладовая.

Страховые взносы домовладельца могут зависеть от стоимости дома, суммы страхового полиса и места расположения дома. Например, вы можете заплатить больше, чтобы застраховать дом, расположенный в районе, подверженном ураганам или торнадо.

Важно

Стандартные страховые полисы домовладельцев обычно не покрывают такие события, как землетрясения или ущерб, связанный с наводнением. Вам нужно будет приобрести отдельное покрытие, чтобы защититься от этих сценариев.

Понимание вашего страхового полиса | Департамент страхования, СК

Страховой полис – это юридический договор между страховой компанией (страховщиком) и лицом (лицами), бизнесом или организацией, которые подлежат страхованию (страхователю). Ознакомление с вашим полисом поможет вам убедиться, что полис соответствует вашим потребностям, и что вы понимаете свои обязанности и обязанности страховой компании в случае возникновения убытков. Многие страхователи покупают полис, не понимая, что покрывается, исключения, которые лишают покрытия, и условия, которые должны быть выполнены, чтобы покрытие применялось в случае убытка. SCDOI хотел бы напомнить потребителям, что чтение и понимание всего вашего полиса может помочь вам избежать проблем и разногласий со своей страховой компанией в случае убытка.

Многие страхователи покупают полис, не понимая, что покрывается, исключения, которые лишают покрытия, и условия, которые должны быть выполнены, чтобы покрытие применялось в случае убытка. SCDOI хотел бы напомнить потребителям, что чтение и понимание всего вашего полиса может помочь вам избежать проблем и разногласий со своей страховой компанией в случае убытка.

Договор страхования состоит из четырех основных частей:

- Страница декларации

- Договор страхования

- Исключения

- Условия

страховое покрытие, такое как страхование от столкновений, медицинское страхование, страхование ответственности и так далее. Вам нужно будет убедиться, что вы прочитали формулировку конкретного покрытия, относящегося к вашему убытку.

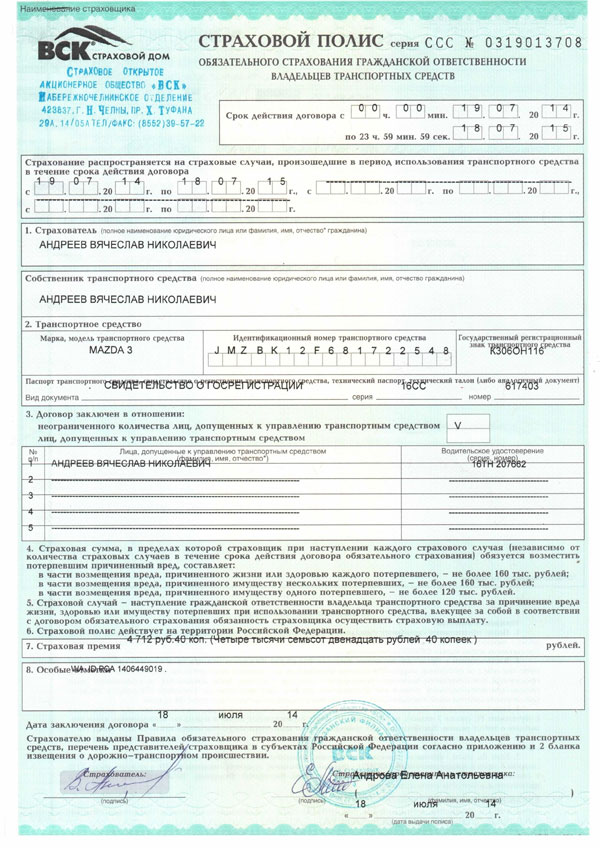

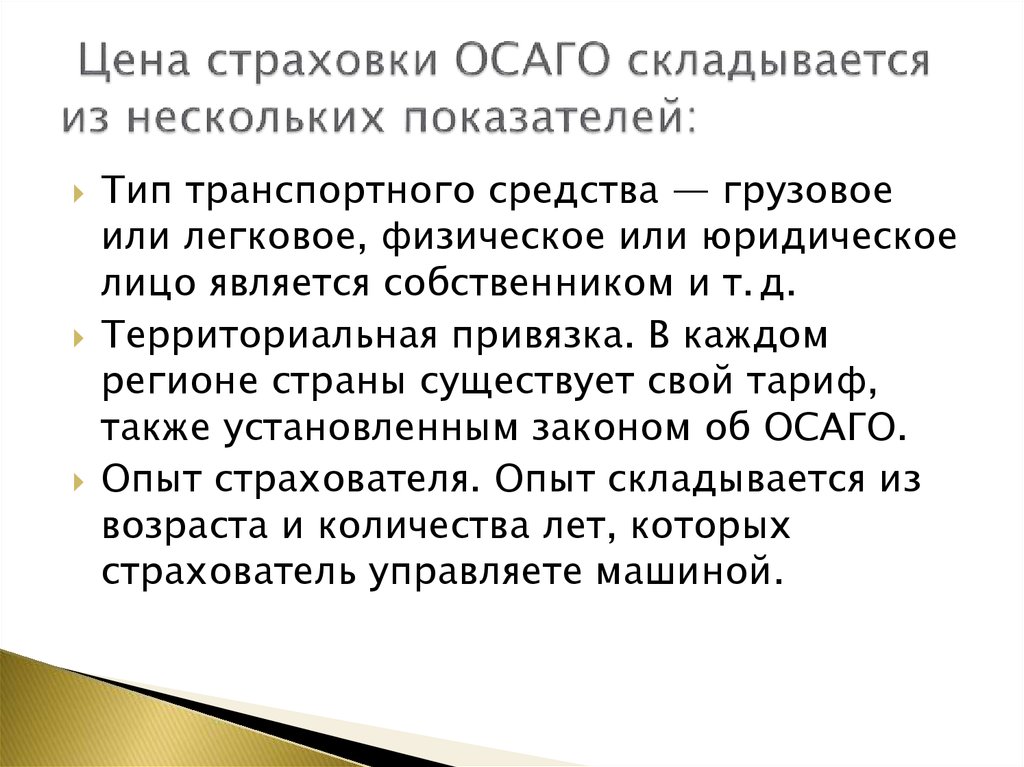

Страница декларации

Эта страница обычно является первой частью страхового полиса. В нем указывается, кто является застрахованным, какие риски или имущество покрываются, лимиты полиса и период действия полиса (т. е. время действия полиса).

е. время действия полиса).

Например, страница деклараций автомобильного полиса будет включать описание транспортного средства, на которое распространяется страхование (например, марка/модель, номер VIN), имя лица, на которое распространяется страховое покрытие, сумма страхового взноса и франшиза (сумма, которую вы будете иметь для оплаты претензии до того, как страховщик выплатит свою часть покрытой претензии).

Аналогичным образом, страница деклараций полиса страхования жизни будет содержать имя застрахованного лица и номинальную сумму полиса страхования жизни (например, 25 000 долларов США, 50 000 долларов США и т. д.).

Соглашение о страховании

Это краткое изложение основных обещаний страховой компании и указание того, что покрывается. В Соглашении о страховании страховщик соглашается делать определенные вещи, такие как возмещение убытков за покрываемые риски, предоставление определенных услуг или согласие защищать застрахованного в судебном процессе об ответственности. Существуют две основные формы договора страхования:

Существуют две основные формы договора страхования:

- Покрытие названных рисков, при котором покрываются только те риски, которые конкретно указаны в полисе. Если опасность не указана, она не покрывается.

- Покрытие всех рисков, при котором покрываются все убытки, за исключением специально исключенных убытков. Если убыток не исключен, то он покрывается. Полисы страхования жизни, как правило, включают в себя все риски.

Исключения

Исключения лишают страхового покрытия страхового покрытия. Три основных типа исключений:

- Исключенные опасности или причины убытков

- Исключенные убытки

- Исключенное имущество

Типичными примерами исключенных опасностей по полису домовладельцев являются наводнение, землетрясение и ядерная радиация . Типичным примером исключенного убытка по автомобильному полису является повреждение в результате износа. Примерами исключенного имущества в соответствии с политикой домовладельцев являются личное имущество, такое как автомобиль, домашнее животное или самолет.

Условия

Условия — это положения, включенные в полис, которые определяют или накладывают ограничения на обещание страховщика заплатить или выполнить. Если условия полиса не соблюдены, страховщик может отказать в удовлетворении требования. Общие условия полиса включают в себя требование подать в компанию доказательство убытков, защитить имущество после убытков и сотрудничать во время расследования компании или защиты от судебного иска.

Определения

В большинстве политик есть раздел «Определения», в котором определяются конкретные термины, используемые в политике. Это может быть отдельный раздел или часть другого раздела. Чтобы понять термины, используемые в политике, важно прочитать этот раздел.

Дополнения и дополнения

Страховщик может изменить язык или покрытие полиса во время продления полиса. Индоссаменты и пояснения представляют собой письменные положения, которые добавляют, удаляют или изменяют положения исходного договора страхования.