Содержание

ОСАГО подорожало и подешевело одновременно с 13 сентября

Автоновости

Базовый тариф для владельцев легковушек составит 1646—7535 ₽

Артем Мазанов

надеется, что стоимость полиса ОСАГО снизится

Профиль автора

Коридор базового тарифа ОСАГО расширят на 26% вверх и вниз для большинства категорий автовладельцев с 13 сентября. Это отразится на стоимости полисов.

Соответствующее указание Банка России зарегистрировал Минюст. Коридор базового тарифа расширили на фоне подорожания автозапчастей. Для водителей, которые часто нарушают ПДД, полис может значительно подорожать. А для аккуратных, наоборот, станет дешевле.

Итоговая стоимость полиса сильно зависит от базовой ставки — она рассчитывается как произведение ставки и нескольких коэффициентов. У каждого владельца базовый тариф свой — на него влияют технические характеристики автомобиля, а также штрафы и лишение прав. Тинькофф Журнал писал, как рассчитывают тарифы ОСАГО после реформы в 2020 году.

Тинькофф Журнал писал, как рассчитывают тарифы ОСАГО после реформы в 2020 году.

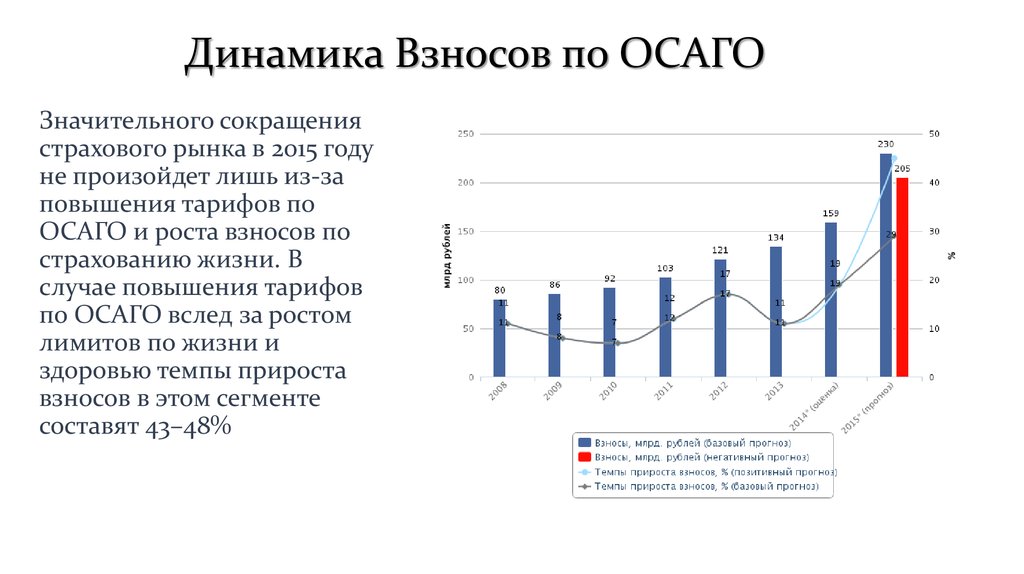

Последний раз ЦБ менял базовый тариф в сентябре 2021 года — диапазон расширили на 10%. Из-за этого средняя премия по ОСАГО в 2021 году увеличилась на 1,85% по сравнению с 2020. Это данные регулятора. Вероятно, повышение ставки в этом году приведет к аналогичным результатам.

С 13 сентября для легковых автомобилей физлиц страховщики установят базовую ставку тарифа по ОСАГО в диапазоне 1646—7535 Р. Сейчас этот тариф составляет 2224—5980 Р. Тарифы для других категорий транспортных средств тоже изменятся: нижняя граница уменьшится, а верхняя — вырастет.

Как изменилась базовая ставка

| До 13 сентября 2022 года | После 13 сентября 2022 года | |

|---|---|---|

| Мотоциклы, мопеды и легкие квадроциклы | 438—2013 Р | 324—2536 Р |

| Легковые автомобили организаций, а также оперативных служб и специального назначения | 1152—4541 Р | 852—5722 Р |

| Легковые автомобили физических лиц | 2224—5980 Р | 1646—7535 Р |

| Автомобили такси | 2014—12 505 Р | 1490—15 756 Р |

| Грузовые автомобили с прицепом или без с разрешенной массой менее 16 тонн | 1572—7884 Р | 1163—9934 Р |

| Грузовые автомобили с прицепом или без с разрешенной массой более 16 тонн | 2367—11 871 Р | 1752—14 957 Р |

| Автобусы с числом пассажирских мест более 16 | 1867—6767 Р | 1382—8526 Р |

| Автобусы с числом пассажирских мест до 16 включительно | 1494—5415 Р | 1106—6823 Р |

| Автобусы, которые ездят по регулярным маршрутам с посадкой и высадкой пассажиров на остановках | 3714—7762 Р | 3053—9144 Р |

| Троллейбусы | 2029—4242 Р | 1668—4997 Р |

| Трамваи | 1266—2645 Р | 1041—3116 Р |

| Тракторы и самоходные машины | 610—2538 Р | 451—3198 Р |

Мотоциклы, мопеды и легкие квадроциклы

До 13 сентября 2022 года

438—2013 Р

После 13 сентября 2022 года

324—2536 Р

Легковые автомобили организаций, а также оперативных служб и специального назначения

До 13 сентября 2022 года

1152—4541 Р

После 13 сентября 2022 года

852—5722 Р

Легковые автомобили физических лиц

До 13 сентября 2022 года

2224—5980 Р

После 13 сентября 2022 года

1646—7535 Р

Автомобили такси

До 13 сентября 2022 года

2014—12 505 Р

После 13 сентября 2022 года

1490—15 756 Р

Грузовые автомобили с прицепом или без с разрешенной массой менее 16 тонн

До 13 сентября 2022 года

1572—7884 Р

После 13 сентября 2022 года

1163—9934 Р

Грузовые автомобили с прицепом или без с разрешенной массой более 16 тонн

До 13 сентября 2022 года

2367—11 871 Р

После 13 сентября 2022 года

1752—14 957 Р

Автобусы с числом пассажирских мест более 16

До 13 сентября 2022 года

1867—6767 Р

После 13 сентября 2022 года

1382—8526 Р

Автобусы с числом пассажирских мест до 16 включительно

До 13 сентября 2022 года

1494—5415 Р

После 13 сентября 2022 года

1106—6823 Р

Автобусы, которые ездят по регулярным маршрутам с посадкой и высадкой пассажиров на остановках

До 13 сентября 2022 года

3714—7762 Р

После 13 сентября 2022 года

3053—9144 Р

Троллейбусы

До 13 сентября 2022 года

2029—4242 Р

После 13 сентября 2022 года

1668—4997 Р

Трамваи

До 13 сентября 2022 года

1266—2645 Р

После 13 сентября 2022 года

1041—3116 Р

Тракторы и самоходные машины

До 13 сентября 2022 года

610—2538 Р

После 13 сентября 2022 года

451—3198 Р

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

ОСАГО: действующие тарифы Центробанка

Действующие тарифы, включая все поправочные коэффициенты, есть не только в калькуляторе ОСАГО, но и в Указании ЦБ РФ № 5000-У от 4 декабря 2018 года. Собственно говоря, именно этот документ и устанавливает действующие расценки. Как видно из даты документа, последнее изменение тарифов произошло в начале последнего месяца прошлого года.

Центробанк вправе менять цену автогражданки раз в два года, соответственно, актуализация тарифов произойдет не раньше декабря 2020 года.

Сегодня страховые компании имеют право самостоятельно изменять значение базового тарифа в границах, определенных ЦБ РФ. Именно поэтому цена полиса ОСАГО может отличаться в одном и том же городе на одну и ту же модель авто при том же списке водителей. Для автовладельцев такая ситуация выгодна тем, что почти всегда можно найти вариант подешевле.

Но если базовый тариф может отличаться, то поправочные коэффициенты и формула расчета цены автогражданки всегда остаются неизменными.

Есть двенадцать формул для расчета стоимости полиса обязательного автострахования. Они разделяются по следующим принципам.

- Для физического или юридического лица.

- Для легковых авто, включая такси, или другого транспорта.

- Для страхования на год или только на время следования к месту техосмотра или регистрации.

Отдельные формулы применяются и при страховании транспортных средств, зарегистрированных в других странах.

Во всех формулах есть только два общих элемента – базовая ставка и коэффициент бонус-малус (Кбм), набор остальных поправочных коэффициентов меняется в зависимости от приведенных выше условий. Например, при страховании автомобилей, следующих к месту регистрации, не применяется территориальный коэффициент, что логично, ведь не предскажешь, в каком именно населенном пункте будет использоваться машина.

В случае страхования любого транспорта, кроме легкового автомобиля, не используется коэффициент мощности двигателя, так как у того же грузовика аварийность зависит от максимальной грузоподъемности.

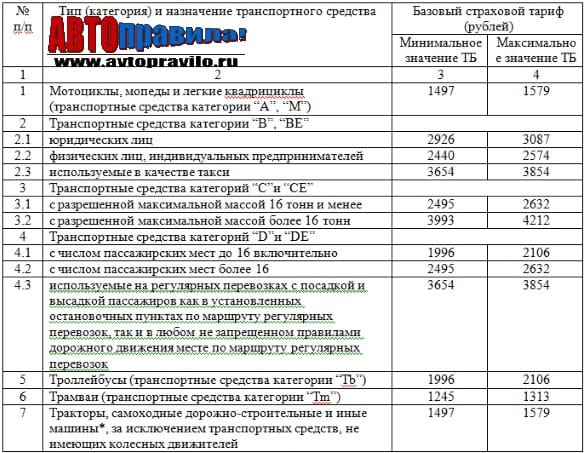

Базовый тариф

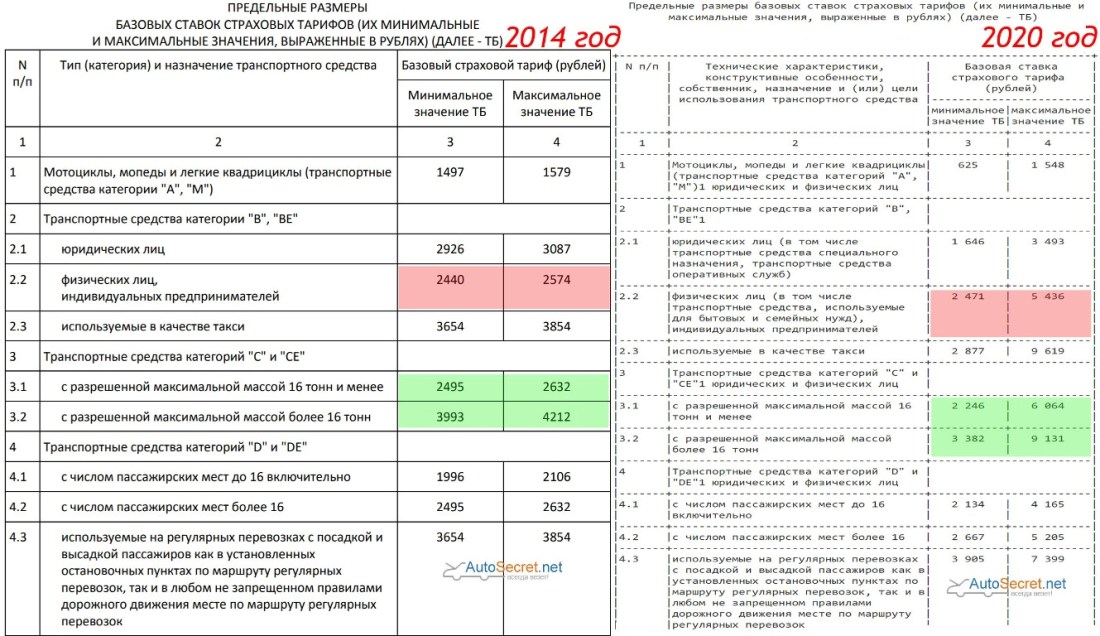

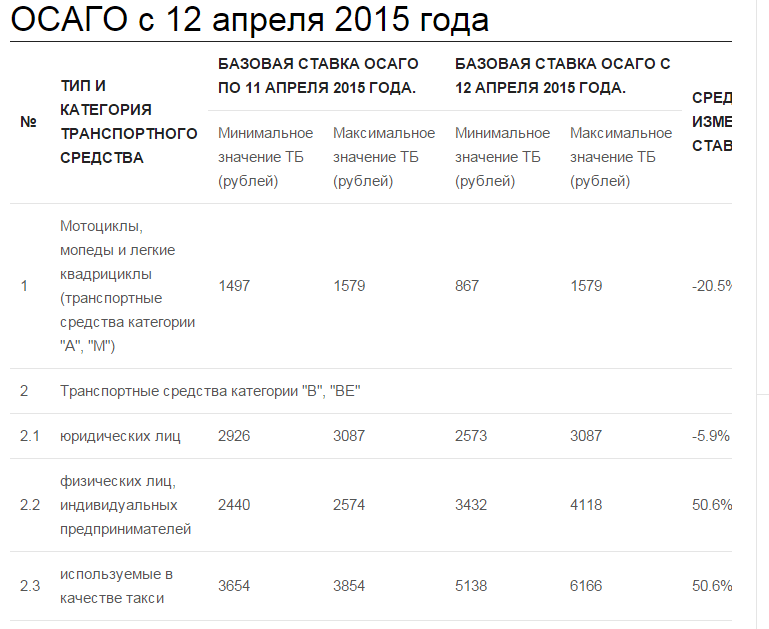

Базовая ставка по автогражданке определяется в зависимости от типа транспорта, а для легковых машин еще и от того, кто им владеет – юридическое или физическое лицо. В тарифах Центробанка приведены двенадцать различных категорий, по каждой из них приведено минимальное и максимальное значение базового тарифа. Именно в этих границах страховые компании вправе самостоятельно варьировать значение базовой ставки.

Актуальные значения базового тарифа по ОСАГО в конкретном населенном пункте можно найти на официальном сайте страховой компании.

Все страховщики обязаны размещать данную информацию на своих сайтах, но иногда они так хорошо ее прячут, что на поиски приходится потратить чуть ли не полчаса. Можно ускорить процесс за счет использования поисковых систем Гугл и Яндекс.

Таблица 1. Значения базовой ставки в 2019-2020 годах

| Тип транспорта | Наибольшее значение базового тарифа в рублях |

Наименьшее значение базового тарифа в рублях |

|---|---|---|

| Легковые авто юрлиц | 2 911 | 2 058 |

| Легковые авто физлиц и предпринимателей |

4 942 | 2 746 |

| Квадрициклы, мотоциклы, мопеды |

1 407 | 694 |

| Такси | 7 399 | 4 110 |

| Грузовики свыше 16 тонн | 7 609 | 4 227 |

| Грузовики 16 тонн и менее | 5 053 | 2 807 |

| Автобусы для перевозки людей по маршруту |

7 399 | 4 110 |

| Троллейбусы | 4 044 | 2 246 |

| Автобусы более 16 мест | 5 053 | 2 807 |

| Автобусы 16 мест и мене | 4 044 | 2 246 |

| Трамваи | 2 521 | 1 401 |

| Тракторы, а также дорожные, строительные и иные машины на собственном ходу |

1 895 | 899 |

Как видно из приведенной таблицы, размер базовой ставки зависит от риска дорожной аварии по каждому виду транспорта. Например, застраховать легковое такси можно по тарифу, близкому к тарифу для грузовиков. Дешевле всего обойдется страхование трактора или мотоцикла. Впрочем, не до конца ясно, почему по мотоциклам столь лояльный тариф, так как они славятся повышенной аварийностью.

Например, застраховать легковое такси можно по тарифу, близкому к тарифу для грузовиков. Дешевле всего обойдется страхование трактора или мотоцикла. Впрочем, не до конца ясно, почему по мотоциклам столь лояльный тариф, так как они славятся повышенной аварийностью.

Говоря же про легковые автомобили, стоит отметить повсеместное применение максимальной или близкой к максимальной базовой ставки. Редкая страховая компания применяет базовый тариф для легковушек физлиц ниже границы четырех тысяч, а минимальный тариф практически не применяется.

Таким образом, расширение тарифного коридора при последнем изменении тарифов ОСАГО фактически увеличило итоговую цену полиса, несмотря на заверения, что этого не произойдет. Если же со временем определение стоимости автогражданки станет прерогативой самих страховых компаний, то остается только догадываться, сколько нужно будет ежегодно платить за полис.

Поправочные коэффициенты

Базовый тариф важен, но итоговая цена зависит и от примененных поправочных коэффициентов. Они нужны для регулирования стоимости полиса в зависимости от информации о собственнике транспортного средства и водителях. В зависимости от типа транспорта учитываются и следующие факторы.

Они нужны для регулирования стоимости полиса в зависимости от информации о собственнике транспортного средства и водителях. В зависимости от типа транспорта учитываются и следующие факторы.

- Мощность двигателя.

- Территория использования.

- Наличие прицепа.

- Период использования транспорта.

Поправочные коэффициенты могут как увеличить платеж по полису, так и снизить. Например, при страховании легкового автомобиля, зарегистрированного в Республике Крым, применяется минимальный территориальный коэффициент – 0,6. То есть тариф уменьшается почти вдвое. В Мурманске и Челябинске используется максимальный коэффициент территории – 2,1. Тариф увеличивается более чем в два раза.

Существенно влияет на итоговую цену ОСАГО и коэффициент возраста и стажа.

Водителям в возрасте до двадцати одного года со стажем до одного года полис придется существенно переплатить за полис – для них применяется поправочный коэффициент 1,87. А водители старше тридцати лет со стажем более четырнадцати лет получат скидку, так как в их случае значение коэффициента равняется 0,96.

Возраст и стаж

Это один из самых важных коэффициентов в случае с собственниками-физлицами. Для юридических лиц вместо коэффициента возраста и стажа (Квс) применяется коэффициент неограниченной страховки, равный 1,87. Этот же коэффициент применяется и в случае с собственниками-физлицами, если страховка оформляется без ограничения по водителям.

До последних изменений тарифного руководства градация была минимальной, теперь в таблице 59 вариантов сочетания возраста и стажа.

Таблица 2. Коэффициент возраста и стажа

| Возраст / Стаж | 0 | 1 | 2 | 3-4 | 5-6 | 7-9 | 10-14 | Более 14 |

|---|---|---|---|---|---|---|---|---|

|

16-21 |

1,87 |

1,87 |

1,87 |

1,66 |

1,66 |

— |

— |

— |

|

22-24 |

1,77 |

1,77 |

1,77 |

1,04 |

1,04 |

1,04 |

— |

— |

|

25-29 |

1,77 |

1,69 |

1,63 |

1,04 |

1,04 |

1,04 |

1,01 |

— |

|

30-34 |

1,63 |

1,63 |

1,63 |

1,04 |

1,04 |

1,01 |

0,96 |

0,96 |

|

35-39 |

1,63 |

1,63 |

1,63 |

0,99 |

0,96 |

0,96 |

0,96 |

0,96 |

|

40-49 |

1,63 |

1,63 |

1,63 |

0,96 |

0,96 |

0,96 |

0,96 |

0,96 |

|

50-59 |

1,63 |

1,63 |

1,63 |

0,96 |

0,96 |

0,96 |

0,96 |

0,96 |

|

Старше 59 |

1,6 |

1,6 |

1,6 |

0,93 |

0,93 |

0,93 |

0,93 |

0,93 |

В обновленной таблице 59 вариаций сочетания возраста и стажа, но по многим категориям коэффициенты совпадают. Например, полностью совпадают коэффициенты для возрастных групп 40-49 и 50-59. Вероятно, Центробанк ввел данные категории с прицелом на дальнейшую актуализацию коэффициентов по каждой из этих групп в отдельности.

Например, полностью совпадают коэффициенты для возрастных групп 40-49 и 50-59. Вероятно, Центробанк ввел данные категории с прицелом на дальнейшую актуализацию коэффициентов по каждой из этих групп в отдельности.

Коэффициент стажа и возраста не всегда применяется при расчете тарифа для легковых автомобилей. Если полис оформляет физическое лицо без ограничений по водителям или юридическое лицо, то применяется коэффициент ограничений, равный 1,87. В обоих случаях управлять машиной могут любые водители, без учета их возраста, стажа и накопленной скидки.

Мощность двигателя

Данный коэффициент (Км) применяется исключительно при страховании легковых машин, по другим категориям транспорта при расчете тарифа грузоподъемность, количество мест и другие факторы. Для определения мощности двигателя потребуется свидетельство о госрегистрации транспорта или паспорт транспортного средства.

Если в документах мощность двигателя указана в киловаттах, что часто встречается, то для перевода в лошадиные силы нужно умножить цифру на 1,36.

Получить скидку за мощность двигателя могут только владельцы авто, в двигателях которых пятьдесят лошадей или меньше. Для них применяется Км в размере 0,6. При мощности двигателя от пятидесяти до семидесяти лошадей включительно тариф не изменится. В остальных случаях применяются следующие повышающие коэффициенты.

- Свыше семидесяти и до ста лошадиных сил включительно – 1,1.

- Свыше ста и до ста двадцати лошадиных сил включительно – 1,2.

- Свыше ста двадцати и до ста пятидесяти лошадиных сил включительно – 1,4.

- Свыше ста пятидесяти лошадиных сил – 1,6.

Таким образом, владельцы мощных внедорожников, спортивных авто и прочих легковых машин, под капотом которых больше ста пятидесяти лошадей, заплатят за полис в 1,6 больше по отношению к стандартному тарифу.

Территория использования

Это один из самых важных поправочных коэффициентов, существенно корректирующий итоговую цену страховки в зависимости от того, где прописан собственник транспортного средства. Коэффициент территории (Кт) регулирует соотношение сборов и выплат в зависимости от аварийности в конкретном городе, районе или регионе.

Коэффициент территории (Кт) регулирует соотношение сборов и выплат в зависимости от аварийности в конкретном городе, районе или регионе.

Таблица Кт слишком велика для цитирования в статье, поэтому есть смысл лишь обозначить нижнюю и верхнюю границы коэффициента. Минимальный Кт в размере 0,6 применяется, например, в Республике Крым, максимальный – в размере 2,1 применяется в Мурманске и Челябинске. То есть жители этих двух городов платят за автогражданку в два раза больше в сравнении со стандартным тарифом.

Раньше в Интернете встречались советы по уменьшению цены ОСАГО за счет территориального коэффициента путем переоформления полиса на родственника из менее крупного населенного пункта. Это действительно позволит сэкономить, но сама подобная процедура сопряжена и с расходами, и с риском того, что автомобиль будет по документам принадлежать другому лицу.

Кроме того, не факт, что смена собственника в итоге позволит снизить платеж.

Сегодня страховщики сами в уже упомянутых границах могут изменять базовую ставку, и общая тенденция позволяет заявить, что в регионах и городах с Кт менее единицы страховые компании применяют максимальный базовый тариф. В случае с той же Республикой Крым вряд ли получится найти страховщика, готового оформить полис с базовой ставкой ниже максимальной.

В случае с той же Республикой Крым вряд ли получится найти страховщика, готового оформить полис с базовой ставкой ниже максимальной.

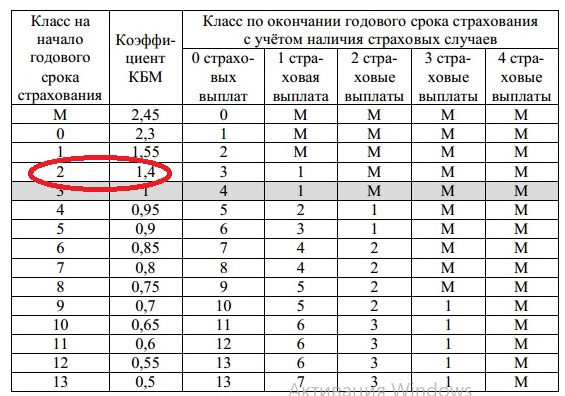

Коэффициент бонус-малус

Самый известный коэффициент, часто именуемый Кбм, позволяет существенно сэкономить, если водитель аккуратно ведет себя на дороге и не провоцирует дорожные аварии. Этот коэффициент из понижающего быстро превращается в повышающий при наличии ДТП.

Например, водитель, впервые оформивший ОСАГО, получает Кбм, равный единице. Даже одна авария по его вине увеличит бонус-малус до 1,55, а две аварии отбросят значение Кбм к минимальной границе – 2,45, то есть тариф вырастет в два с половиной раза.

За каждый год безубыточного страхования, когда водитель не провоцирует ДТП, полагается скидка в размере пяти процентов.

Максимально возможная скидка за безубыточность составляет пятьдесят процентов. Для ее получения нужно отъездить без аварий по своей вине десять лет. Конечно, все это время нужно следить за ценой полиса.

Часто страховые компании случайно или по злому умыслу не передают в базу данных АИС ОСАГО сведения о каком-либо водителе. В результате он теряет накопленную скидку, восстановить которую крайне проблематично.

Для этого потребуются сведения о всех договорах, подтверждающих размер Кбм, причем часто нужны оригиналы полисов, а ведь многие автовладельцы попросту их выбрасывают после окончания срока страхования.

Использование прицепа

Данный коэффициент актуален для грузовиков и мототранспорта физлиц и любого транспорта юрлиц. Не нужно платить за использование прицепа к легковому автомобилю физического лица. В остальных случаях применяются следующие значения КПр.

- Прицепы к легковушкам юрлиц, мотороллерам, мотоциклам – 1,16.

- Прицепы к грузовикам с массой 16 тонн и менее – 1,4.

- Прицепы к грузовикам с массой свыше 16 тонн – 1,25.

- Прицепы к самоходной технике и тракторам – 1,24.

Более всего на тарифе сказывается использование прицепа к грузовику с разрешенной массой в шестнадцать тонн и менее. Тариф увеличивается в 1,4 раза.

Тариф увеличивается в 1,4 раза.

Сегодня при страховании прицепа не оформляется отдельный полис ОСАГО, как было раньше. Возможность использования прицепа указывается в графе «Особые условия». При этом нет привязки к конкретному прицепу, можно использовать любой.

Период использования

Коэффициент КП используется в двух случаях.

- Машина используется лишь в определенное время года, скажем, только летом.

- У автовладельца нет денег на единовременную оплату годовой стоимости страховки.

Особенность КП в том, что использование автомобиля в течение трех месяцев обойдется в пятьдесят процентов от цены годового полиса, но при продлении периода использования на оставшиеся девять месяцев нужно будет доплатить лишь оставшиеся пятьдесят процентов.

Годовой платеж по полису ОСАГО всегда остается фиксированным, то есть автовладелец ничего не переплатит, если сначала купить страховку на три месяца. Для наглядности в Таблице 3 приведены платежи за определенный период использования и размер доплаты за продление полиса на оставшийся до конца страхового года срок.

Таблица 3. Коэффициент КП

| Период использования в месяцах |

Платеж в процентах от годовой суммы |

Доплата за продление полиса на оставшуюся часть года |

|---|---|---|

|

3 |

50% |

50% |

|

4 |

60% |

40% |

|

5 |

65% |

35% |

|

6 |

70% |

30% |

|

7 |

80% |

20% |

|

8 |

90% |

10% |

|

9 |

95% |

5% |

|

10-12 |

100% |

0% |

Для продления использования будет достаточно обратиться в ближайший офис страховой компании. В случае оформления е-ОСАГО увеличить период использования можно через личный кабинет пользователя на официальном сайте страховщика.

В случае оформления е-ОСАГО увеличить период использования можно через личный кабинет пользователя на официальном сайте страховщика.

Не особо выгодно платить за страховку на три месяца половину от годовой страховой премии, но часто это единственный вариант рассрочки, если нет денег. К тому же в итоге автовладелец не переплачивает.

Силы, вызывающие изменения процентных ставок

Процентная ставка – это стоимость займа денег. Или, с другой стороны медали, это компенсация за услугу и риск одалживания денег. В обоих случаях это поддерживает движение экономики, побуждая людей брать взаймы, давать взаймы и тратить. Но преобладающие процентные ставки всегда меняются, и разные типы кредитов предлагают разные процентные ставки. Если вы кредитор, заемщик или и то, и другое, важно, чтобы вы понимали причины этих изменений и различий. Они также оказывают сильное влияние на торговлю редкими металлами, включая запасы серебра.

Силы, стоящие за процентными ставками

Основные выводы

- Процентная ставка — это стоимость займа денег.

- Проценты обеспечивают определенную компенсацию за риск.

- Уровни процентных ставок являются фактором спроса и предложения кредита.

- Процентная ставка по каждому типу кредита зависит от кредитного риска, времени, налоговых соображений и конвертируемости конкретного кредита.

Кредиторы и заемщики

Кредитор берет на себя риск того, что заемщик может не вернуть кредит. Таким образом, проценты обеспечивают определенную компенсацию за риск. В сочетании с риском дефолта существует риск инфляции. Когда вы даете деньги взаймы сейчас, цены на товары и услуги могут возрасти к тому времени, когда вам вернут деньги, поэтому первоначальная покупательная способность ваших денег уменьшится. Таким образом, проценты защищают от будущего роста инфляции. Кредитор, такой как банк, также использует проценты для обработки расходов по счету.

Заемщики платят проценты, потому что они должны платить за получение возможности тратить сейчас, вместо того, чтобы ждать годы, чтобы накопить достаточно денег. Например, человек или семья могут взять ипотечный кредит на дом, за который они в настоящее время не могут полностью заплатить, но кредит позволяет им стать домовладельцами сейчас, а не в далеком будущем.

Например, человек или семья могут взять ипотечный кредит на дом, за который они в настоящее время не могут полностью заплатить, но кредит позволяет им стать домовладельцами сейчас, а не в далеком будущем.

Предприятия также занимают для будущей прибыли. Они могут занять сейчас, чтобы купить оборудование, чтобы они могли начать получать эти доходы сегодня. Банки берут кредиты для расширения своей деятельности, будь то кредитование или инвестирование, и выплачивают клиентам проценты за эту услугу.

Таким образом, проценты можно рассматривать как расходы для одного субъекта и доход для другого. Это может представлять собой упущенную возможность или альтернативную стоимость хранения ваших денег в виде наличных денег под матрасом, а не их ссуды. И если вы занимаете деньги, проценты, которые вы должны заплатить, могут быть меньше, чем стоимость отказа от возможности иметь доступ к деньгам в настоящем.

Как определяются процентные ставки

Спрос и предложение

Уровни процентных ставок являются фактором спроса и предложения кредита: увеличение спроса на деньги или кредит повысит процентные ставки, а снижение спроса на кредит снизит их. И наоборот, увеличение предложения кредита снижает процентные ставки, а уменьшение предложения кредита увеличивает их.

И наоборот, увеличение предложения кредита снижает процентные ставки, а уменьшение предложения кредита увеличивает их.

Увеличение количества денег, предоставляемых заемщикам, увеличивает предложение кредита. Например, когда вы открываете счет в банке, вы даете деньги в долг банку. В зависимости от типа счета, который вы открываете (депозитный сертификат дает более высокую процентную ставку, чем текущий счет, с помощью которого вы можете получить доступ к средствам в любое время), банк может использовать эти деньги для своей коммерческой и инвестиционной деятельности. Другими словами, банк может ссужать эти деньги другим клиентам. Чем больше банки могут кредитовать, тем больше кредита доступно для экономики. А по мере увеличения предложения кредита цена заимствования (проценты) снижается.

Кредит, доступный для экономики, уменьшается, поскольку заемщики решают отсрочить погашение своих кредитов. Например, когда вы решите отложить оплату счета по кредитной карте за этот месяц до следующего месяца или даже позже, вы не только увеличите сумму процентов, которую вам придется заплатить, но и уменьшите сумму кредита, доступного на рынке. Это, в свою очередь, повысит процентные ставки в экономике.

Это, в свою очередь, повысит процентные ставки в экономике.

Инфляция

Инфляция также повлияет на уровень процентных ставок. Чем выше уровень инфляции, тем выше вероятность роста процентных ставок. Это происходит потому, что кредиторы будут требовать более высоких процентных ставок в качестве компенсации за снижение покупательной способности денег, которые им будут выплачиваться в будущем.

Правительство

Правительство имеет право голоса в том, как влияют процентные ставки. Федеральная резервная система США (ФРС) часто делает заявления о том, как денежно-кредитная политика повлияет на процентные ставки.

Ставка по федеральным фондам или ставка, которую учреждения взимают друг с друга за чрезвычайно краткосрочные кредиты, влияет на процентную ставку, которую банки устанавливают на деньги, которые они ссужают. Затем эта ставка постепенно переходит в другие ставки по краткосрочным кредитам. ФРС влияет на эти ставки с помощью «транзакций на открытом рынке», то есть покупки или продажи ранее выпущенных ценных бумаг США. Когда правительство покупает больше ценных бумаг, в банки вливается больше денег, чем они могут использовать для кредитования, и процентные ставки снижаются. Когда правительство продает ценные бумаги, деньги из банков расходуются на транзакцию, в результате чего в распоряжении банков остается меньше средств для кредитования, что приводит к повышению процентных ставок.

Когда правительство покупает больше ценных бумаг, в банки вливается больше денег, чем они могут использовать для кредитования, и процентные ставки снижаются. Когда правительство продает ценные бумаги, деньги из банков расходуются на транзакцию, в результате чего в распоряжении банков остается меньше средств для кредитования, что приводит к повышению процентных ставок.

Проценты двигают экономику, побуждая людей брать взаймы, давать взаймы и тратить.

Виды кредитов

Из факторов, описанных выше, спрос и предложение, как мы подразумевали ранее, являются основными силами, определяющими уровни процентных ставок. Однако процентная ставка для каждого типа кредита зависит от кредитного риска, времени, налоговых соображений (особенно в США) и конвертируемости конкретного кредита.

Под риском понимается вероятность возврата кредита. Большая вероятность того, что кредит не будет погашен, приводит к более высоким уровням процентной ставки. Если, однако, ссуда «обеспечена», то есть существует какой-то залог, который кредитор приобретет на случай, если ссуда не будет возвращена (например, автомобиль или дом), процентная ставка, вероятно, будет ниже. Это связано с тем, что фактор риска учитывается залогом.

Это связано с тем, что фактор риска учитывается залогом.

Для государственных долговых ценных бумаг риск, конечно же, минимален, поскольку заемщиком является государство. По этой причине, а также потому, что проценты не облагаются налогом, ставка по казначейским ценным бумагам, как правило, относительно низкая.

Время также является фактором риска. Долгосрочные кредиты имеют больше шансов не быть погашенными, потому что есть больше времени для невзгод, которые приводят к дефолту. Кроме того, номинальная стоимость долгосрочного кредита по сравнению с краткосрочным кредитом более уязвима к влиянию инфляции. Следовательно, чем дольше заемщик должен погасить кредит, тем больше процентов должен получить кредитор.

Наконец, некоторые ссуды, которые можно быстро конвертировать обратно в деньги, практически не несут потерь по основной сумме займа. Эти кредиты обычно имеют относительно более низкие процентные ставки.

Итог

Поскольку процентные ставки являются важным фактором дохода, который вы можете получить, ссужая деньги, цен на облигации и суммы, которую вам придется заплатить, чтобы занять деньги, важно, чтобы вы понимали, как меняются преобладающие процентные ставки: в первую очередь под действием сил спрос и предложение, на которые также влияют инфляция и денежно-кредитная политика. Конечно, когда вы решаете, инвестировать ли в долговую ценную бумагу, важно понимать, как ее характеристики определяют, какую процентную ставку вы можете получить.

Конечно, когда вы решаете, инвестировать ли в долговую ценную бумагу, важно понимать, как ее характеристики определяют, какую процентную ставку вы можете получить.

Исправление — янв. 31, 2023: В предыдущей версии этой статьи было неправильно указано, что кредит, доступный для экономики, уменьшается, поскольку кредиторы решают отложить погашение своих кредитов. На самом деле кредит, доступный для экономики, уменьшается, когда заемщики решают отсрочить погашение кредита.

Что означает базовая ставка?

Недвижимость от А до Я

Базовая ставка, также известная как банковская ставка или базовая процентная ставка, относится к установленной процентной ставке, установленной центральным банком или резервом в рамках местной экономики, которая применяется к кредитам для любых коммерческих банков.

RealVantage

• 2 мин чтения

Базовая ставка, также известная как банковская ставка или базовая процентная ставка, относится к установленной процентной ставке, установленной центральным банком или резервом в рамках местной экономики, которая применяется к кредитам для любых коммерческих банков. Хотя эти коммерческие банки могут принимать решения о процентных ставках для предоставления кредитов, эти процентные ставки обычно основаны на базовой ставке.

Хотя эти коммерческие банки могут принимать решения о процентных ставках для предоставления кредитов, эти процентные ставки обычно основаны на базовой ставке.

Коммерческие банки корректируют свои процентные ставки в соответствии с изменениями базовой ставки центрального банка, и это влияет на процентные ставки, предлагаемые потребителям. Например, если центральный банк повышает базовую ставку, коммерческие банки последуют его примеру, повысив процентные ставки, тем самым повысив стоимость заимствования. Если центральный банк снизит базовые ставки, коммерческие банки аналогичным образом снизят свои процентные ставки, снизив стоимость заимствований и стимулируя потребительские расходы. Это дает центральному банку возможность влиять на потребительские расходы в любом направлении, как того требует состояние экономики.

Читайте также: Что такое коммерческая недвижимость?

Как рассчитать базовую ставку?

Базовая ставка рассчитывается центральным банком страны с учетом стоимости депозитов, операционных расходов и прибыльности банка в предыдущем финансовом году. Хотя расчет базовой ставки может отличаться в разных странах, стоимость депозитов, как правило, оказывает наибольшее влияние на расчет базовой ставки.

Хотя расчет базовой ставки может отличаться в разных странах, стоимость депозитов, как правило, оказывает наибольшее влияние на расчет базовой ставки.

Какая базовая ставка в Сингапуре сегодня?

Базовая ставка в Сингапуре определяется средней ставкой овернайт в Сингапуре (SORA), контролируемой Денежно-кредитным управлением Сингапура (MAS). SORA рассчитывается на основе средней ставки по всем межбанковским кредитным операциям в Сингапуре и применяется к таким кредитам, как жилищные кредиты или ипотечные кредиты. SORA представляет собой переход от SIBOR и SOR, обеспечивая больший экономический контроль MAS, а не банкам.

Самая последняя SORA составляет 1,7934% по состоянию на 22 июля 2022 года.

Какова базовая ставка по кредиту?

Коммерческий банк, предоставляющий кредит, будет ссылаться на установленную базовую ставку, чтобы принять решение о процентной ставке, применяемой к кредиту. Низкая базовая ставка приведет к тому, что к кредиту будет применяться низкая процентная ставка, и наоборот. С уменьшением процентов, начисляемых по кредиту, все большему количеству потребителей предлагается брать больше кредитов, включая потребительские кредиты, автокредиты или жилищные кредиты. Это мотивирует расходы, что помогает стимулировать экономику.

С уменьшением процентов, начисляемых по кредиту, все большему количеству потребителей предлагается брать больше кредитов, включая потребительские кредиты, автокредиты или жилищные кредиты. Это мотивирует расходы, что помогает стимулировать экономику.

Как базовая ставка влияет на вашу ипотеку?

Если центральный банк снизит базовую ставку, коммерческие банки, вероятно, также снизят свои процентные ставки по ипотечным кредитам. Затем кредиторы могут брать ипотечные кредиты по сниженным ставкам, что расширяет их возможности для покупки домов. С другой стороны, если центральный банк повысит базовую ставку, процентные ставки по ипотечным кредитам коммерческих банков также увеличатся, что сделает получение ипотечных кредитов менее доступным для потребителей.

Эта увеличенная базовая ставка также приводит к увеличению процентных ставок по сберегательным счетам, что стимулирует сбережения, в то время как снижение базовой ставки приводит к снижению процентных ставок по сберегательным счетам, что стимулирует расходы.