Содержание

Налоговый вычет за обучение: как получить, документы, сколько

Тренды

Телеканал

Pro

Инвестиции

Мероприятия

РБК+

Новая экономика

Тренды

Недвижимость

Спорт

Стиль

Национальные проекты

Город

Крипто

Дискуссионный клуб

Исследования

Кредитные рейтинги

Франшизы

Газета

Спецпроекты СПб

Конференции СПб

Спецпроекты

Проверка контрагентов

РБК Библиотека

Подкасты

ESG-индекс

Политика

Экономика

Бизнес

Технологии и медиа

Финансы

РБК КомпанииРБК Life

РБК

Тренды

Фото: Helloquence / Unsplash

Объясняем, сколько, как и кто может легально вернуть себе деньги на обучение из госбюджета

1

Сколько составляет налоговый вычет за обучение?

Налоговый вычет за обучение — это возврат части платы за образование, которая компенсируется государством в размере 13% от стоимости, но не более ₽50 тыс. при оплате родителями обучения ребенка и не более ₽120 тыс. при самостоятельной оплате или за обучение члена семьи. В 2023 году Госдума приняла закон об увеличении лимитов по сумме налогового вычета, если закон примут Совет Федерации и президент, то возместить можно будет до ₽110 тыс. за обучение/лечение ребенка и до ₽150 тыс. за себя или члена семьи. Это один из видов социальных налоговых вычетов. Их еще можно получить за лечение, покупку лекарств, занятия спортом и благотворительность. По российскому законодательству претендовать на него могут только резиденты РФ, выплачивающие НДФЛ. Срок давности для оформления возврата — три года.

при оплате родителями обучения ребенка и не более ₽120 тыс. при самостоятельной оплате или за обучение члена семьи. В 2023 году Госдума приняла закон об увеличении лимитов по сумме налогового вычета, если закон примут Совет Федерации и президент, то возместить можно будет до ₽110 тыс. за обучение/лечение ребенка и до ₽150 тыс. за себя или члена семьи. Это один из видов социальных налоговых вычетов. Их еще можно получить за лечение, покупку лекарств, занятия спортом и благотворительность. По российскому законодательству претендовать на него могут только резиденты РФ, выплачивающие НДФЛ. Срок давности для оформления возврата — три года.

2

Сколько раз можно получить налоговый вычет за обучение?

Получать его можно неоднократно, количество обращений не ограничивается.

3

За сколько лет можно получить налоговый вычет за обучение?

Срок давности для оформления возврата — три года, независимо от того, продолжается обучение или уже закончено. То есть, в текущем году вы можете получить вычет за 2020-2022 годы.

4

Когда подавать документы на налоговый вычет за обучение?

Для его получения важна именно дата платы за семестр. Важно: подать декларацию можно только в году, следующем за годом оплаты (в 2023 году можно подать за 2022 год и т.д.)

5

Мое обучение оплачивала бабушка. Может ли она получить вычет?

Социальный налоговый вычет может оформить тот, кто оплатил:

- собственное обучение,

- учебу своего ребенка (детей),

- учебу опекаемого подопечного,

- обучение брата или сестры.

По закону бабушки и дедушки, тети и дяди, даже официально работая и оплачивая учебу внуков и племянников, вычет не получат (если не являются официальными опекунами ребенка). Это же касается неработающих пенсионеров и безработных студентов, так как у них нет зарплаты и налоговых отчислений с нее. Претендовать на компенсацию они могут только в том случае, если получают иной доход, облагаемый налогом в 13%, к примеру, от сдачи жилья в аренду.

На возмещение не могут претендовать и ИП, которые платят налоги по упрощенной схеме. То же касается тех, кто оплатил учебу за счет работодателя или материнского капитала.

6

Есть ли особенности получения вычета за обучение?

При расчете размера этой социальной льготы существует верхний предел ежегодных трат на оплату собственного обучения — сейчас это ₽120 тыс. в год, следовательно, максимальная сумма, которую вам может вернуть государство — ₽15,6 тыс. Но в 2023 году лимит могут поднять до ₽150 тыс, тогда максимально вам смогут вернуть ₽19,5 тыс. Форма может быть любая: вечерняя, дневная, заочная. Это может быть высшее, среднее, дополнительное образование, автошкола, краткосрочные курсы и т.д. Вычет можно получить, даже обучаясь за границей. Главное, чтобы у заведения была лицензия. Если вы учитесь у юрлица или ИП, у которых образовательные услуги только одно из направлений деятельности, вы также вправе рассчитывать на вычет.

7

Можно ли получить налоговый вычет за обучение в автошколе?

Да. Это может быть высшее, среднее, дополнительное образование, автошкола, краткосрочные курсы и т.д. Вычет можно получить, даже обучаясь за границей. Главное, чтобы у заведения была лицензия. Если вы учитесь у юрлица или ИП, у которых образовательные услуги только одно из направлений деятельности, вы также вправе рассчитывать на вычет.

Это может быть высшее, среднее, дополнительное образование, автошкола, краткосрочные курсы и т.д. Вычет можно получить, даже обучаясь за границей. Главное, чтобы у заведения была лицензия. Если вы учитесь у юрлица или ИП, у которых образовательные услуги только одно из направлений деятельности, вы также вправе рассчитывать на вычет.

8

Что нужно знать, чтобы получить налоговый вычет за обучение детей, братьев и сестер?

Сумма расходов на обучение своего или опекаемого ребенка также лимитирована и составляет ₽50 тыс. в год. Таким образом, сумма возврата не превысит ₽6,5 тыс. Согласно Налоговому кодексу, даже если за школу или вуз платят оба родителя, порог остается неизменным. Верхний предел трат на учебу брата и сестры выше и составляет ₽120 тыс. в год, как и в случае со своим обучением. В 2023 году лимиты могут повыситься. Но возврат возможен, только если это была очная форма и до достижения 24-летнего возраста.

Возврат 13% можно получить как за школу, так и за университет, учебные курсы, детский сад и т. д. (причем, не обязательно государственные). Также два года действует норма, по которой можно получить налоговый вычет на занятия ребенка у репетитора (если он работает официально).

д. (причем, не обязательно государственные). Также два года действует норма, по которой можно получить налоговый вычет на занятия ребенка у репетитора (если он работает официально).

Важно: договор оплаты и сами платежные документы лучше всего оформлять на одного из родителей (на кого конкретно — неважно), тогда проблем с компенсацией средств не будет.

9

Что делать, если не все документы были оформлены на родителя?

Есть несколько распространенных сценариев и вариантов действий:

-

Договор на образовательные услуги оформлен на ребенка, а плательщиком является кто-то из родителей. В этом случае для получения вычета нужно иметь при себе подтверждающие платежные квитанции, чеки, оформленные на имя родителя.

-

Договор оформлен на родителя, а в «платежке» указано имя ребенка. Это более проблематичный вариант. Минфин в этом случае выступает против получения вычета.

Но иногда может помочь доверенность на внесение средств ребенком от имени родителя.

Но иногда может помочь доверенность на внесение средств ребенком от имени родителя. -

Все документы оформлены на ребенка. В этом случае получить вычет может только он сам.

-

Плату за обучение вносит и родитель, и ребенок. Тогда право на получение вычета имеют оба, но получить может кто-то один на выбор.

- Договор оформлен на одного из родителей, а получить вычет планирует второй. Это возможно, так как средства, нажитые ими во время брака, являются совместной собственностью. Для оформления к остальным документам нужно будет приложить свидетельство о браке.

10

А можно оформить налоговый вычет за образование жены или мужа?

Формально нет, но его все же можно получить. Допустим, жена начала изучать английский язык, а курсы оплатил ее муж. Супруги в Налоговом кодексе не упоминаются, значит теоретически претендовать на возврат средств не могут. Но оформить вычет может жена за свое обучение, несмотря на то, что в платежных документах указан муж, потому что их деньги — это совместно нажитое имущество.

Но оформить вычет может жена за свое обучение, несмотря на то, что в платежных документах указан муж, потому что их деньги — это совместно нажитое имущество.

11

Как получить налоговый вычет за обучение?

Это можно сделать через налоговую (на следующий после оплаты год или за 3 предшествующих года, то есть в 2023 году можно получить вычет за 2020-2022 годы) или через работодателя (за текущий год).

12

Как получить налоговый вычет за обучение через ФНС?

Для обращения в налоговую инспекцию нужно:

- Подготовить необходимые документы (см. пункт 14) и заполнить декларацию

- Отнести все в налоговую по месту жительства.

Также декларацию можно подать онлайн — через личный кабинет налогоплательщика на сайте ФНС. В этом случае не нужно будет очно посещать налоговую службу и брать справку 2-НДФЛ у работодателя, потому что все сведения уже содержатся в личном кабинете. Максимальный срок проверки документов — три месяца. Если ответ положительный, средства перечислят еще в течение месяца на указанный расчетный счет.

Если ответ положительный, средства перечислят еще в течение месяца на указанный расчетный счет.

В документах могут быть найдены ошибки, тогда в налоговом вычете будет отказано. Но их можно подать заново — с указанием при заполнении, что вы подаете корректирующую декларацию.

13

Как получить налоговый вычет за обучение через работодателя?

Проще сделать это через работодателя: тогда от вас потребуется только получить уведомление из налоговой о праве на вычет, всем остальным займется бухгалтерия.

Для этого нужно собрать пакет документов и подать их в ИФНС. На проверку бумаг уйдет около месяца. Далее уведомление относят в бухгалтерию на работе, после чего в течение определенного срока НДФЛ из зарплаты удерживаться не будет.

Заявление можно подать через сайт ФНС, если у вас есть личный кабинет. Для получения доступа к нему обращайтесь в налоговую. Также подойдут логин и пароль от сайта Госуслуг.

14

Документы для налогового вычета за обучение

Обычно пакет документов включает в себя:

-

Декларацию 3-НДФЛ за каждый год учебы.

Вся информация о ней есть на сайте ФНС.

Вся информация о ней есть на сайте ФНС. -

Справку 2-НДФЛ. Можно запросить на работе (или нескольких местах работы, если вы за время учебы успели сменить ее) или также получить на сайте ФНС.

-

Документы, подтверждающие родство (свидетельства о рождении, бумаги, подтверждающие опекунство, свидетельства о рождении брата или сестры) или документ, подтверждающий личность (паспорт).

-

Документы, показывающие расходы (платежные чеки, квитанции, платежные поручения).

-

Договор с учебным заведением.

-

Еще могут потребоваться, если соответствующей информации нет в договоре, реквизиты лицензии образовательного учреждения (их можно спросить в месте учебы), а также подтверждающая очную форму обучения справка.

Если плату за обучение повышали, понадобятся документы, подтверждающие повышение.

Если плату за обучение повышали, понадобятся документы, подтверждающие повышение.

Обновлено 20.04.2023

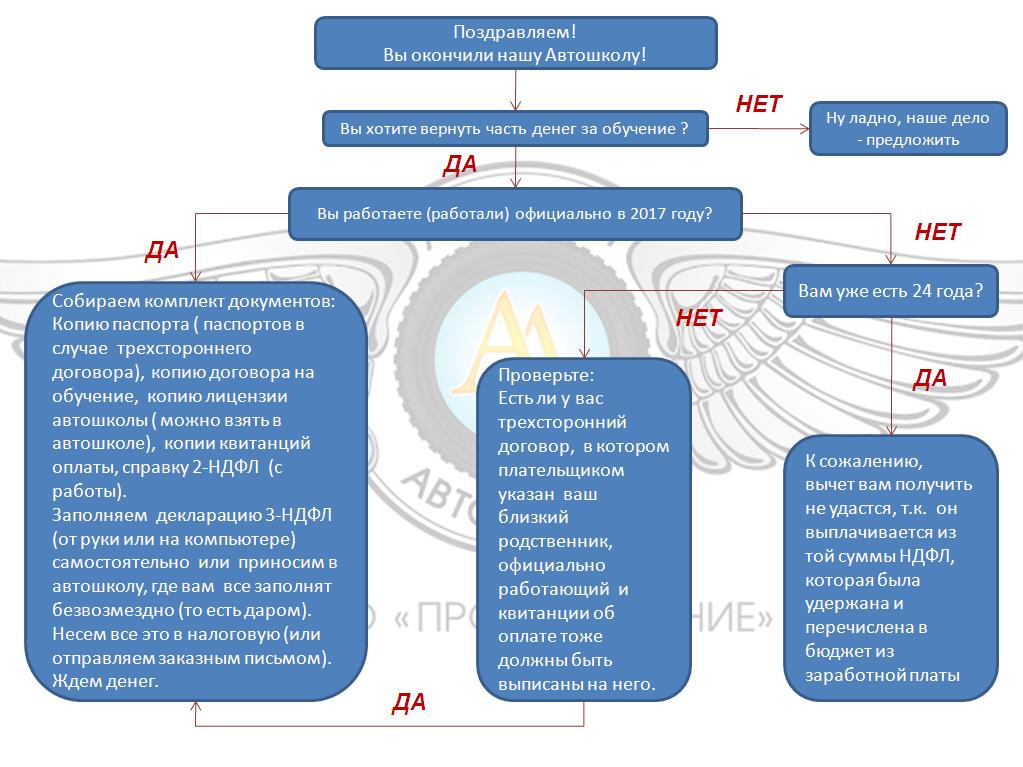

Налоговый вычет за обучение в автошколе в Новосибирске.

За обучение в автошколе можно вернуть часть затрат, если оформить налоговый вычет. Он полагается всем гражданам РФ старше 18 лет, которые работают официально и выплачивают подоходный налог в размере 13%.

В статье Autoschool.Firmika.ru расскажем, какие подают документы для получения налогового вычета за обучение в автошколе и как рассчитать размер компенсации.

Как получить налоговый вычет за обучение?

В ст. 219 НК РФ описаны условия для оформления возврата денежных средств за образование. Государство возвращает 13% от затраченных средств на обучение в автошколе. Однако сумма вычетов не должна быть больше 120 000₽ за год, даже если обучающийся потратил больше.

Компенсацию положена не только за собственное образование. Налогоплательщик может оформить ее за обучение родителей, супругов и несовершеннолетних детей. А также за совершеннолетних детей, сестер или братьев, если они учатся очно.

Документы для компенсации за обучение в автошколе

Для оформления компенсации подают следующие документы:

- Заполненное заявление.

- Справка 2-НДФЛ.

- Декларация 3-НДФЛ.

- Копия своего паспорта. Если возврат средств положен за образование другого человека, то и копия его удостоверения личности.

- Реквизиты для перечисления денег.

- Подтверждения понесенных расходов: копия лицензии автошколы, кассовые чеки или выписки с банковского счета об оплате и контракт на оказание образовательных услуг.

Подайте пакет документов в налоговую инспекцию по месту постоянной или временной регистрации. Если вы не можете сделать это лично, есть другие варианты. Например, это можно сделать через официальный сайт ИФНС. Так же можете оформить доверенность на представителя, например, на пожилого родственника, у которого много свободного времени. Отправьте письмо по почте с уведомлением о вручении или курьером.

Так же можете оформить доверенность на представителя, например, на пожилого родственника, у которого много свободного времени. Отправьте письмо по почте с уведомлением о вручении или курьером.

Расчет налогового вычета за обучение в автошколе Новосибирска

Не всем удается правильно рассчитать размер своей компенсации. Чтобы наглядно проиллюстрировать процедуру, приведем простой пример. Почтальон Печкин пошел учиться в автошколу, где образовательные курсы стоили 30 000₽. Он зарабатывает 500 000₽ и выплачивает налог ― всего 65 000₽. Размер выплат в бюджет больше, чем затраты на автошколу, и потенциальная компенсация меньше чем 120 000₽. Печкин сможет получить от государства 13% от этой суммы. Размер компенсации составит 3 900₽.

Способы и сроки получения компенсации

После того как ИФНС приняла заявление, начинается камеральная проверка ― налоговая инспекция просматривает, нет ли ошибок в представленных данных и не нарушал ли заявитель закон. Она может занять до 3-х месяцев, после чего налогоплательщик получает уведомление о результатах проверки.