Содержание

Как оформить налоговый вычет на портале Госуслуг?

Подать заявку на налоговые вычеты можно не только у работодателя, но и через налоговую службу. Принимает отчет об НДФЛ от граждан налоговая через «Госуслуги», но можно отправить декларацию и по почте либо занести лично в местное отделение ФНС.

Рассмотрим пошаговый алгоритм, как оформить налоговый вычет через «Госуслуги» в 2021 году.

Учетная запись на портале госуслуг

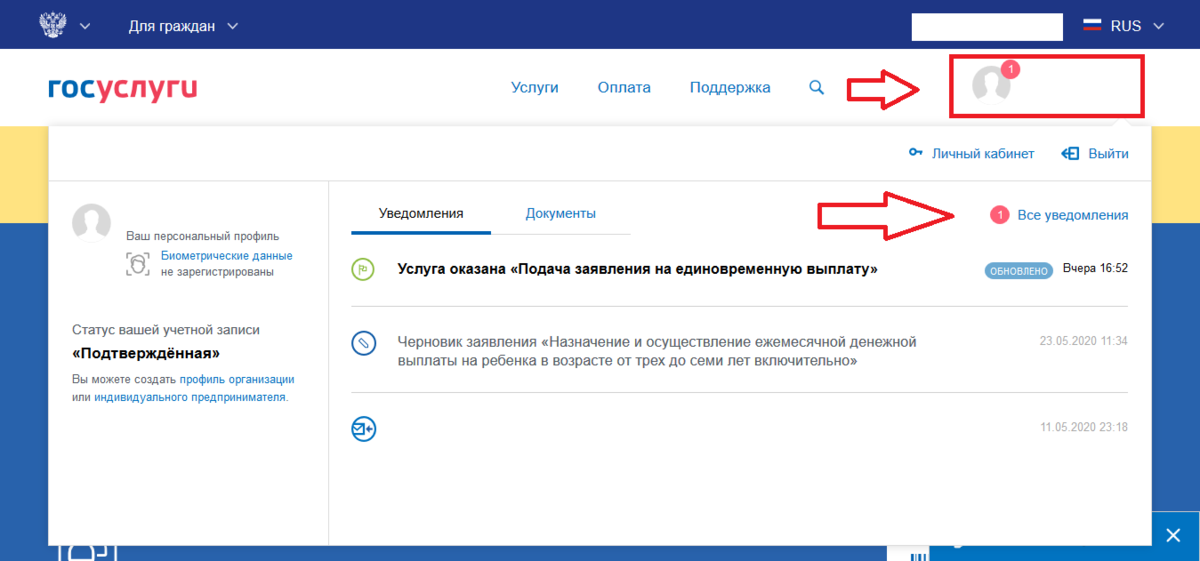

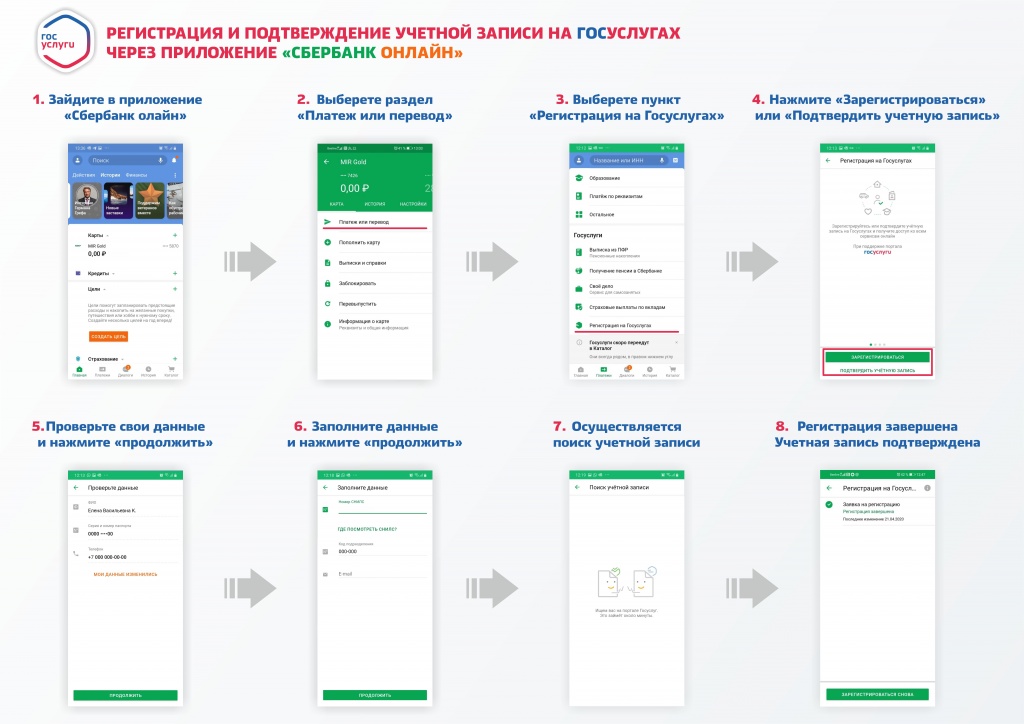

Оформить и получить любой вид муниципальных и государственных услуг на едином портале могут только зарегистрированные пользователи. Поэтому перед тем, как начать оформление налогового вычета на госуслугах, убедитесь, что у вас есть учетная запись на этом сайте.

Если вы уже ранее регистрировались на портале, то достаточно лишь набрать свои логин и пароль.

Если же вы впервые заходите на сайт, то необходимо пройти процедуру регистрации. Это займет всего несколько минут: для создания личного кабинета (ЛК) вам нужно будет на первоначальном этапе ввести свои фамилию и имя, указать электронную почту и номер мобильного телефона. Чтобы завершить процедуру регистрации, вам необходимо будет ввести в специальном окошечке код, который отправят СМС-сообщением на ваш телефонный номер.

Чтобы завершить процедуру регистрации, вам необходимо будет ввести в специальном окошечке код, который отправят СМС-сообщением на ваш телефонный номер.

Для получения полного доступа к функционалу портала необходимо подтверждение учетной записи. В личном кабинете нужно будет ввести данные своего паспорта и СНИЛС, после чего они будут отправлены на проверку. Через некоторое время в личном кабинете появится информация, что учетная запись подтверждена. Теперь вы можете оформить через портал »Госуслуги» налоги и получить другие муниципальные и государственные услуги.

Создание декларации онлайн

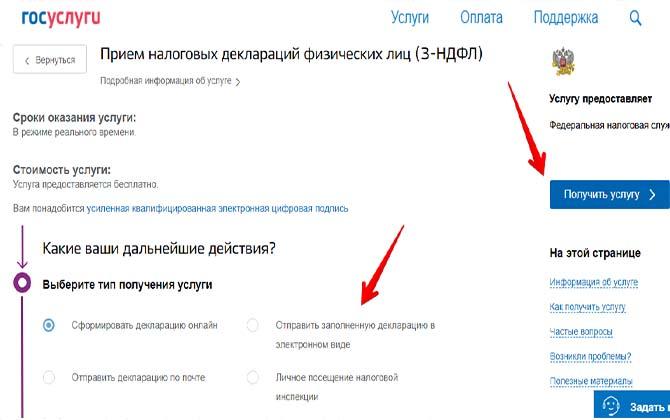

Для оформления налогового вычета необходимо заполнить налоговую декларацию по форме 3-НДФЛ. Ее можно подготовить заранее в бесплатной программе от ФНС России «Декларация 2021», а затем загрузить на портал.

Но гораздо проще заполнить декларацию прямо на госуслугах, внеся информацию в специальные формы на сайте:

- Перейдите в раздел «Подача налоговых деклараций 3-НДФЛ».

- Нажмите кнопку «Сформировать декларацию онлайн», а затем кнопку «Получить услугу».

- Выберете год подачи отчетности. Обратите внимание, что до окончания 2021 года на портале можно сдать отчет только за 2020 год и более ранние периоды. Сформировать декларацию за 2021 год можно будет только в 2022 году.

- Проверьте свои данные. Сведения о физическом лице подтягиваются в форму автоматически. Вам необходимо лишь проверить их достоверность и в случае ошибки ввести корректные данные.

Обратите внимание, что в данных физлица обязательно нужно указать код отделения ФНС, куда будет отправлен отчет, и код ОКТМО по месту вашей регистрации. Обычно в веб-сервисах такие данные подтягиваются автоматически. Но при необходимости оба кода можно узнать на сайте ФНС, введя свой регион и название муниципального образования.

Создание декларации онлайн

Фото:gosuslugi.ru

Сведения о доходах

Данные о доходах формируются в разделе «Доходы». Здесь сведения о доходах можно загрузить автоматически, нажав кнопку «Перевести из 2-НДФЛ». Но это возможно только в том случае, если работодатель уже предоставил в налоговые органы справку по форме 2-НДФЛ за соответствующий период.

Но это возможно только в том случае, если работодатель уже предоставил в налоговые органы справку по форме 2-НДФЛ за соответствующий период.

Если же таких сведений нет, то их необходимо ввести вручную, заранее взяв справки по форме 2-НДФЛ у всех работодателей, которые выплачивали вам доходы.

В электронной форме введите:

- полное название работодателя;

- КПП и ИНН;

- ОКТМО;

- данные о сумме доходов;

- месяц получения облагаемой выплаты;

- ставку и размер НДФЛ;

- код вычета и его размер;

- общие сведения за отчетный период.

Учтите, что в отчете должны быть указаны все виды выплат по всем имеющимся источникам. Даже если вы продали недвижимость, доход от продажи должен быть указан в декларации.

Указываем вычеты

В следующей вкладке «Вычеты» перечислены все категории налоговых вычетов. Вам нужно заполнить лишь те категории, по которым у вас есть право на возврат налога.

Например, если вы хотите получить вычет на покупку недвижимости и лечение, то заполняете две вкладки: «Имущество» и «Социальные».

С полным перечнем категорий налоговых вычетов по НДФЛ можно ознакомиться на сайте ФНС.

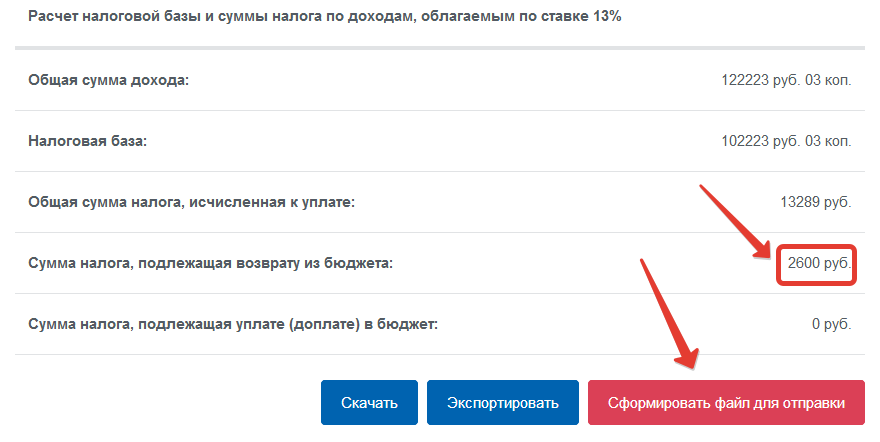

Проверка и отправка декларации на «Госуслугах»

Внимательно проверьте все внесенные данные. Проверьте общую сумму всех доходов, исчисленных и удержанных налогов. Посчитайте сумму налогового вычета, полагающуюся к возврату.

Если ФНС найдет ошибку, то в возврате налога откажут. Нужно будет собирать новый пакет документов и снова заполнять декларацию 3-НДФЛ.

Когда вы убедитесь, что все данные внесены правильно, сформируйте файл для отправки. После вам будет предложено загрузить на сайт документы, подтверждающие ваше право на вычет. Они добавляются на портал в электронном виде.

Для отправки электронной декларации 3-НДФЛ понадобится электронно-цифровая подпись. Без нее отправить отчет будет невозможно. Если у вас нет действующей КЭП (квалифицированной электронной подписи), то ее нужно заранее получить через личный кабинет налогоплательщика на сайте ФНС.

Проверка и отправка декларации на «Госуслугах»

Фото:digital. gov.ru

gov.ru

Загрузка готовой отчетности на «Госуслуги»

Если у вас уже имеется готовая отчетность по 3-НДФЛ, то ее можно загрузить на «Госуслуги». Это возможно в том случае, если декларация заполнялась в электронном виде, например через программу «Декларация 2021».

Налогиналогообложениесервисгосуслугиналоговые льготыналоговаяналоговый вычет

Нашли опечатку в тексте? Выделите её и нажмите ctrl+enter

Как Подать Заявление На Возврат Налога Через Госуслуги?

Подать заявление на налоговый вычет через «Госуслуги» или иным способом могут как сами учащиеся, так и их родители (законные представители). Куда обращаться За возвратом подоходного налога нужно обращаться в ФНС по месту регистрации. Сделать это можно лично или онлайн.

Как осуществить возврат налога за лечение через Госуслуги?

Осуществление возврата налога за лечение через «Госуслуги» или любого другого вычета, положенного гражданам РФ, должно осуществляться последовательным выполнением следующих шагов: Вход на официальный портал госуслуг.

Как подать заявление на налоговый вычет?

Для получения налогового вычета необходимо подать заявление, по итогам которого происходит перераспределение средств. Сделать это можно через портал Госуслуги. 3 Как записаться на прием в ФНС?

Можно ли подать заявление на возврат налога через госуслуги?

Заполнить декларацию для получения вычета можно на портале Госуслуг. Еще это можно сделать в личном кабинете налогоплательщика на сайте nalog.ru. Там же есть форма заявления для подтверждения права на вычет у работодателя. Копии документов тоже можно загрузить в личном кабинете.

Когда можно подавать на налоговый вычет за 2021 год?

Представить декларацию о доходах, полученных в 2021 году, необходимо до 4 мая 2022 года. Форму 3-НДФЛ можно подать в налоговый орган по месту своего учета или в МФЦ. Декларацию также можно заполнить онлайн в Личном кабинете налогоплательщика для физических лиц или через программу «Декларация».

Декларацию также можно заполнить онлайн в Личном кабинете налогоплательщика для физических лиц или через программу «Декларация».

Где в личном кабинете налогоплательщика заполнить заявление на возврат налога?

После того, как ваша камеральная проверка завершена, Вы можете: сформировать заявление на возврат. Для этого вам необходимо перейти в раздел: Мои налоги => в разделе «Переплата» нажать кнопку: Распорядиться. Жмем распорядиться. Вносим реквизиты вашего счета.

Когда подавать на налоговый вычет 2022?

Согласно действующему законодательству срок представления налоговыми агентами сведений о доходах физических лиц за 2021 год – 1 марта 2022. Таким образом, формирование в «Личном кабинете» предзаполненных заявлений будет осуществляться не ранее указанной даты и не позднее 20 марта.

Можно ли подать документы на налоговый вычет онлайн?

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС.

Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС.

Можно ли оформить налоговый вычет онлайн?

Теперь получить имущественный вычет можно будет гораздо быстрее и проще. Оформить его можно будет онлайн, на сайте ФНС, без посещения налоговой инспекции и сбора документов.

Когда можно подавать заявление на налоговый вычет?

Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход (от продажи имущества, сдачи жилья в аренду и т. п.). Если Вы планируете только получить налоговый вычет — срок подачи 30 апреля к Вам не относится.

Когда можно подавать на налоговый вычет после покупки квартиры?

Получить налоговый вычет за недвижимость за годы, предшествующие году возникновения права на вычет, нельзя. Ограничений по срокам получения вычета нет: если вы приобрели жилье в прошлом году, но не оформили вычет сразу, сделать это можно сейчас, и через десять лет, и через 20 лет после покупки квартиры.

Когда сдавать декларацию за 2021 год?

Независимо от способа уплаты «прибыльных» авансовых платежей (ежеквартально, ежемесячно с доплатой по итогам квартала, ежемесячно исходя из фактически полученной прибыли) для всех организаций на ОСН установлен единый срок сдачи годовой декларации. Так, декларацию за 2021 год надо представить не позднее 28.03.2022.

Как написать заявление в налоговую через личный кабинет?

Зайти в Личный кабинет налогоплательщика, используя Логин и пароль от Портала госуслуг. 6. На следующем шаге Вы увидите сообщение «Для отправки обращения Вам необходимо зарегистрировать/получить ключ электронной подписи», Вы будете перенаправлены на страницу получения ЭП. Необходимо нажать «ОК».

Как заполнить декларацию 3 НДФЛ в Личном кабинете?

Для заполнения декларации во вкладке «Налог на доходы ФЛ и страховые взносы» выберите ветку «3— НДФЛ», затем строку — «Заполнить/ отправить декла- рацию онлайн». Нажмите кнопку «Заполнить новую декларацию», Выберите год, за который составляется декларация, и нажмите кнопку «ОК».

Нажмите кнопку «Заполнить новую декларацию», Выберите год, за который составляется декларация, и нажмите кнопку «ОК».

Как написать заявление в личном кабинете налогоплательщика?

Для подачи заявления о предоставлении льготы по земельному налогу, транспортному налогу, налогу на имущество физических лиц выберите в разделе «Жизненные ситуации» ссылку «Подать заявление о льготе». В появившемся перечне следует выбрать ссылку «Подать заявление о предоставлении льготы по имущественным налогам».

Когда подавать декларацию за 2022 год?

Представить декларацию можно будет до 4 мая 2022 года в налоговую инспекцию по месту постановки на учет или в отделение МФЦ. Другой вариант – в электронном виде в личном кабинете налогоплательщика на официальном сайте ФНС России. Уплатить налог нужно будет до 15 июля 2022 года.

Как подать на налоговый вычет за квартиру в 2022 году?

В 2022 году оформить имущественный вычет по НДФЛ станет проще. Чтобы получить выплату, физлицам не придется сдавать декларацию 3-НДФЛ. Теперь заявить право на вычет можно через личный кабинет налогоплательщика на сайте ФНС (Федеральный закон от 20.04.2021 № 100-ФЗ).

Чтобы получить выплату, физлицам не придется сдавать декларацию 3-НДФЛ. Теперь заявить право на вычет можно через личный кабинет налогоплательщика на сайте ФНС (Федеральный закон от 20.04.2021 № 100-ФЗ).

Когда подавать налоговый вычет за ипотеку?

Заявить о вычете можно в году, следующем за годом оформления права собственности на жилье. К примеру, если квартира была оформлена в собственность в 2020 году, то подавать декларацию 3-НДФЛ для получения вычета можно не раньше 2021-го.

Как получить возврат налога в налоговой инспекции?

- Их список зависит от вида возврата (договоры, чеки, квитанции, выписки, являющиеся основанием для получение услуги). Необходимо решить, как вы хотите получить возврат налога: через работодателя в текущем году или через подачу декларации. В первом случае 3-НДФЛ не потребуется. Возврат осуществляется на основании уведомления из налоговой инспекции.

Вычитаются ли расходы на обучение из налогов? | Small Business

By Tara Duggan

Расходы на обучение не облагаются налогом, если эти расходы на обучение соответствуют строгим критериям, установленным Налоговой службой. В публикации 970 говорится, что сотрудники могут вычесть расходы на обучение, если мастер-классы, семинары или курсы позволяют людям улучшать и развивать свои профессиональные навыки, особенно если сотрудникам требуется обучение, чтобы оставаться на своих должностях. Точно так же IRS позволяет самозанятым работникам вычитать некоторые расходы на обучение, включая транспорт до места проведения курсов и обратно. Вы не можете вычесть расходы на обучение, связанные с переходом на новую профессию.

В публикации 970 говорится, что сотрудники могут вычесть расходы на обучение, если мастер-классы, семинары или курсы позволяют людям улучшать и развивать свои профессиональные навыки, особенно если сотрудникам требуется обучение, чтобы оставаться на своих должностях. Точно так же IRS позволяет самозанятым работникам вычитать некоторые расходы на обучение, включая транспорт до места проведения курсов и обратно. Вы не можете вычесть расходы на обучение, связанные с переходом на новую профессию.

Вычитаемые расходы на обучение

-

LRS позволяет вам вычитать расходы на обучение, такие как плата за обучение, учебники, лабораторные исследования и другие материалы. Плата за другие действия, такие как изготовление копий заданий, также может быть вычтена. Вычтите транспортные и командировочные расходы, но только в том случае, если посещение занятий и возвращение домой происходит на временной основе, на срок менее года. Эти расходы включают отели или питание. Личные расходы, такие как свободное от работы время для посещения тренинга, не подлежат вычету.

Работники, которые не заявляют, что сумма возмещения расходов на курсы обучения, выплаченная им в качестве дохода их работодателем, не могут вычесть соответствующие расходы на обучение.

Работники, которые не заявляют, что сумма возмещения расходов на курсы обучения, выплаченная им в качестве дохода их работодателем, не могут вычесть соответствующие расходы на обучение.

Обучение, связанное с работой

-

Курсы обучения, не облагаемые налогом, должны позволять сотруднику поддерживать или развиваться на своей текущей работе, что включает в себя изучение новых технологий, получение обновлений о новых правилах или развитие профессиональных навыков, таких как тайм-менеджмент. , принятие решений, общение и переговоры. Если эти курсы готовят сотрудника к переходу на новую карьеру или должность, расходы не могут быть вычтены, поскольку связанное с работой обучение должно относиться только к текущей работе. Расходы на обучение, понесенные во время перерыва в работе, могут быть вычтены, если они позволяют работнику сохранить навыки, связанные с возвращением на ту же работу.

Заявление о вычете

-

Чтобы вычесть затраты на обучение, работники перечисляют свои вычеты в Приложении A.

Самозанятые работники подают Приложение C, Приложение C-EZ или Приложение F. Чтобы иметь право на получение связанных с работой расходов на образование, работник должен определить, требуется ли обучение для сохранения работы или для повышения квалификации. Обучение не может быть вычтено, если оно требуется для выполнения минимальных требований к работе или ведет к новой должности. Вычеты уменьшают сумму дохода работника, который облагается налогом. Чтобы рассчитать вычет, ему необходимо определить, что долларовая стоимость затрат на обучение плюс другие расходы на работу не превышает 2 процентов его скорректированного валового дохода.

Самозанятые работники подают Приложение C, Приложение C-EZ или Приложение F. Чтобы иметь право на получение связанных с работой расходов на образование, работник должен определить, требуется ли обучение для сохранения работы или для повышения квалификации. Обучение не может быть вычтено, если оно требуется для выполнения минимальных требований к работе или ведет к новой должности. Вычеты уменьшают сумму дохода работника, который облагается налогом. Чтобы рассчитать вычет, ему необходимо определить, что долларовая стоимость затрат на обучение плюс другие расходы на работу не превышает 2 процентов его скорректированного валового дохода.

Не облагаемые налогом выплаты на образование

-

Если работник частично оплачивает обучение с помощью не облагаемых налогом стипендий, грантов Пелла, помощи в обучении ветеранов или других необлагаемых налогом платежей, работник не может вычесть все расходы на обучение. Сотрудник должен уменьшить сумму, которую она требует, на сумму полученного ею необлагаемого налогом взноса.

Гранты Пелла предоставляются студентам, нуждающимся в помощи, и рассматриваются как стипендии для целей налоговой отчетности. Ветераны, получающие оплату за обучение, не включают их в свои федеральные налоговые декларации. Используйте ресурсы, предоставленные веб-сайтом Управления по делам ветеранов, чтобы получить дополнительную информацию о льготах по программе VA.

Гранты Пелла предоставляются студентам, нуждающимся в помощи, и рассматриваются как стипендии для целей налоговой отчетности. Ветераны, получающие оплату за обучение, не включают их в свои федеральные налоговые декларации. Используйте ресурсы, предоставленные веб-сайтом Управления по делам ветеранов, чтобы получить дополнительную информацию о льготах по программе VA.

Справочные материалы

- Налоговое управление США: вычеты из бизнеса за обучение, связанное с работой

Автор биографии

Тара Дагган — специалист по управлению проектами (PMP), специализирующийся на управлении знаниями и разработке учебных программ. Более 25 лет она разрабатывает качественные учебные материалы для различных продуктов и услуг, поддерживая такие компании, как Digital Equipment Corporation, Compaq и HP. Ее внештатные работы публикуются на различных сайтах.

Какие расходы на образование не подлежат налогообложению в 2022 году?

Вы тратите деньги, чтобы улучшить свои навыки или не отставать в своей области? Хорошие новости: это может быть вычет.

Правила заявления расходов на образование

Ниже приведены рекомендации Налогового управления США в отношении не облагаемых налогом расходов на образование.

✓ Это позволяет вам поддерживать или улучшать свои профессиональные навыки

Со временем инструменты, программное обеспечение и процессы, которые вы используете для своей работы, обновляются. Чтобы оставаться конкурентоспособным, вам нужно поддерживать свой уровень мастерства и улучшать то, что вы уже предлагаете.

Обучение, которое поможет вам в этом, не облагается налогом. Это касается курсов и программ самообучения.

Например, скажем, вы платите за курс, который проведет вас через массовые обновления программного обеспечения, которое вы используете для оказания дизайнерских услуг. Это считается поддержанием ваших навыков.

Другой пример: если вы посещаете занятия по новой программе, которую хотите начать использовать в своей дизайнерской работе, это считается улучшением ваших навыков.

В любом случае IRS признает ваш класс в качестве вычитаемых деловых расходов.

✓ Это требуется по закону для сохранения вашего статуса

По закону для некоторых профессий требуется продолжение непрерывного образования.

Например, агенту по недвижимости в Калифорнии необходимо пройти несколько часов непрерывного обучения между периодами продления лицензии. Несоблюдение этого требования может означать, что вы не сможете работать.

Поскольку это требуется по закону, IRS разрешит это как вычет.

✓ Это связано с вашим текущим бизнесом

Образование, за которое вы платите, должно быть напрямую связано с работой, которую вы выполняете сейчас . Это не может квалифицировать вас для новой линии работы.

Водитель службы доставки, например, не может вычесть класс по журналистским расследованиям. А репортер может.

Это правило может быть непростым. Допустим, вы независимый веб-разработчик и хотите пройти курс продаж, чтобы лучше продавать свои услуги. Даже если вы не собираетесь становиться продавцом, IRS может запретить этот вычет.

Даже если вы не собираетесь становиться продавцом, IRS может запретить этот вычет.

Почему? Потому что ваши новые навыки продаж могут помочь вам в новом бизнесе, даже если это не входило в ваши намерения.

✘ Это не «создание» нового бизнеса

Говоря об этом, IRS не разрешает вычеты расходов на образование, которые помогают вам соответствовать «минимальным требованиям» для предоставления услуг в новой области.

DoorDasher не сможет списать драйверы ред. А тот, кто хочет стать инженером-программистом, не может списать свой первый курс кодирования.

Какие расходы на образование не облагаются налогом?

Мы говорили в основном о классах. Но другие виды расходов тоже могут быть квалифицированы. Вот основные категории, на которые следует обратить внимание:

- 📖 Книги, расходные материалы и транспорт, связанные с курсами

- 💳 Плата за продление лицензии

- 📰 Подписка на отраслевые журналы

- 🎧 Подписка на подкасты

3

3 Nowell0block}

{upsell , давайте рассмотрим несколько примеров не облагаемых налогом расходов на образование.

Плата за обучение в школе

Если вы работаете над получением степени на неполный рабочий день, работая фрилансером, вы можете потребовать плату за обучение (и другие связанные с этим сборы). Например, вы можете быть консультантом-фрилансером, который учится в колледже .

Просто помните: чтобы претендовать на обучение, вы уже должны быть фрилансером в области, связанной с вашей степенью.

Вот наше руководство по переносу убытков в счет расходов на образование в подоходном налоге.

Онлайн-курс веб-разработки

Предположим, вы независимый дизайнер, который создает брендинг и маркетинговые активы для малого бизнеса. Вы начинаете курс Coursera, чтобы добавить веб-дизайн в свой список услуг.

Это считается связанным с работой образованием и не облагается налогом.

{email_capture}

Продление лицензии на недвижимость

В некоторых отраслях, например в сфере недвижимости, требуется периодическое продление лицензий или сертификатов. Все эти сборы не облагаются налогом.

Все эти сборы не облагаются налогом.

Просто помните: вы должны работать в этой области прямо сейчас . Расходы, связанные с получением лицензии на недвижимость в первый раз, не могут быть списаны.

Wall Street Journal подписка

Подписка на новости может быть эффективным способом быть в курсе событий вашей отрасли. Если это поможет вам в светской беседе с клиентом и гарантирует, что вы будете звучать профессионально на встречах и конференциях, это списание!

Класс улучшения

Если во время своей внештатной работы вы много выступаете с публичными выступлениями, урок импровизации поможет вам расслабиться и чувствовать себя более комфортно на работе. Это означает, что вы можете вычесть класс из вашего налогового счета.

{write_off_block}

Еще одна налоговая льгота на ваши расходы на образование

Вы не всегда можете заявлять свои расходы на образование как вычет из бизнеса. Но есть еще одна налоговая льгота, на которую вы можете претендовать.