Содержание

Льготы по транспортному налогу в 2023 году — кто имеет право на льготы по налогу на транспорт

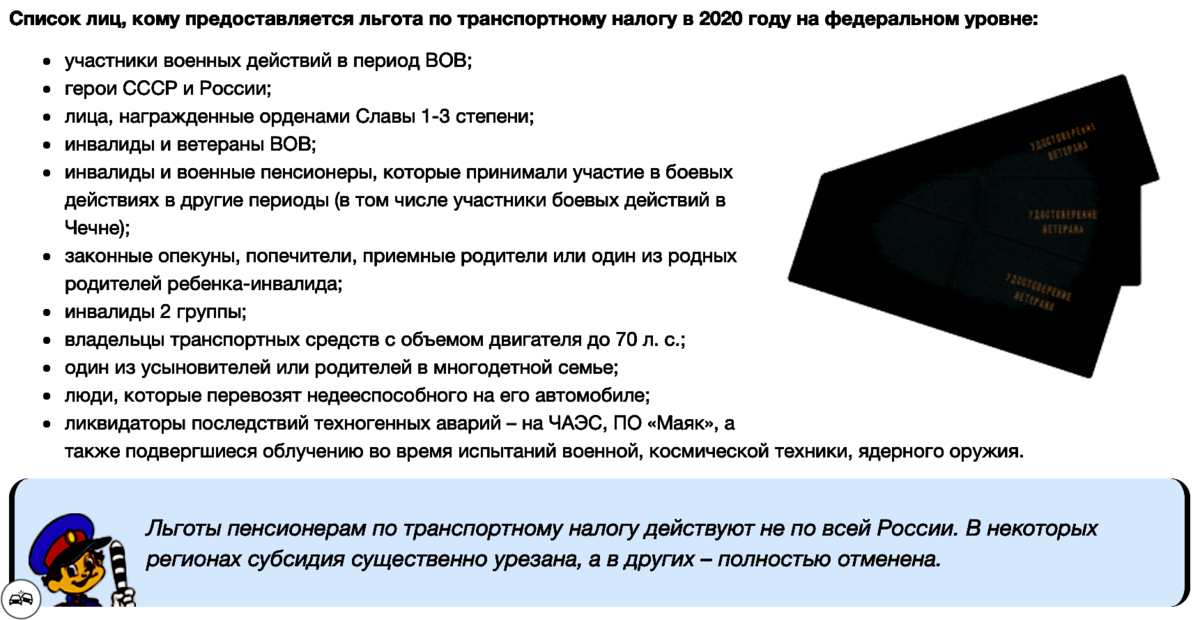

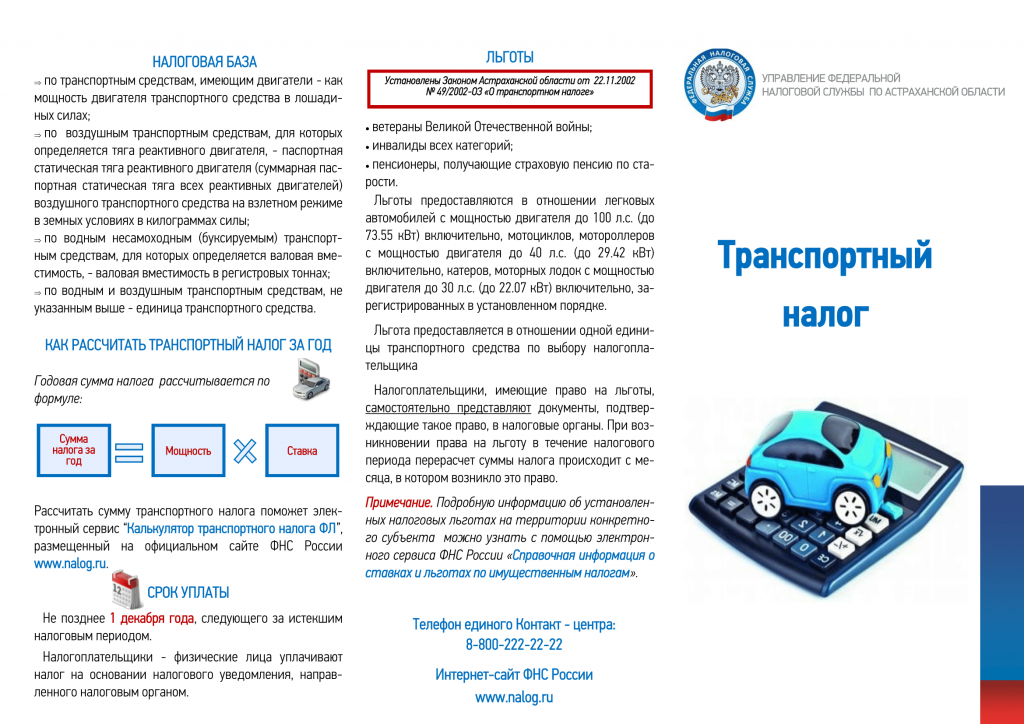

Граждане льготных категорий могут получить скидки по транспортному налогу или не платить. Во многих регионах на послабление имеют право пенсионеры, ветераны, участники боевых действий, многодетные и инвалиды. Рассказываем, кто освобожден от уплаты налога, какие льготы в разных регионах и какой транспорт не облагается налогом вообще.

ПО ИНН

ПО ПАСПОРТУ

Нажимая «Проверить налоги», вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Кто освобожден от уплаты транспортного налога

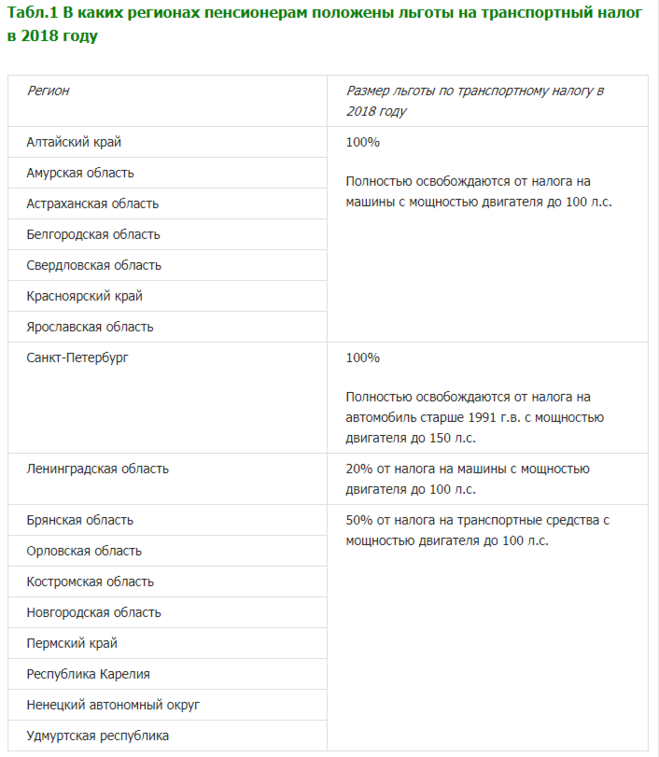

Это зависит от региона. В большинстве областей и краев транспортный налог не платят или получают

скидку:

- пенсионеры,

- герои Соцтруда, Трудовой Славы,

- ветераны Великой Отечественной войны,

- родители в многодетных семьях,

- инвалиды I и II групп.

Кто и какие льготы по транспортному налогу может получить

| Город, регион | Льгота | Кому | Максимальная мощность машины |

| Москва | 100% | герои СССР и РФ, те, кто получил орден Славы, ветераны ВОВ и боевых действий, инвалиды и родители детей-инвалидов, многодетные |

нет |

| 100% | все категории | 70 л. с. с. |

|

| Московская область | 50% | ветераны труда, многодетные | 150 л. с. |

| Санкт-Петербург | 100% | пенсионеры, инвалиды и родители детей-инвалидов, многодетные | 150 л. с., российского производства |

| Новосибирская область | 80-100% | пенсионеры, инвалиды и родители детей-инвалидов, многодетные | 150 л. с. |

| Свердловская область | 100% | пенсионеры, инвалиды и родители детей-инвалидов, многодетные | 150 л. с. |

| Нижегородская область | 50-100% | пенсионеры, герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные |

150 л. с. |

| Татарстан | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов | нет |

| Челябинская область | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные |

180 л. с. с. |

| Омская область | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, многодетные | нет |

| Самарская область | 50-100% | пенсионеры, герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные |

100 л. с. |

| Ростовская область | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные |

нет |

| Башкортостан | 100% | ветераны труда, инвалиды и родители детей-инвалидов | 100 л. с. |

| Красноярский край | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные |

100 л. с. |

| Воронежская область | 100% | герои Соцтруда и те, кто получил орден Трудовой Славы, инвалиды и родители детей-инвалидов, многодетные |

нет |

| Пермский край | 50% | пенсионеры, инвалиды и родители детей-инвалидов, многодетные | 125 л. с. с. |

| Волгоградская область | 100% | герои Соцтруда, инвалиды и родители детей-инвалидов, многодетные | 100 л. с. |

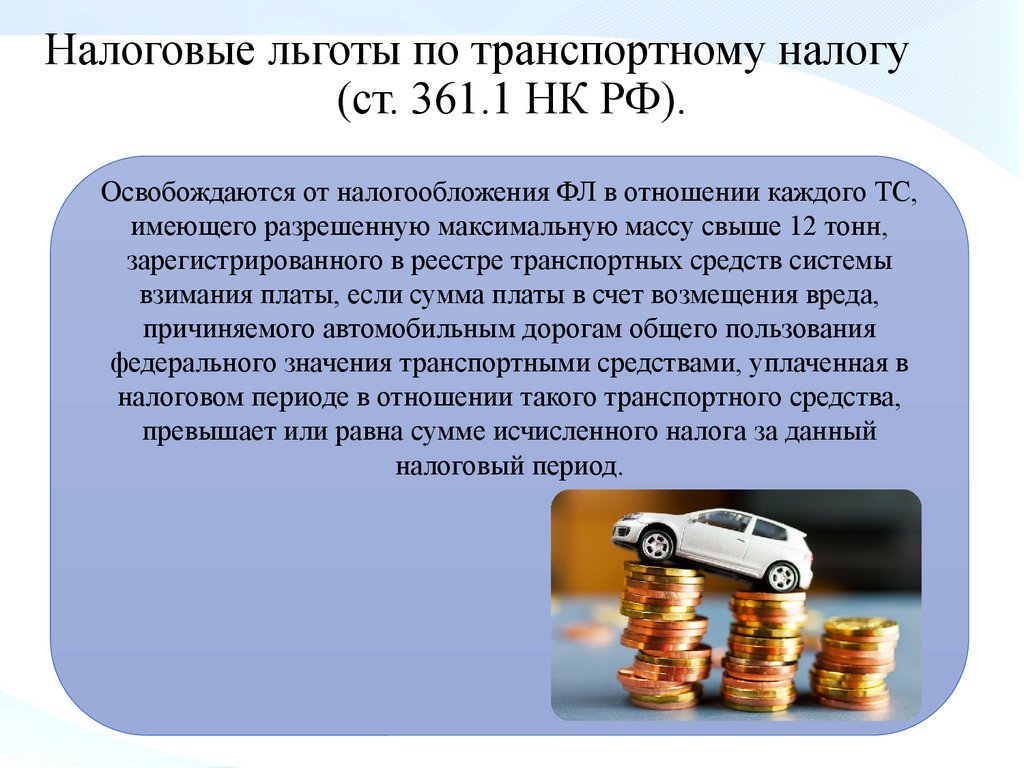

Какие транспортные средства не облагаются налогом

Государство берет налог со всех владельцев машин, мотоциклов, автобусов и другого транспорта. Но есть

исключения:

- автомобили, оборудованные для инвалидов;

- машины до 100 л. с., полученные через органы соцзащиты;

- суда для рыбного промысла;

- пассажирские суда и самолеты;

- сельхозтехника;

- правительственные машины.

Какая организация определяет, кто какие льготы получит

Право на льготы — соцзащита. В региональных правительствах обычно есть министерства

социальной защиты с отделениями в каждом городе и районе. Многодетные, ветераны труда и другие

льготные категории обращаются туда, чтобы получить удостоверения. Это дает им право на льготу.

Скидка или отмена налога — региональные власти. Законодательные собрания областей и краев

решают, кому из льготных категорий давать послабления по налогам.

Окончательное решение — ФНС. Налоговая сама отменяет плату для льготников или может сделать это

по заявлению.

Как получать уведомления о налогах вовремя

Следить за почтой и уведомлениями. Письмо с требованиями уплатить налог приходят на обычную

почту по месту прописки, а если плательщик зарегистрирован на сайте налоговой —

в личный кабинет.

Подписаться на Автоналогах. Чтобы не пропустить

оплату, проверьте налоги на сайте «Автоналогов» — введите ИНН и адрес почты.

Мы уведомим вас о задолженности.

Запомнить

- Государство облагает налогом всех владельцев транспортных средств.

- Во многих регионах на послабление имеют право пенсионеры, ветераны, участники боевых действий,

многодетные и инвалиды. - Если вы относитесь к льготной категории, обратитесь за удостоверением в соцзащиту,

а потом — с заявлением в налоговую.

Кому можно не платить транспортный налог (список) :: Autonews

Транспортный налог обязаны платить как физические, так и юридические лица, а также индивидуальные предприниматели, владеющие любым транспортным средством. Тем не менее, Налоговый кодекс РФ, а также отдельные региональные постановления и другие нормативные правовые акты могут назначать категории автовладельцев, которым не нужно оплачивать эту пошлину.

Содержание

- Где узнать о льготах на транспортный налог

- Кому не надо платить налог на автомобиль

- Региональные льготы

- Как и куда обратиться за льготой

adv.rbc.ru

Где узнать о льготах на транспортный налог

Несмотря на небольшое количество федеральных льгот, каждый регион сам устанавливает дополнительные категории водителей, кто может не платить транспортный налог совсем или получить большую скидку. Все о льготах для своего автомобиля можно узнать на сайте Федеральной налоговой службы либо в местном отделении ФНС.

Кому не надо платить налог на автомобиль

Несмотря на многочисленные разговоры о полной отмене транспортного налога, пока льготы вплоть до 100%-ной скидки чаще всего доступны только следующим категориям автовладельцев:

- Герои Советского Союза и России и те, кто награжден орденами Славы;

- Ветераны Великой Отечественной войны, инвалиды ВОВ;

- Ветераны и инвалиды боевых действий;

- Инвалиды I и II групп.

Транспортный налог не платят за автомобили полиции, скорой помощи, МЧС и некоторых дорожных служб. Кроме того, государство может в индивидуальном порядке снизить налог владельцам машин, доход которых не превышает прожиточный минимум.

Не платят транспортный налог и владельцы угнанных машин, а также утилизированных и сгоревших транспортных средств. Однако для этого нужно проинформировать о случившемся местную ФНС, иначе налоговая продолжит начислять пошлину.

Региональные льготы

Льготы на транспортный налог зависят от региона, а предоставляются не только физическим лицам, но и организациям. В некоторых регионах полностью освобождаются от уплаты налога пенсионеры, опекуны детей-инвалидов и водители машин на газу, а существенными льготами могут пользоваться матери-одиночки. В республике Чувашия транспортный налог также могут не платить родители в многодетной семье (5 и более детей). При этом льгота распространяется на легковые автомобили мощностью до 150 л.с. В Москве налог не будут платить любые владельцы машин, мощность которых менее 70 л.с.

В некоторых регионах полностью освобождаются от уплаты налога пенсионеры, опекуны детей-инвалидов и водители машин на газу, а существенными льготами могут пользоваться матери-одиночки. В республике Чувашия транспортный налог также могут не платить родители в многодетной семье (5 и более детей). При этом льгота распространяется на легковые автомобили мощностью до 150 л.с. В Москве налог не будут платить любые владельцы машин, мощность которых менее 70 л.с.

В других регионах власти поддерживают владельцев электромобилей, полностью отменив для них оплату транспортного налога. Такую льготу можно получить в Москве, Подмосковье, Санкт-Петербурге, Иркутской области, Кабардино-Балкарии и в других регионах. В 2021 году отмена налога коснулась и владельцев электрокаров в Забайкалье. В части российских регионов правительства только готовятся отменить пошлину на электромобили.

Как и куда обратиться за льготой

Если у автовладельца есть право на льготы по транспортному налогу, то ему следует обратиться в отделение ФНС. Льготу можно оформить и через «Личный кабинет налогоплательщика» на сайте ведомства. Также можно обратиться в МФЦ. Во всех случаях льготнику нужно предоставить подтверждающие документы, поэтому полный перечень выглядит так:

Льготу можно оформить и через «Личный кабинет налогоплательщика» на сайте ведомства. Также можно обратиться в МФЦ. Во всех случаях льготнику нужно предоставить подтверждающие документы, поэтому полный перечень выглядит так:

- заявление на получение льготы;

- документ, удостоверяющий личность заявителя;

- документ, который подтверждает право на льготу (удостоверения, справки, свидетельство многодетной семьи и свидетельства о рождении всех детей и т.д.).

Заявление о предоставлении налоговой льготы служба рассмотрит в течение 30 дней с момента получения.

Определение налоговых льгот, различные типы, как их получить

Что такое налоговые льготы?

Термин «налоговые льготы» относится к льготе, которую предлагает правительство, которая уменьшает ваши общие налоговые обязательства. Налоговые льготы предусмотрены налоговым законодательством и обычно предоставляются в форме кредитов и вычетов. Другие налоговые льготы включают освобождение и исключение определенных видов дохода из вашей государственной или федеральной налоговой декларации.

Налоговые льготы также относятся к благоприятному налоговому режиму, который получают определенные группы. Например, церкви и религиозные организации, как правило, освобождаются от федеральных, государственных и местных подоходных налогов и налогов на имущество, а также других налоговых льгот. Аналогичным образом, люди, пострадавшие от стихийных бедствий, получают налоговые льготы в виде продления сроков подачи и оплаты, освобождения от штрафов и процентов, а также вычетов за убытки от несчастных случаев и краж.

Key Takeaways

- Налоговые льготы, такие как кредиты и вычеты, уменьшают ваши общие налоговые обязательства.

- Налоговые льготы являются продуктом налогового законодательства, предназначенного для укрепления экономики или достижения конкретных политических целей.

- Налоговые льготы также специально предназначены для поощрения конкретной экономической деятельности (т.е. существуют налоговые льготы для получения среднего образования).

- Налоговый кредит компенсирует ваши налоговые обязательства в соотношении доллар к доллару, а некоторые подлежащие возврату налоговые кредиты могут снизить ваши обязательства ниже 0 долларов и превратиться в возмещение.

- Налоговый вычет уменьшает сумму валового дохода, облагаемого налогом.

Как работают налоговые льготы

Правительство предоставляет налоговые льготы индивидуальным и корпоративным налогоплательщикам, значительно сокращая их налоговые обязательства. Налоговые кредиты, вычеты, льготы и налоговые льготы могут позволить эту экономию.

В некоторых случаях вам не нужно предпринимать никаких действий, чтобы получить налоговую льготу. Например, доходы от страхования жизни, которые вы получаете, обычно исключаются из вашего налогооблагаемого дохода, и вам не нужно сообщать о них. Однако, чтобы воспользоваться большинством налоговых льгот, вы должны указать их (например, налоговые льготы или вычеты) в своей декларации о подоходном налоге и соответствовать определенным квалификационным требованиям.

Личное освобождение представляло собой федеральную налоговую льготу до 2017 года. В соответствии с Законом о сокращении налогов и занятости вычет личного освобождения приостанавливается (снижается до 0 долларов США) на налоговые годы с 2018 по 2025 год.

Налоговые льготы могут стимулировать экономику за счет увеличения суммы, которую налогоплательщики должны тратить, и увеличения того, что предприятия могут инвестировать в свой рост. Кроме того, налоговые льготы могут стимулировать определенное поведение, приносящее пользу обществу, например, замену пожирающих бензин автомобилей современными экономичными автомобилями.

Как отмечалось выше, налоговые льготы применяются в соответствии с налоговым законодательством штата и федеральным законодательством. Правила определяют, как работают налоговые льготы, кто имеет право на них и (в некоторых случаях) как долго длится налоговая льгота. Конгресс США и президент несут ответственность за утверждение федеральных законов о подоходном налоге. Например, Конгресс одобрил Закон о сокращении налогов и создании рабочих мест (TCJA), который внес существенные изменения в налоговый кодекс США и был подписан в 2017 году тогдашним президентом Дональдом Трампом.

Например, Конгресс одобрил Закон о сокращении налогов и создании рабочих мест (TCJA), который внес существенные изменения в налоговый кодекс США и был подписан в 2017 году тогдашним президентом Дональдом Трампом.

Благотворительные организации и религиозные учреждения, как правило, освобождены от налогов. Это означает, что они не обязаны платить федеральный подоходный налог.

Виды налоговых льгот

Налоговые кредиты

Налоговый кредит уменьшает ваши налоговые обязательства в соотношении доллар к доллару. Это имеет большее влияние, чем вычет, который просто уменьшает сумму дохода, подлежащего налогообложению. Налоговый кредит применяется к сумме налога, которую вы должны заплатить после того, как все вычеты взяты из вашего налогооблагаемого дохода. Например, если вы должны 3 000 долларов США по налогам и имеете право на налоговый кредит в размере 1 100 долларов США, сумма, которую вы должны уплатить, уменьшится до 1 900 долларов США (3 000–1 100 долларов США) после применения налоговой льготы.

Налоговые льготы снижают ваш налоговый счет в соотношении доллар к доллару. С другой стороны, налоговые вычеты уменьшают ваш налогооблагаемый доход или сумму дохода, на основе которой рассчитываются ваши налоги. Налоговые кредиты стоят больше, чем вычеты, потому что они напрямую уменьшают ваш налоговый счет.

Корпорации также могут воспользоваться налоговыми льготами, чтобы снизить свои налоговые счета. Правительство разрешает их в интересах рабочих и национальной экономики. Некоторые кредиты реализуются независимо от отрасли или сектора, например, налоговые кредиты для бизнеса, инвестиционные кредиты и кредиты для ухода за детьми для рабочих. Они также могут быть более отраслевыми, например, в сельском хозяйстве, энергетике и горнодобывающей промышленности.

Налоговые вычеты

Налоговые вычеты — это расходы, которые можно вычесть из вашего валового дохода, чтобы уменьшить ваш налогооблагаемый доход и, следовательно, ваш налоговый счет. Например, налоговый вычет в размере 1000 долларов уменьшит ваш налогооблагаемый доход на ту же сумму. Размер вычета зависит от вашей налоговой категории. Таким образом, если вы относитесь к 22-процентной налоговой категории, этот налоговый вычет в размере 1000 долларов сэкономит вам 220 долларов (1000 долларов × 22%) в вашем налоговом счете.

Размер вычета зависит от вашей налоговой категории. Таким образом, если вы относитесь к 22-процентной налоговой категории, этот налоговый вычет в размере 1000 долларов сэкономит вам 220 долларов (1000 долларов × 22%) в вашем налоговом счете.

У большинства налогоплательщиков есть возможность воспользоваться стандартным вычетом (фиксированная сумма в долларах в зависимости от вашего статуса подачи) или перечислить свои вычеты в Приложении A Формы 1040 или 1040-SR. Вот краткое изложение стандартных сумм вычетов на 2022 и 2023 годы:

| Стандартные отчисления на 2022 и 2023 годы | ||

|---|---|---|

| Статус регистрации | 2022 Стандартный вычет | 2023 Стандартный вычет |

| Одноместный | 12 950 долларов США | 13 850 долларов США |

| Замужние, подающие раздельно | 12 950 долларов США | 13 850 долларов США |

| Главы домохозяйств | 19 400 долларов США | 20 800 долларов США |

| Совместная регистрация в браке | 25 900 долларов США | 27 700 долларов США |

| Выжившие супруги | 25 900 долларов США | 27 700 долларов США |

Вычеты, которые вы можете перечислить, включают:

- Проценты по ипотеке на первые 750 000 долларов США обеспеченного ипотечного долга (или 1 миллион долларов США, если вы купили дом до 16 декабря 2017 года)

- Невозмещаемые медицинские и стоматологические расходы, которые в сумме превышают 7,5% вашего скорректированного валового дохода (AGI)

- До 10 000 долларов США в виде государственных и местных налогов

- Благотворительные взносы

- Потери от несчастных случаев и краж

- Проигрыши в азартных играх

Если сумма вычетов, которые вы можете перечислить, превышает стандартные вычеты, это имеет финансовый смысл.

Налоговые льготы

Освобождение от налогообложения защищает определенную часть дохода или вида дохода от налогообложения. Например, как правило, вы можете исключить из налогооблагаемого дохода выплаты алиментов, доходы от страхования жизни и доход от муниципальных облигаций. Аналогичным образом страховые взносы по медицинскому страхованию, которые платит ваш работодатель, освобождаются от федерального подоходного налога и налога на заработную плату, а часть страховых взносов, которую вы платите, обычно исключается из вашего налогооблагаемого дохода.

Еще одно распространенное освобождение от налогообложения относится к продаже жилья. Если у вас есть прирост капитала от продажи основного дома, вы можете исключить из своего дохода до 250 000 долларов (500 000 долларов США, если вы состоите в браке). Чтобы пройти квалификацию, вы должны:

- Владели домом и жили в нем не менее двух из предыдущих пяти лет

- Не исключали прибыль от продажи другого дома в течение последних двух лет

Кроме того, если вы получаете доход в иностранном государстве, вы можете иметь право на налоговые льготы за счет исключения дохода, полученного за границей. Общая сумма для физического лица составляет 112 000 долларов США за 2022 налоговый год и 120 000 долларов США за 2023 налоговый год.

Общая сумма для физического лица составляет 112 000 долларов США за 2022 налоговый год и 120 000 долларов США за 2023 налоговый год.

В чем разница между налоговыми кредитами и налоговыми вычетами?

Налоговые кредиты и налоговые вычеты экономят ваши деньги во время уплаты налогов, но кредиты более выгодны. Налоговые кредиты уменьшают сумму налога, которую вы должны — доллар за доллар, — в то время как налоговые вычеты уменьшают ваш налогооблагаемый доход. Например, налоговый вычет в размере 1000 долларов сокращает ваш налоговый счет на 1000 долларов, а налоговый вычет в размере 1000 долларов снижает ваш налогооблагаемый доход на 1000 долларов. Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов уменьшит ваш налоговый счет на 220 долларов.

Налоговые льготы лучше, чем налоговые вычеты?

Многие налоговые льготы могут дать более благоприятные результаты по сравнению с налоговыми вычетами, особенно если эти налоговые льготы подлежат возврату. Возмещаемые налоговые кредиты могут уменьшить обязательство налогоплательщика ниже 0 долларов США и привести к возмещению. В то время как налоговые вычеты могут только ограничивать налогооблагаемый доход физического лица, некоторые налоговые кредиты фактически возвращают возмещение.

Возмещаемые налоговые кредиты могут уменьшить обязательство налогоплательщика ниже 0 долларов США и привести к возмещению. В то время как налоговые вычеты могут только ограничивать налогооблагаемый доход физического лица, некоторые налоговые кредиты фактически возвращают возмещение.

Что такое ежегодное исключение подарков на 2022 год?

Ежегодная скидка на подарки составляет 16 000 долларов США в 2022 году и 17 000 долларов США в 2023 году. Это означает, что вы можете подарить до 16 000 или 17 000 долларов США без уплаты налогов любому количеству людей, не используя пожизненное освобождение от налога на дарение и наследство.

Кто имеет право на налоговые льготы?

Вообще говоря, многие налоговые льготы благоприятствуют лицам с более низким доходом. Многие налоговые вычеты и кредиты постепенно прекращаются по мере увеличения доходов физических лиц, что означает, что человек может получить только частичную сумму налоговых льгот. В конце концов, налогоплательщики со «слишком высоким» доходом не будут претендовать на определенные налоговые льготы.

Кроме того, многие налоговые льготы предназначены для конкретной экономической деятельности. Например, чтобы стимулировать работников вносить взносы на свои пенсионные счета, некоторые взносы могут иметь льготный налоговый режим. Эти виды налоговых льгот можно получить, просто выполнив квалификационные требования.

Итог

Конечной целью многих является сокращение их налоговых обязательств перед федеральным правительством. Физические лица, корпорации и некоммерческие организации используют налоговые льготы, которые исключают часть дохода из-под налогообложения, допускают вычет части чистой прибыли и позволяют определенным кредитам напрямую уменьшать причитающиеся налоги. Как правило, рекомендуется использовать налоговые льготы, чтобы ограничить свои налоговые риски.

20 Популярные налоговые вычеты и налоговые льготы на 2023 год

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Итак, как мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вычет сокращает доход, с которого вы облагаетесь налогом, что может означать меньший счет. Кредит сокращает ваш налоговый счет напрямую.

By

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, пенсионное обеспечение и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Подробнее

и

Сабрина Пэрис

Сабрина Пэрис

Специалист по управлению контентом | Налоги, инвестиции

Сабрина Пэрис — специалист по управлению контентом в команде NerdWallet по налогам и инвестициям, где она управляет и пишет контент по налогам на доходы физических лиц. Ее предыдущий опыт включает пять лет работы редактором и помощником редактора в академических и образовательных изданиях. Она живет в Бруклине, Нью-Йорк.

Подробнее

Обновлено

Отзыв от Lei Han Университет Агара в Западном Нью-Йорке и CPA с лицензией штата Нью-Йорк. Она получила докторскую степень. по бухгалтерскому учету с несовершеннолетним по финансам Техасского университета в Арлингтоне. Ее преподавательский опыт — это продвинутый бухгалтерский учет, государственный и некоммерческий учет. Она является членом Американской ассоциации бухгалтеров и Общества дипломированных бухгалтеров штата Нью-Йорк.

Подробнее

В NerdWallet наш контент проходит строгую редакционную проверку

. Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Налоговые вычеты — также известные как списание налогов — и налоговые льготы на 2023 год могут значительно сэкономить деньги, если вы знаете, что это такое, как они работают и как их использовать.

Налоговые льготы обычно делятся на две основные категории: налоговые вычеты и налоговые кредиты. Когда вы изучаете программы, которые потенциально могут применяться к вам, полезно знать различия в том, как может работать налоговая экономия.

Короче говоря, кредит дает вам снижение суммы налога, которую вы должны уплатить, в соотношении доллар к доллару. Списание налога дает меньшую выгоду, позволяя вам вычесть определенную сумму из вашего налогооблагаемого дохода. Еще одно соображение с налоговыми вычетами заключается в том, что они не принесут вам большой пользы, если вы не перечислите свои вычеты по пунктам, что имеет смысл только для людей со значительной суммой вычитаемых расходов.

Налоговое планирование стало проще

Еще есть время правильно рассчитаться с налогами с помощью Harness Tax.

Посетить Harness Tax

Независимо от того, являетесь ли вы ранней пташкой или поздней регистрацией, существуют сотни детализированных вычетов и налоговых льгот 2023 года. Вот 20 популярных налоговых льгот и ссылки на другой наш контент, который поможет вам узнать больше.

1. Налоговый кредит на детей

Налоговый кредит на детей, или CTC, может дать вам до 2000 долларов на ребенка, при этом 1500 долларов кредита потенциально подлежат возврату.

2. Кредит по уходу за ребенком и иждивенцем

Кредит по уходу за ребенком и иждивенцем, или CDCC, предназначен для покрытия процента расходов на дневной уход и аналогичных расходов на ребенка в возрасте до 13 лет, супруга или родителя, неспособного заботиться о себе , или другой иждивенец, чтобы вы могли работать. Как правило, это до 35% от 3000 долларов США расходов на одного иждивенца или 6000 долларов США на двух и более иждивенцев.

3. Американская льгота по альтернативному налогу

Американская льгота по альтернативному налогу, иногда сокращаемая до AOC, позволяет вам потребовать все первые 2000 долларов, которые вы потратили на обучение, книги, оборудование и школьные сборы, но не на расходы на проживание или транспорт — плюс 25% от следующих 2000 долларов, что в сумме составляет 2500 долларов.

4. Пожизненный кредит на обучение

Пожизненный кредит на обучение позволяет вам получить 20% от первых 10 000 долларов США, которые вы заплатили за обучение и сборы, но не более 2000 долларов США. Как и американская налоговая льгота на возможности, кредит на обучение в течение всей жизни не учитывает расходы на проживание или транспорт в качестве приемлемых расходов. Вы можете потребовать книги или расходные материалы, необходимые для курсовой работы.

5. Вычет процентов по студенческому кредиту

Вычет процентов по студенческому кредиту позволяет заемщикам списать до 2500 долларов США со своего налогооблагаемого дохода, если они платили проценты по своим студенческим кредитам.

6. Кредит на усыновление

Эта статья покрывает расходы на усыновление в размере до 14 890 долларов США на ребенка. Кредит начинает постепенно уменьшаться при определенных уровнях дохода и полностью уменьшается один раз, если ваш модифицированный скорректированный валовой доход в 2022 году превышает 263 410 долларов США.

7. Зачет по налогу на заработанный доход

Этот зачет по налогу на заработанный доход, или EITC, может принести вам от 560 до 6 935 долларов в зависимости от того, сколько у вас детей, вашего семейного положения и размера вашего заработка. Это то, что стоит изучить, если ваш AGI меньше 59 долларов.,000.

8. Вычет благотворительных пожертвований

Если вы перечислите, вы сможете списать стоимость ваших благотворительных пожертвований — в денежной форме или в виде имущества, такого как одежда или автомобиль — из вашего налогооблагаемого дохода . Согласно IRS, вы обычно можете вычесть до 60% вашего скорректированного валового дохода.

Согласно IRS, вы обычно можете вычесть до 60% вашего скорректированного валового дохода.

9. Вычет медицинских расходов

Как правило, вы можете списать квалифицированные невозмещаемые медицинские расходы, которые составляют более 7,5% вашего скорректированного валового дохода за налоговый год.

10. Вычет государственных и местных налогов

11. Вычет процентов по ипотеке

Налоговый вычет процентов по ипотеке рекламируется как способ сделать домовладение более доступным. Он снижает федеральный подоходный налог, который платят соответствующие домовладельцы, уменьшая их налогооблагаемый доход на сумму процентов по ипотеке, которые они выплачивают.

12. Вычет проигрыша в азартных играх

Проигрыши и расходы в азартных играх подлежат вычету только в размере выигрыша в азартных играх. Таким образом, трата 100 долларов на лотерейные билеты не подлежит вычету — если только вы не выиграете и не заявите о себе как минимум на 100 долларов. Вы не можете списать больше, чем сумма, которую вы выиграли.

Вы не можете списать больше, чем сумма, которую вы выиграли.

13. Вычет взносов в IRA

Вы можете вычитать взносы в традиционный IRA, однако размер вычета зависит от того, охвачены ли вы или ваш супруг (супруга) пенсионным планом на работе и сколько вы зарабатываете.

14. 401(k) вычет взносов

IRS не облагает налогом то, что вы отчисляете непосредственно из своей зарплаты в 401(k). В 2022 году лимит взносов составлял 20 500 долларов (27 000 долларов, если вам было 50 лет и старше). Эти пенсионные счета обычно спонсируются работодателями, хотя самозанятые люди могут открыть свои собственные 401 (k).

15. Кредит вкладчика

Кредит вкладчика составляет от 10% до 50% до 2000 долларов (4000 долларов при совместной подаче) в виде взносов в IRA, 401(k), 403(b) или некоторые другие пенсионные планы. Процент зависит от вашего статуса подачи и дохода. (Как это работает. )

)

16. Вычет взносов на сберегательный счет здоровья

Взносы в HSA не облагаются налогом, а снятие средств также не облагается налогом, если вы используете их для оплаты квалифицированных медицинских расходов.

17. Вычет расходов на самозанятость

Существует множество ценных налоговых списаний для фрилансеров, подрядчиков и других самозанятых. (Как это работает.)

18. Вычеты из домашнего офиса

Если вы регулярно и исключительно используете часть своего дома для коммерческой деятельности, IRS позволяет вам списать определенные вычеты по самозанятости на соответствующую арендную плату, коммунальные услуги, налоги на недвижимость, ремонт, техническое обслуживание и другие сопутствующие расходы.

19. Вычет расходов на преподавателей

Если вы школьный учитель или другой педагог, имеющий право на участие, вы можете вычесть до 300 долларов США, потраченных на школьные принадлежности в 2022 году. 04 Солнечный налог Кредит, также известный как «жилой кредит на чистую энергию», может дать вам до 30% стоимости установки систем солнечной энергии, включая солнечные водонагреватели и солнечные панели.

04 Солнечный налог Кредит, также известный как «жилой кредит на чистую энергию», может дать вам до 30% стоимости установки систем солнечной энергии, включая солнечные водонагреватели и солнечные панели.

Бонус: налоговый кредит на электромобиль

Невозмещаемый налоговый кредит на электромобиль составляет от 2500 до 7500 долларов США за 2022 налоговый год, и его право на получение зависит от веса автомобиля, производителя и того, владеете ли вы автомобилем. Для налогового 2023 года (налоги поданы в 2024 году) кредит значительно расширен и также включает подержанные автомобили.

Часто задаваемые вопросы

Что такое налоговые вычеты?

Налоговый вычет снижает ваш налогооблагаемый доход и, таким образом, уменьшает ваши налоговые обязательства. Вы вычитаете сумму налогового вычета из своего дохода, уменьшая налогооблагаемый доход. Чем меньше ваш налогооблагаемый доход, тем меньше ваш налоговый счет.

IRS позволяет налогоплательщикам снизить налогооблагаемый доход, выбрав либо стандартный вычет, либо постатейные вычеты. До этого вы также можете внести определенные коррективы в свой валовой доход, сделав вычеты над чертой, чтобы получить то, что называется скорректированным валовым доходом.

Вычеты над чертой

Взносы на пенсионный счет, взносы на сберегательный счет здоровья или процентные платежи по студенческому кредиту называются вычетами «над чертой», но, возможно, проще думать о них как о «корректировках». «к вашему доходу. Эти вычеты вычитаются из вашего валового дохода для определения вашего скорректированного валового дохода или AGI. Если вы соответствуете требованиям, вы можете получить их независимо от того, перечисляете ли вы статьи или принимаете стандартный вычет. Ваш AGI важен, потому что он является отправной точкой для расчета вашего налогового счета, а также основой, на которой вы можете претендовать на многие вычеты и кредиты.

Вычеты ниже черты

Вычеты ниже черты, с другой стороны, являются квалифицированными расходами, которые вычитаются из вашего скорректированного валового дохода, чтобы помочь определить ваш налогооблагаемый доход. IRS позволяет вам взять либо стандартный вычет, либо детализировать. Налогоплательщикам доступны десятки постатейных вычетов, и все они имеют разные правила. Примеры постатейных вычетов включают вычеты на невозмещенные медицинские расходы, благотворительные пожертвования и проценты по ипотечным кредитам. Выберете ли вы перечисление или стандартный вычет, во многом зависит от того, какой маршрут сэкономит вам больше денег.

IRS позволяет вам взять либо стандартный вычет, либо детализировать. Налогоплательщикам доступны десятки постатейных вычетов, и все они имеют разные правила. Примеры постатейных вычетов включают вычеты на невозмещенные медицинские расходы, благотворительные пожертвования и проценты по ипотечным кредитам. Выберете ли вы перечисление или стандартный вычет, во многом зависит от того, какой маршрут сэкономит вам больше денег.

Что такое списание налогов?

IRS не использует термин «списание налогов» нигде в Налоговом кодексе, но с годами это выражение стало популярным как синоним «налогового вычета». Если вы слышите, как кто-то говорит о списании налога, он, вероятно, имеет в виду определенные квалифицированные расходы — или вычеты — которые могут быть использованы составителями статей для снижения своего налогооблагаемого дохода. (Обратите внимание, что вы, как правило, будете использовать постатейные вычеты только в том случае, если вы не используете стандартные вычеты, обсуждаемые ниже. )

)

Что такое налоговый кредит?

Налоговая льгота — это уменьшение вашего фактического налогового счета в долларах за доллары. Некоторые кредиты подлежат возврату, что означает, что если вы должны 250 долларов США в виде налогов, но имеете право на кредит в размере 1000 долларов США, вы получите чек на разницу в размере 750 долларов США. Однако большинство налоговых льгот не подлежат возврату.

Налоговый кредит может значительно увеличить ваш налоговый счет, чем налоговый вычет.

Как получить налоговые вычеты?

Как правило, есть два способа получить налоговые вычеты: воспользоваться стандартным вычетом или постатейным вычетом. Вы не можете делать и то, и другое.

Стандартный вычет представляет собой безоговорочное уменьшение вашего скорректированного валового дохода (AGI) в фиксированной сумме. Сумма, на которую вы имеете право, зависит от вашего статуса подачи. Ознакомиться с размерами стандартных вычетов можно здесь. Люди старше 65 лет или слепые получают больший стандартный вычет.