Содержание

Чем отличается лизинг от кредита на автомобиль?

Для жизни

Малому бизнесу

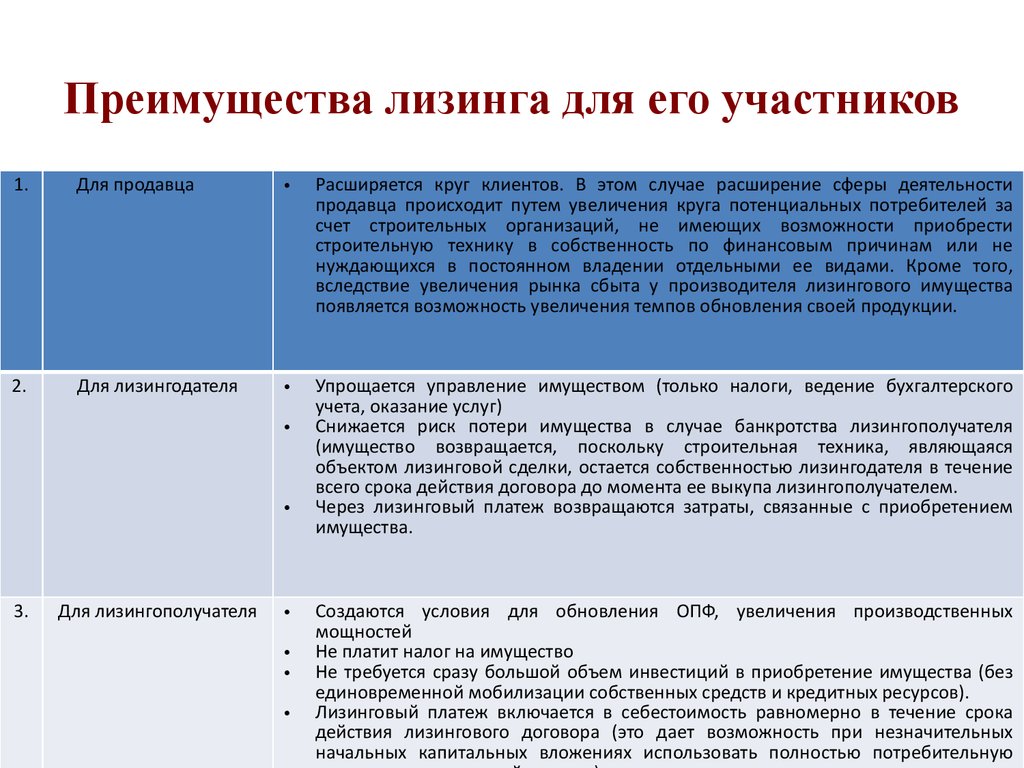

Покупка автомобиля для компании с привлечением заемных средств — способ снизить налогооблагаемую прибыль и оптимизировать расходы компании. Несмотря на то, что за пользование средствами банка начисляется процент, с учетом уменьшения налогооблагаемой базы покупка может быть более выгодной.

Стать клиентом

Особенно это актуально для компаний, работающих с НДС и на ОСНО. При постановке автомобиля на баланс НДС принимается к зачету, плюс если оформлен договор лизинга, сумма налога на прибыль уменьшается соразмерно общим затратам на лизинг.

Рассмотрим, в чем отличие лизинга от кредита на автомобиль и что лучше для компании.

Лизинг

P» color=»brand-primary»>Договор лизинга или финансовой аренды подразумевает право заемщика выкупить автомобиль в конце срока действия договора. Пока договор лизинга действует и долг не выплачен, лицо, взявшее ТС, остается его арендатором, а не владельцем. При желании покупатель может вернуть автомобиль в салон по завершении срока договора или же полностью выкупить его, чтобы распоряжаться им, как собственник.При оформлении лизинга компанией, автомобиль ставится на баланс компании, продать его в собственность генеральному директору и иным лицам до истечения срока договора нельзя. Если условие нарушено, лизингодатель имеет право изъять предмет соглашения. Поэтому банки и лизинговые компании регулярно проверяют, как эксплуатируется автомобиль или спецтехника.

Основные положения договора лизинга:

- При лизинге договоренности заключаются на срок, связанный с амортизацией транспортного средства. Как правило, это 50% от периода морального износа, иначе лизингодатель не получит выгодную ему финансовую компенсацию.

Исключение — оперативный лизинг. По нему полный износ не учитывается, а контракт действует до трех лет.

Исключение — оперативный лизинг. По нему полный износ не учитывается, а контракт действует до трех лет. - При оформлении заключается лизинговое соглашение и прописываются ставки за использование автомобиля — как в традиционном кредите. Если договоренности нарушаются, собственник изымает ТС у заемщика.

- После окончания обязательств по лизингу арендатор вправе решать, как поступить. Чтобы стать собственником автомобиля, он вносит сумму остаточной стоимости.

- Лизингом чаще всего пользуются для аренды и выкупа коммерческого транспорта — маршрутных микроавтобусов, тягачей, снегоуборочной и другой коммунальной техники. Возможно приобретение легковых автомобилей для административного использования.

Кредит

Главное отличие от лизинга — в оформлении кредитного договора, по которому заемщик привлекает деньги банка для покупки ТС и становится собственником машины сразу, а не после выплаты долга.

Целевой заем выдается не на руки покупателю автомобиля — кредитор перечисляет его продавцу, а компания-заемщик принимает обязательство поэтапного погашения долга с процентами. Владелец распоряжается автомобилем ограниченно, потому что транспорт выступает предметом обеспечения сделки — залогом. Такие машины нельзя продать, пока ежемесячные платежи и проценты доли не будут погашены.

Другие особенности кредитов:

- широкий выбор предложений — можно найти низкие процентные ставки, предложения без первоначального взноса, с разным графиком погашения;

- клиент получает возможность выбрать ТС в любом салоне, с которым сотрудничает кредитная организация — как правило, ограничений по марке, модели нет, иногда покупка оформляется и на подержанные автомобили;

- при нарушении правил пользования автокредитом есть риск потери машины — кредитор изымает ее у купившего лица, этот пункт присутствует в абсолютном большинстве соглашений.

Heading» color=»brand-primary»>Лизинговые и кредитные договоры: чем они похожи и чем отличаются

Лизинг и кредит объединяет платность услуги — в обоих случаях получатель ТС перечисляет кредитору или лизингодателю вознаграждение в виде процентов. Общим местом выступает и срочность — график платежей всегда указывается в договоре.

Оба предложения характеризуются возвратностью: лизинговая организация и банк, выдающий кредиты, возвращают свои деньги и получают вознаграждение сверх этой суммы. В случае с лизингом выкупная часть изначально заложена в арендной плате. При кредитах банк получает вознаграждение в виде процентов.

Отличия:

- Цель заключения договора. При лизинге это, прежде всего, получение пользы — эксплуатация автомобиля с минимальными расходами, а выкуп не обязателен. Кредиты же направлены на вступление в права собственности в начале срока действия договора.

- Предмет сделки.

При лизинге — само транспортное средство, чьим собственником остается лизингодатель. При кредите это деньги (сумма долга), а транспорт становится имуществом заемщика сразу.

При лизинге — само транспортное средство, чьим собственником остается лизингодатель. При кредите это деньги (сумма долга), а транспорт становится имуществом заемщика сразу. - Структуры, выдающие ссуды. Кредитором вправе быть только банк, лизингом занимаются компании и даже физлица.

- Другие условия. При лизинге короче амортизация, ИП и юрлица вправе вернуть НДС, кредитная история не так важна, как при банковских ссудах.

Плюсы и минусы лизинга

Основной плюс лизинга — возможность приобрести автомобиль с использованием краткосрочного займа. Кроме этого:

- все затраты на приобретение автомобиля, включая оплату КАСКО, включены в лизинговый договор и принимаются на издержки компании, что позволяет экономить на налогах;

- одобрение заявки на лизинг происходит быстрее, особенно если клиент держит расчетные счета в этом банке;

- график платежей составляется индивидуально и напрямую влияет на сумму общей переплаты по договору.

Недостаток лизинга — выбор предложений ограничен и зависит от того, с какими дилерскими центрами работает банк. Ежемесячные выплаты довольно большие, так как срок действия договора оперативного лизинга, а именно этот вариант предлагают банки, не более трех лет. Долгосрочный лизинг дороже, так как ставки выше, чем по кредитам. При лизинге машина остается собственностью кредитора и может быть изъята банком при нарушении условий договора.

Плюсы и минусы кредита

Кредиты выдают, даже если у заемщика нет крупных сумм для первоначального платежа. Этот финансовый инструмент выгоден получателю, кредитору и автосалону, поэтому согласование сделки проходит проще. Другие плюсы кредитов:

- владельцем автомобиля сразу становится конечный покупатель — заемщик;

- при хорошей кредитной истории, стабильном доходе, обслуживании в банке в рамках зарплатного проекта можно получить на кредит «скидку» — более приемлемые условия;

- разнообразие программ позволяет адаптировать кредит к своей ситуации — желаемому графику, размеру платежей, общему сроку.

Кредит неудобен тем, что оформляется дольше (до месяца) и требования по нему жестче, чем у лизинга. На все время кредитования ТС находится в залоге у банка, а за расторжение договоренностей раньше срока могут быть штрафы и изъятие автомобиля.

Заключение

Выбирая, что выгоднее, следует, прежде всего, помнить о своих задачах, соотношении пользы и расходов. Если вам важно оптимизировать налоги — выбирайте лизинг, если в приоритете более лояльная нагрузка — кредит.

Райффайзен Банк предлагает лизинг автомобилей для компаний и ИП. Выгодные условия, госсубсидии и особые предложения от партнеров доступны текущим и новым клиентам банка.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2022 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

LinkList.P» color=»brand-primary»>Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2022 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

P» color=»brand-primary»>Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

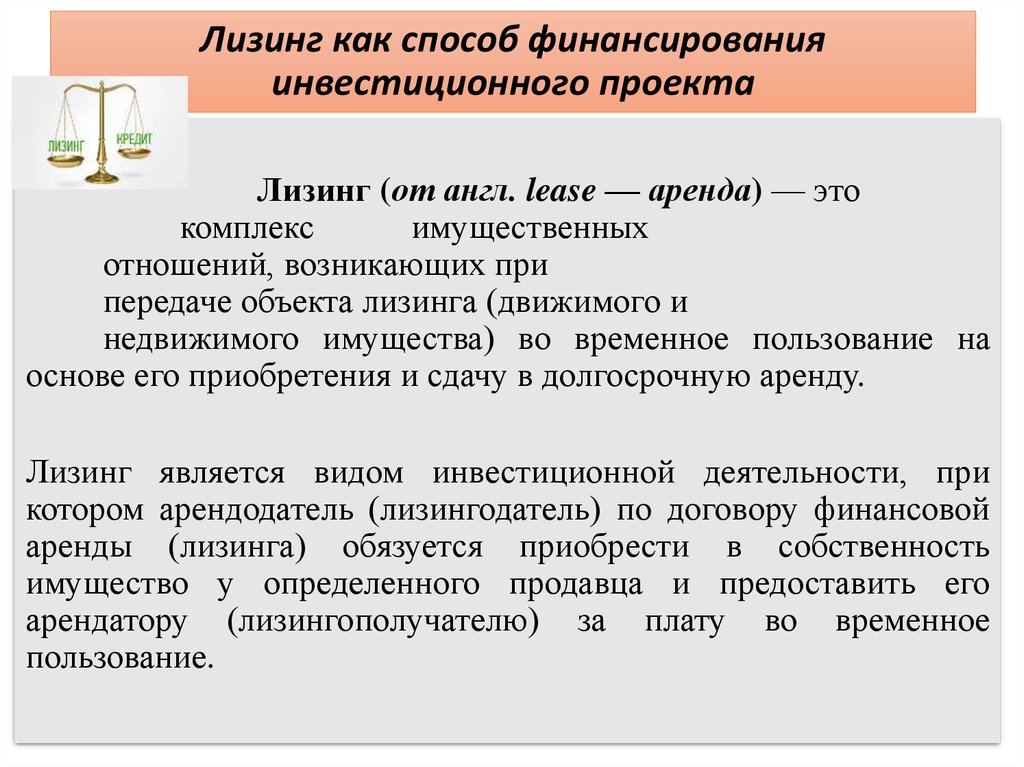

Лизинг — сущность, понятие и виды

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

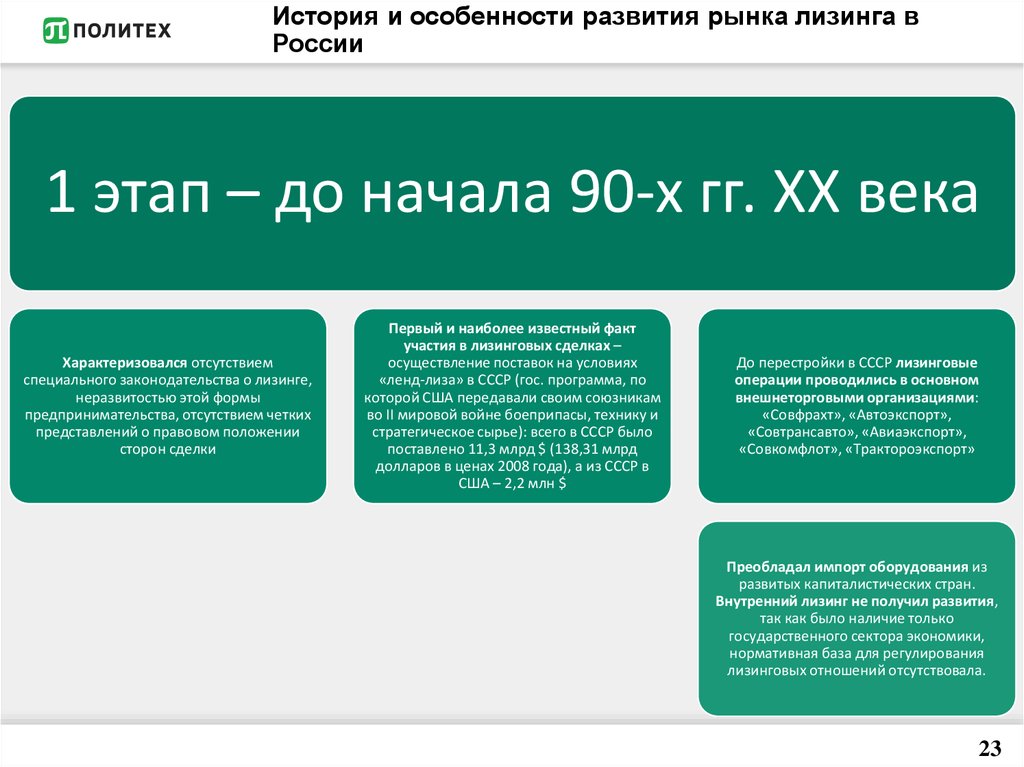

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

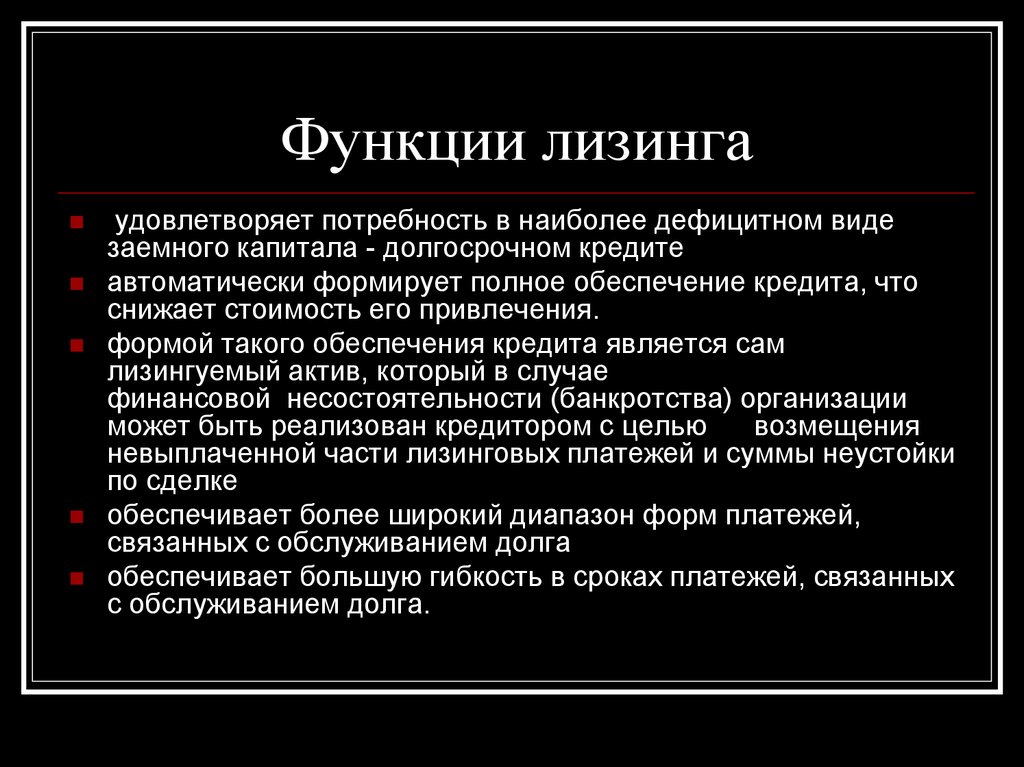

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.

С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи. Именно поэтому лизинг также называется финансовой арендой.

С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

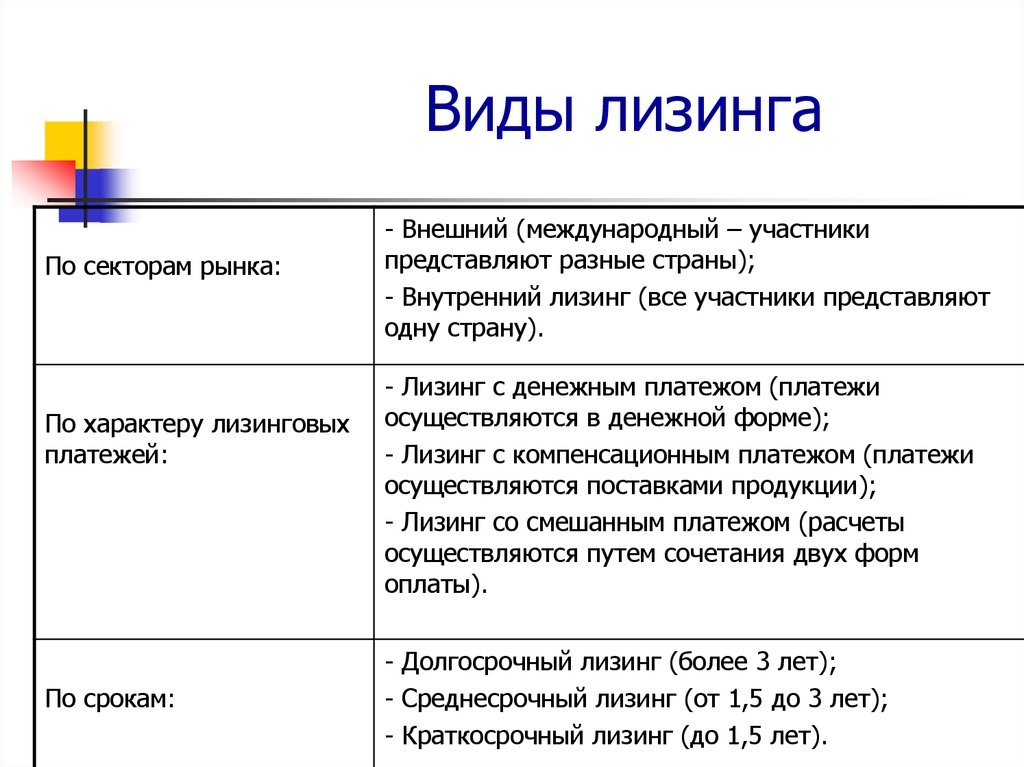

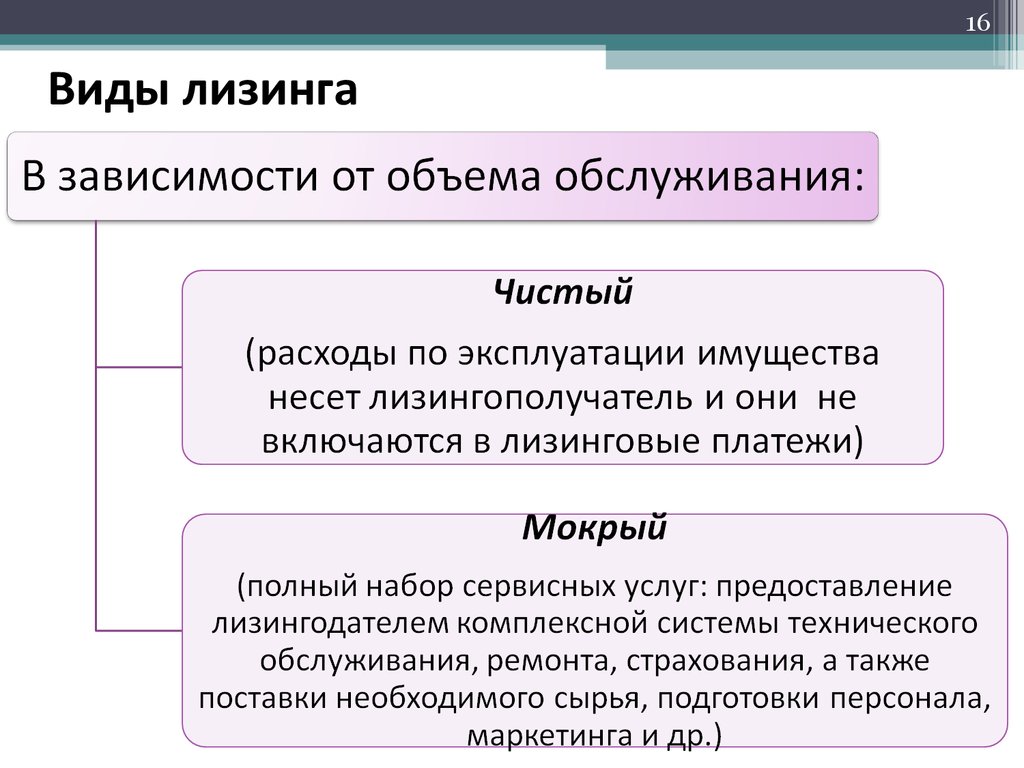

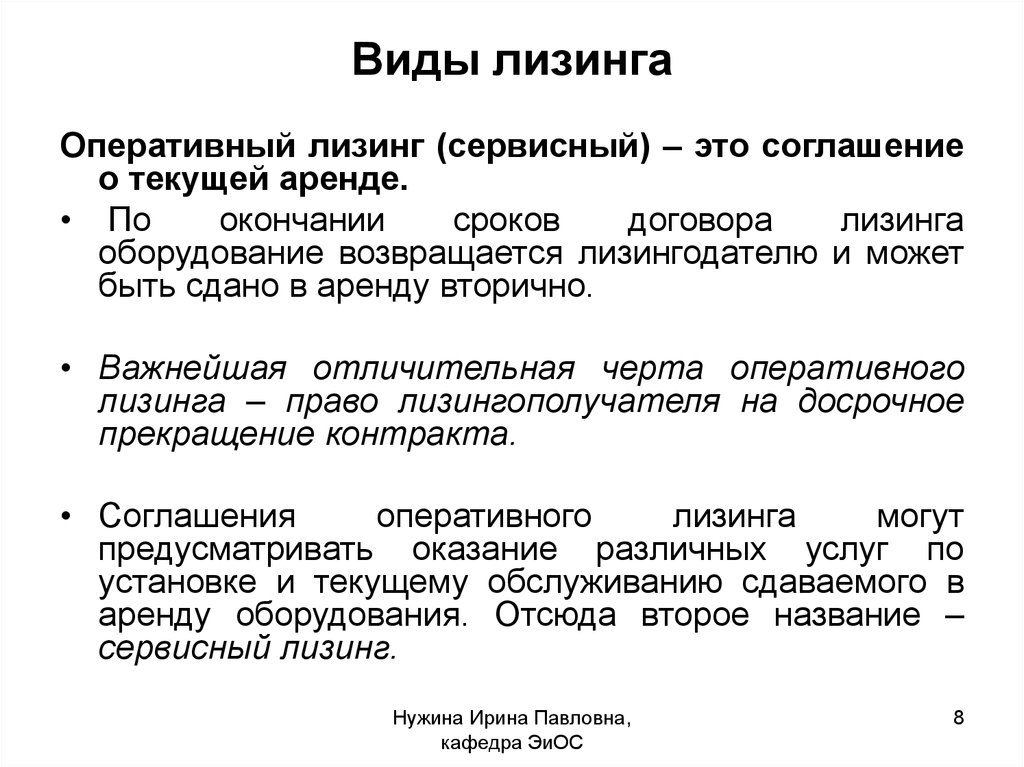

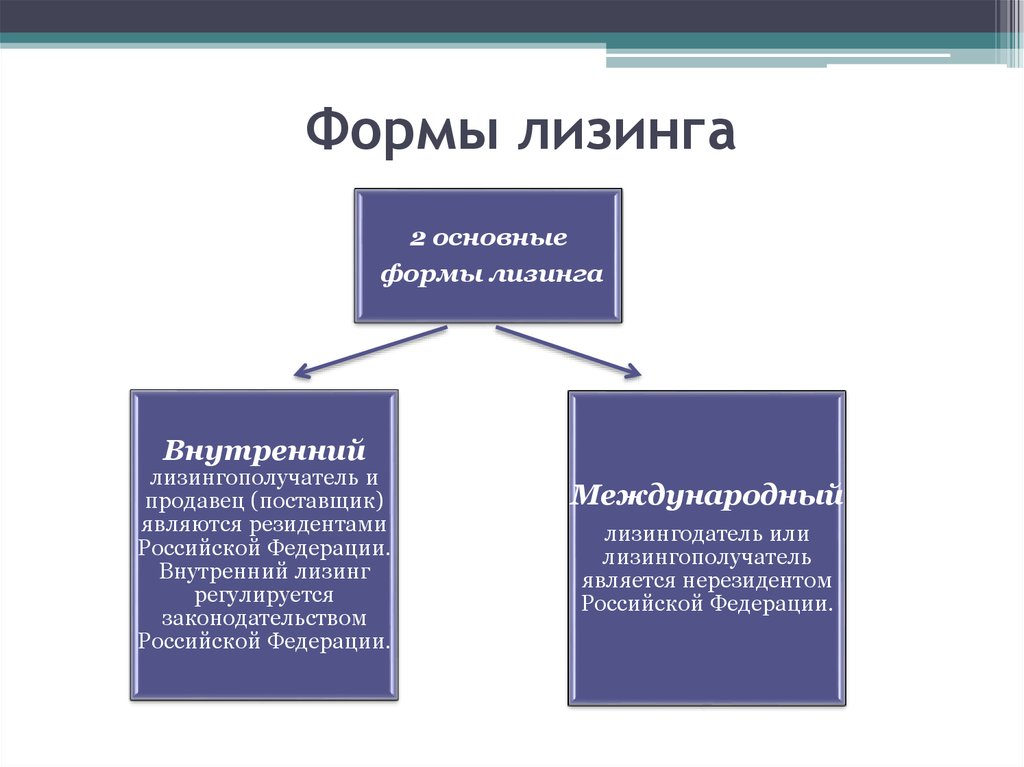

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

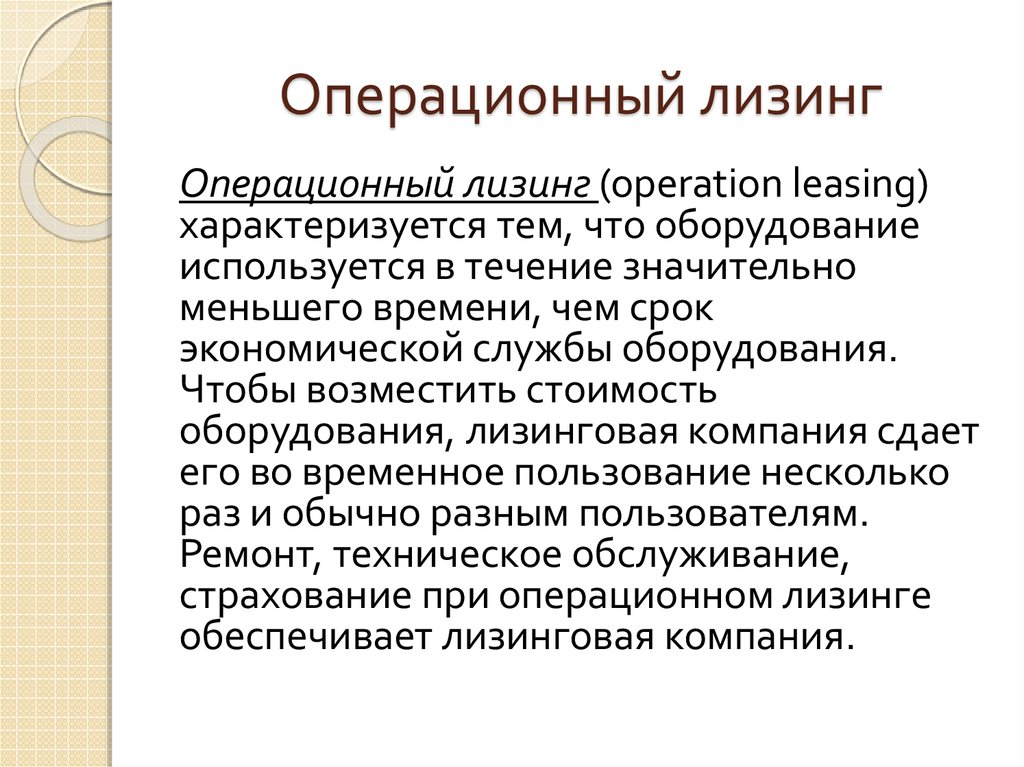

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании. На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей. Такое плачевное состояние рынка оперативного лизинга связано прежде всего с тем наличием противоречий между действующим законодательством и природой оперативного лизинга. При повторной передачи в лизинг имущества, которое было возвращено лизинговой компании лизингополучателем в рамках договора операционного лизинга не выполняется одно из условий, предусмотренное законодательством о лизинге – приобретение лизингового имущества для передачи в лизинг конкретному лизингополучателю.

На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей. Такое плачевное состояние рынка оперативного лизинга связано прежде всего с тем наличием противоречий между действующим законодательством и природой оперативного лизинга. При повторной передачи в лизинг имущества, которое было возвращено лизинговой компании лизингополучателем в рамках договора операционного лизинга не выполняется одно из условий, предусмотренное законодательством о лизинге – приобретение лизингового имущества для передачи в лизинг конкретному лизингополучателю.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании, аффилированные с поставщиками лизингового имущества.

Air Lease списывает 27 самолетов, находящихся в России

Air CargoAmerican ShipperNews

Air Lease покрывает расходы в размере 802 млн долларов за 27 самолетов, застрявших в России

·

Airbus A350, эксплуатируемый Аэрофлотом, рулит в московском международном аэропорту Шереметьево в мае 2020 года. (Фото: Shutterstock/Telsek). Западные санкции против страны за вторжение в Украину.

Более широкое значение отчислений от обесценения заключается в том, что «арендодатели будут относиться к страновым рискам иначе, чем в прошлом, и будут взимать с авиакомпаний соответствующие сборы», — заявила аналитик Cowen по акциям Хелан Беккер в клиентской записке. «Мы ожидаем, что арендные ставки будут расти».

Пока только 32 из 513 российских самолетов, находящихся в управлении иностранных лизинговых компаний, возвращены владельцам, говорится в опубликованном в понедельник анализе авиационной консалтинговой компании IBA Aero. Возвращенные самолеты включают два грузовых самолета Boeing 747-400, грузовой самолет 747-8 и переоборудованный грузовой самолет 757-200.

Боинг 747-400 эксплуатировался Sky Gates Airlines и был возвращен Silk Way West Airlines. Компания-лизингодатель BOC Aviation также заявила, что вернула 747-8 у AirBridgeCargo, дочерней компании группы «Волга-Днепр». Боинг 757-200, вероятно, эксплуатировался авиакомпанией «Авиастар», которая на прошлой неделе подверглась принудительным мерам США за незаконные полеты самолетов производства Boeing на основании списка подпадающих под санкции самолетов из списков подпадающих под санкции Министерства торговли США.

Компания-лизингодатель BOC Aviation также заявила, что вернула 747-8 у AirBridgeCargo, дочерней компании группы «Волга-Днепр». Боинг 757-200, вероятно, эксплуатировался авиакомпанией «Авиастар», которая на прошлой неделе подверглась принудительным мерам США за незаконные полеты самолетов производства Boeing на основании списка подпадающих под санкции самолетов из списков подпадающих под санкции Министерства торговли США.

Базирующаяся в Лос-Анджелесе компания Air Lease Corp. (NYSE: AL) сдает в аренду самолеты Airbus, Boeing, Embraer и ATR авиакомпаниям по всему миру. В конце марта компания прекратила аренду 21 собственного самолета, оставшегося в России, что составляет 3,4% ее флота по остаточной стоимости.

В заявлении, поданном в Комиссию по ценным бумагам и биржам, компания заявила, что вряд ли вернет себе эти самолеты, а также еще шесть самолетов, которыми она управляет для клиентов, которые российские клиенты не вернули. Он решил списать активы после того, как вместе со своими аудиторами определил, что в будущем не будет никаких денежных потоков от самолета.

Air Lease располагала 29 самолетами в России, когда в конце февраля началось вторжение в Украину, но, по словам Беккера, смогла вернуть восемь из них. IBA заявила, что Air Lease вернула три самолета.

США, Европейский союз и Великобритания ввели широкомасштабные санкции в отношении авиационного сектора России, включая закрытие воздушного пространства для самолетов, принадлежащих или контролируемых Россией; запрет на экспорт технологий, запасных частей и услуг; и замораживание эксплуатации самолетов Boeing и Airbus российскими перевозчиками.

ЕС также приказал лизингодателям воздушных судов расторгнуть договоры аренды с российскими перевозчиками до 28 марта. К крайнему сроку прекращения аренды 28 марта количество самолетов под иностранным управлением, эксплуатируемых российскими предприятиями, сократилось до 484. В настоящее время в России находится более 400 таких самолетов.

Среди 32 самолетов, покинувших Россию после вторжения и возвращенных иностранным арендодателям, три были сданы в субаренду российским авиакомпаниям. IBA сообщило, что, по его мнению, в мае несколько самолетов будут возвращены лизинговым компаниям.

IBA сообщило, что, по его мнению, в мае несколько самолетов будут возвращены лизинговым компаниям.

По данным IBA, компания AerCap добилась наибольшего успеха в восстановлении самолетов и уменьшении их воздействия в России. В прошлом месяце AerCap заявила, что вернула 22 из 135 самолетов, размещенных на российских авианосцах до начала войны.

Россия отказывается от репатриации самолетов

Российские власти заблокировали выход самолетов из своего воздушного пространства примерно через три недели после начала конфликта в Украине. В середине марта президент России Владимир Путин подписал закон, призванный обойти действия Бермудских островов и Ирландии, где зарегистрировано большинство эксплуатируемых в России самолетов, арендованных за границей, по аннулированию сертификатов летной годности самолетов, эксплуатируемых в России, из-за опасений, что санкции ухудшили их способность проверять самолеты были в безопасности.

Постановление Кремля позволяет российским перевозчикам передавать самолеты западного производства в российский авиационный реестр и использовать иностранные самолеты для полетов по внутренним маршрутам, что затрудняет возврат самолетов лизинговым компаниям. Законодательство нарушает международное право, которое требует, чтобы воздушное судно было исключено из первоначального реестра, а операторы должны получить разрешение владельца, прежде чем они могут быть помещены в другой реестр.

Законодательство нарушает международное право, которое требует, чтобы воздушное судно было исключено из первоначального реестра, а операторы должны получить разрешение владельца, прежде чем они могут быть помещены в другой реестр.

IBA заявила, что обнаружила около 300 самолетов с расторгнутыми договорами аренды, что составляет около 60% российского флота, принадлежащего иностранцам, которые были активны в течение третьей недели апреля, в основном на внутренних маршрутах внутри России.

Авиационные аналитики говорят, что российские операторы рискуют надолго отравить отношения с иностранными арендодателями.

Ограничения воздушного пространства в западных странах чрезвычайно затруднили лизинговым компаниям возврат своих самолетов, потому что они не могут отправить людей, чтобы они летали на них и занимались техническим обслуживанием на земле. Оценщики и финансовые эксперты также говорят, что стоимость арендованных самолетов падает без доступа к записям о техническом обслуживании самолетов.

Поскольку российские авиакомпании продолжают эксплуатировать эти самолеты, принадлежащие иностранцам, они будут тратить время простоя до тех пор, пока не смогут заплатить за них и не смогут заплатить за них, что снизит стоимость самолетов, сказал Питер Уолтер, директор IBA по техническим вопросам и управлению активами, в отчете. Мартовский вебинар.

Имея мало шансов вернуть активы, застрявшие в России, или когда-либо получить от них какой-либо доход, лизинговые компании начали подавать страховые претензии на миллиарды долларов. AerCap недавно подала иск на 3,5 миллиарда долларов за свой флот, застрявший в России, и заявила, что также рассчитывает получить компенсацию за обесценение.

AerCap, крупнейший в мире арендодатель воздушных судов, имел самую большую долю среди лизинговых компаний в России: 5% ее флота были закреплены за российскими авиакомпаниями.

Самолеты Air Lease вряд ли когда-либо будут использоваться в коммерческих целях за пределами России, где они могут быть конфискованы, считают эксперты авиационной и финансовой отрасли.

Air Lease заявила, что «не ожидает, что списание этих активов приведет к существенным денежным расходам для компании в будущем», и что она «активно рассматривает страховые претензии для возмещения убытков, связанных с этими самолетами».

Неизвестно, сколько времени потребуется для получения страховых выплат. По сообщениям СМИ, страховщики отменили полисы некоторых арендодателей, в том числе в связи с военными рисками, и, вероятно, будут оспаривать требования о покрытии, которое все еще действует. Беккер предсказал, что страховщики начнут создавать резервы для выплат лизинговым компаниям и что претензии могут рассматриваться годами.

Крупнейшая авиационная страховая компания Lloyd’s of London имеет риски в размере от 1 до 4 миллиардов долларов, но ожидает, что перестрахование покроет некоторые убытки, как недавно сообщила Financial Times.

Air Lease сообщит о доходах за первый квартал 5 мая.

( Исправление: в более ранней версии этой истории неверно говорилось, что три самолета были конфискованы у Группы «Волга-Днепр». Только один был возвращен .)

Только один был возвращен .)

Нажмите здесь, чтобы узнать больше о FreightWaves/American Shipper от Эрика Кулиша.

РЕКОМЕНДУЕМ ЧИТАТЬ:

США нацелились на российскую грузовую авиакомпанию «Авиастар» из-за нарушения санкций

Бермудские острова приостанавливают действие сертификатов на полеты для самолетов, зарегистрированных в России0003

Пять российских авиакомпаний вернули арендованные самолеты -документ

- РЕЗЮМЕ

- Компании

- По оценкам 400 арендованных Джетс, все еще в России -Министерс

- Около 31 июня от 5 носителей, донесенных до арендодателей -docment

- . Около 31 июня от 5 носителей. Reuters) — Пять российских авиакомпаний вернули иностранным лизингодателям более двух десятков арендованных самолетов, говорится в документе, с которым ознакомилось агентство Reuters, несмотря на то, что Москва приняла закон, разрешающий конфискацию сотен самолетов в ответ на западные санкции.

Санкции запретили России получать самолеты, запчасти и техническое обслуживание, а компании по лизингу самолетов обратились к Москве с просьбой вернуть арендованные самолеты, что грозило остановкой авиаперевозок по России.

Для защиты внутренних рейсов Россия арестовала сотни самолетов, принадлежащих иностранным лизинговым компаниям, поставив их на государственный авиационный реестр. подробнее

В документе Росавиации указано, что она была уведомлена о том, что ряд российских авиакомпаний, специализирующихся на чартерных рейсах — Azur Air, iFly, Nordwind, Pegas Fly и Royal Flight — оставили свои самолеты за пределами России.

«Самолеты некоторых эксплуатантов… с иностранной регистрацией в настоящее время находятся на иностранных аэродромах, в том числе в Турции, с целью передачи их лизингодателям под предлогом технического обслуживания», — говорится в документе Росавиации от 9 марта.

Исключение — оперативный лизинг. По нему полный износ не учитывается, а контракт действует до трех лет.

Исключение — оперативный лизинг. По нему полный износ не учитывается, а контракт действует до трех лет.

12.2015 года № 3921-У

12.2015 года № 3921-У

Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

9Санкции ЕС 0019

9Санкции ЕС 0019