Содержание

как его получить, как оформить заявление и какие документы нужны

За платную учебу положен социальный, или налоговый вычет, потому что этот тип расходов государство освобождает от НДФЛ — налога на доходы физических лиц. Но есть тонкости: к примеру, его не получат безработные. А еще есть ограничения на выплаты, не самые простые требования к документам и дате их подачи.

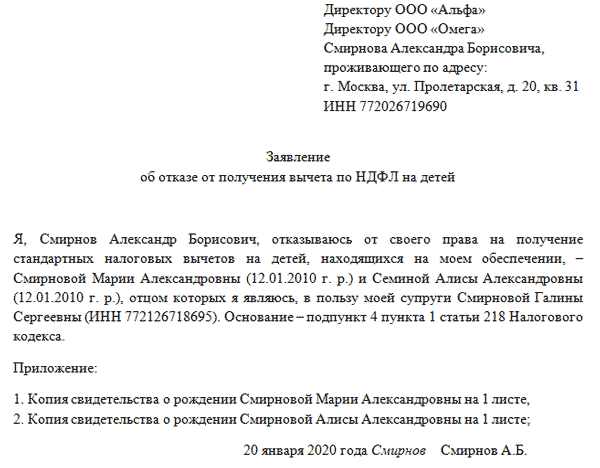

Кто может получить

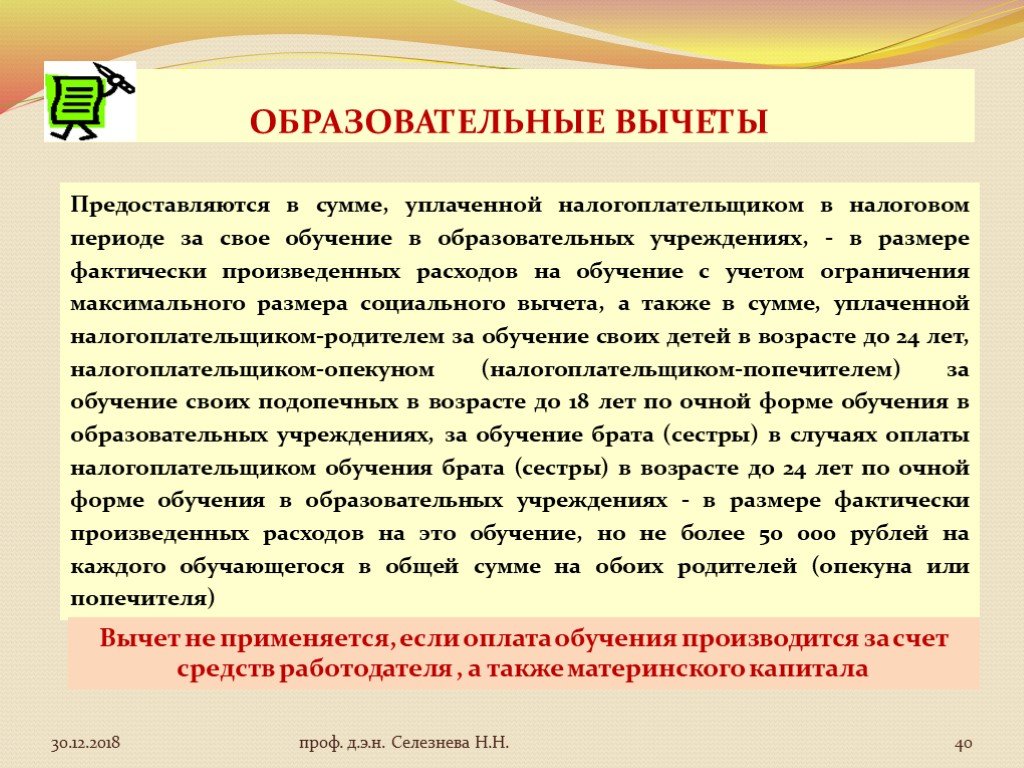

Выплаты от государства положены гражданам и резидентам России, которые находились в стране не менее ста восьмидесяти трех календарных дней в течение года, оплатившим:

- свое очное, заочное, дистанционное, вечернее обучение;

- очное обучение ребенка, брата или сестры, если им еще не исполнилось 24 года.

Правила оформления налогового вычета на образование установлены п. 1 ст. 219 НК РФ.

Онлайн-обучение не считается очным. Поэтому налог вернут только тому, кто заплатил сам за себя. Еще не положен вычет за обучение тем, кто расплатился за образование маткапиталом.

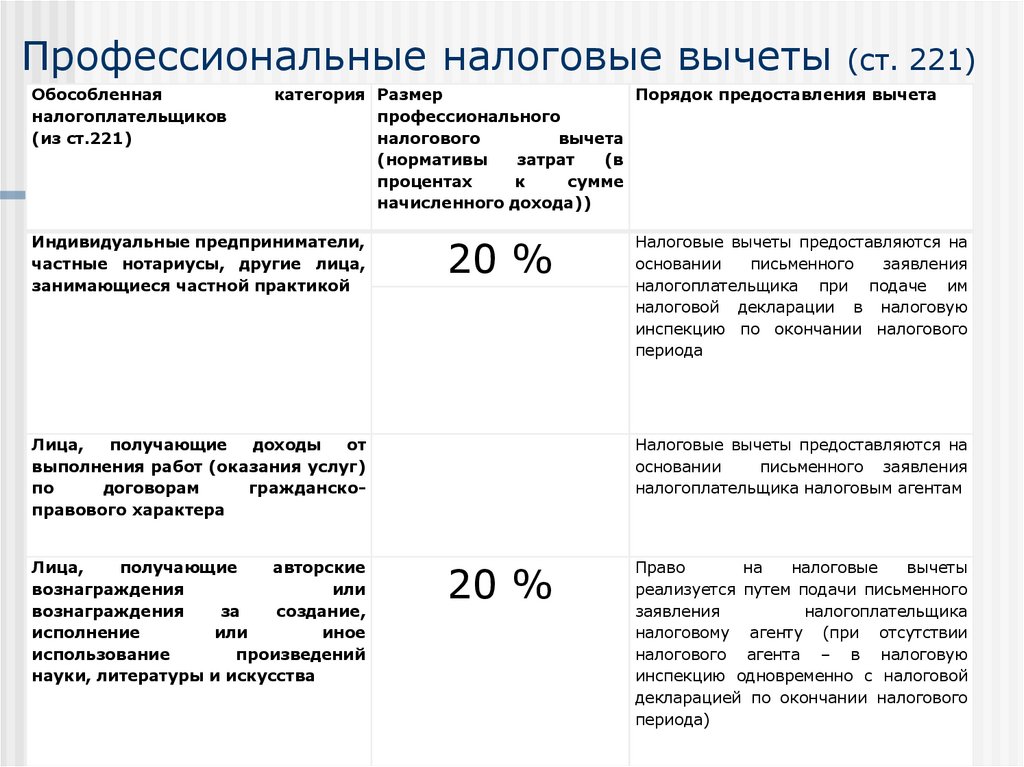

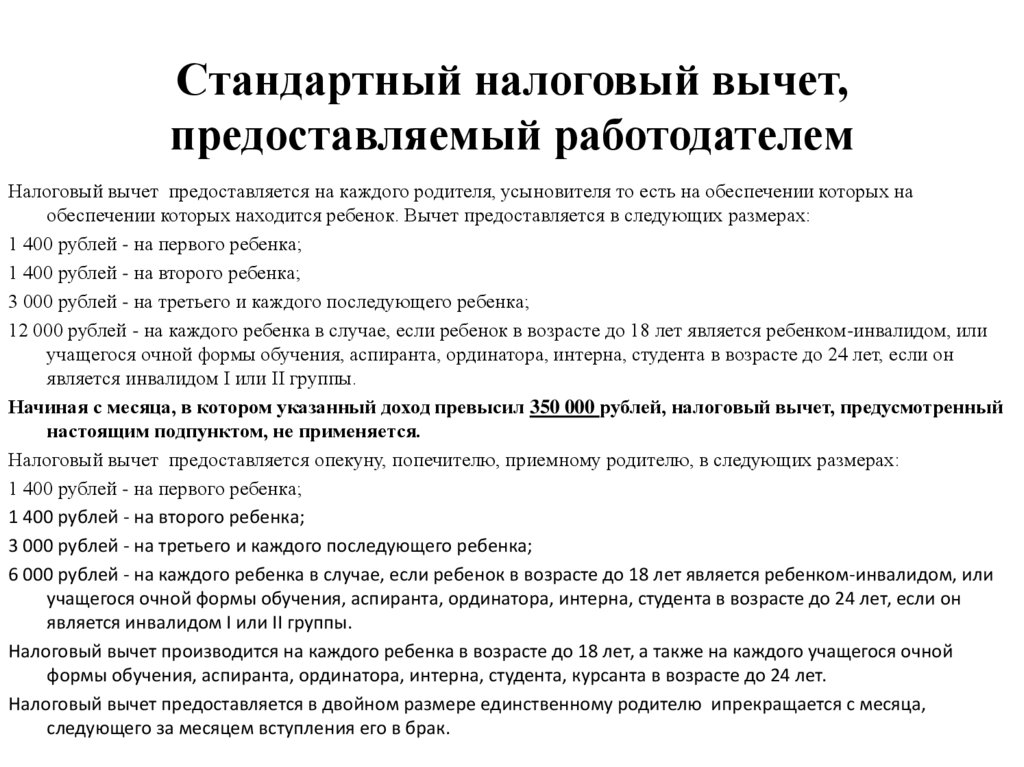

❗ У вас есть право на вычет, только если ваша зарплата или хотя бы ее часть — белая. То есть государство удерживает НДФЛ — 13%. Поэтому не получат вычет те, кто не работает вообще: пенсионеры, студенты, домохозяйки. А еще самозанятые и индивидуальные предприниматели. Исключение — те, кто работает в системе ОСНО (общая система налогообложения).

❗ Есть требования не только к вам, но и к образовательным учреждениям. Тип не имеет значения: это может быть университет, школа английского, детский сад или любая другая организация. Главное, чтобы у учреждения была образовательная лицензия.

Исключение: ИП, которые учат сами, не привлекают педагогов и других сотрудников. У таких ИП в ЕГРИП должно быть указано, что предприниматель ведет учебную деятельность: тогда вычет получить будет можно.

Преимущество школ с образовательной лицензией не только в государственных выплатах. Документ еще и гарантирует, что качество программ проверил федеральный орган исполнительной власти по контролю за сферой образования.

Лицензия есть у онлайн-университета профессий Skypro. Выбирайте направления, которые вам интересны: программирование, аналитика, маркетинг, дизайн. На курсах погрузитесь в специальность через понятные видеолекции и текстовые шпаргалки, практические задачи и живые вебинары. На вопросы ответят наставники. В конце получите государственный диплом о профподготовке и оформите социальный вычет.

Когда подавать заявку

Федеральная налоговая служба вычитает НДФЛ из доходов календарного года, в котором оплатили учебу. Неважно, когда фактически вы учились. Например, оплачивали в 2021 году, а учиться начали только в 2022-м — вычет оформляйте за 2021 год.

Документы подавайте, когда закончился налоговый период — то есть календарный год. Так, если вы заплатили за обучение в декабре 2021 года, уже в январе 2022-го оформляйте вычет. Если же перечислили деньги в январе 2022-го, придется год подождать.

❗ У налогового вычета есть срок давности — три года. Если вы не получили возврат налога за оплату учебы в 2019 или 2020 году, то еще успеете. А вот за 2018 год вернуть НДФЛ уже не выйдет.

А вот за 2018 год вернуть НДФЛ уже не выйдет.

Оформлять возврат налога можно неограниченное количество раз. Например, за свою учебу, обучение сестры и ребенка. Или если учитесь пять лет и оплачиваете каждый год. В этом случае получите деньги пять раз.

Как рассчитать размер

Вычет — это 13% от трат на обучение, но закон ограничивает его размер. Максимальная сумма расходов на обучение детей в год, с которой считают вычет, — 50 000 ₽. На самообразование, учебу брата или сестры — 120 000 ₽.

То есть за один раз вернете максимум 15 600 ₽, даже если потратили больше.

Остаток суммы не переходит на следующий налоговый период: деньги просто «сгорают». Поэтому дорогую многолетнюю учебу оплачивайте каждый год, а не сразу.

Например, цена обучения — 200 000 ₽. Чтобы получить максимальный вычет, внесите половину всей суммы в этом году, а другую половину — в следующем. Тогда вам вернут дважды по 13 000 ₽, а не 15 600 ₽ один раз.

Еще на сумму влияет годовой размер НДФЛ. Государство не вернет больше, чем вы уплатили. Например, вы работаете на полставке и официально получаете половину МРОТ. В 2022 году он 13 890 ₽. То есть ваша белая зарплата — 6945 ₽, а ежемесячный НДФЛ — 902,85 ₽. Значит, в год вы платите налог на сумму

Государство не вернет больше, чем вы уплатили. Например, вы работаете на полставке и официально получаете половину МРОТ. В 2022 году он 13 890 ₽. То есть ваша белая зарплата — 6945 ₽, а ежемесячный НДФЛ — 902,85 ₽. Значит, в год вы платите налог на сумму

10 834,2 ₽. Именно столько вы и получите.

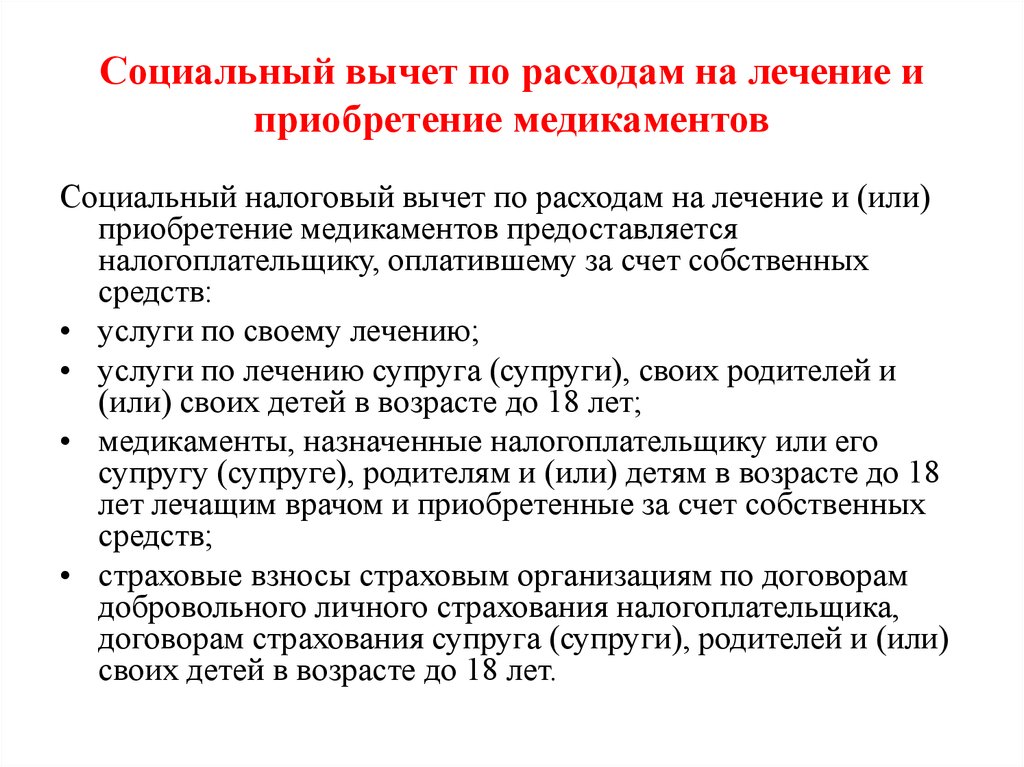

❗ Что еще важно. Кроме возврата НДФЛ за обучение есть и другие виды социальных выплат. Например, за оплату лечения. При расчете их суммируют. Так, если вы потратили 120 000 ₽ на лечение и 100 000 ₽ на обучение, получить вычет с обеих сумм не получится.

Как получить

Есть два способа оформить социальный вычет на обучение: в налоговой и у работодателя. В первом случае вам выплатят всю сумму сразу, во втором — перестанут удерживать налог из зарплаты, пока полностью не вернут НДФЛ. Разъясняем, как получить налоговый вычет обоими способами.

В налоговой

Заполните налоговую декларацию по форме 3-НДФЛ. Для этого понадобится справка о налогах по форме 2-НДФЛ. Запросите ее в бухгалтерии на работе. Еще нужна информация о доходах и налогах. Она есть в личном кабинете налогоплательщика на сайте Федеральной налоговой службы.

Запросите ее в бухгалтерии на работе. Еще нужна информация о доходах и налогах. Она есть в личном кабинете налогоплательщика на сайте Федеральной налоговой службы.

↓

Предоставьте заполненную налоговую декларацию и копии подтверждающих документов в налоговый орган по месту жительства или в личном кабинете налогоплательщика. Список документов — в разделе ниже.

↓

Ждите проверки до трех месяцев. Если всё верно, деньги перечислят в течение 30 дней.

У работодателя

Чтобы оформить на работе возврат НДФЛ, декларация не нужна — только уведомление о праве на социальный вычет. Его выдадут в местном отделении ФНС. Для этого отправьте в налоговую пакет документов и заявление о подтверждении права на вычет НДФЛ.

В течение месяца вы получите уведомление, его нужно отправить работодателю. И уже в этом месяце из зарплаты не удержат НДФЛ.

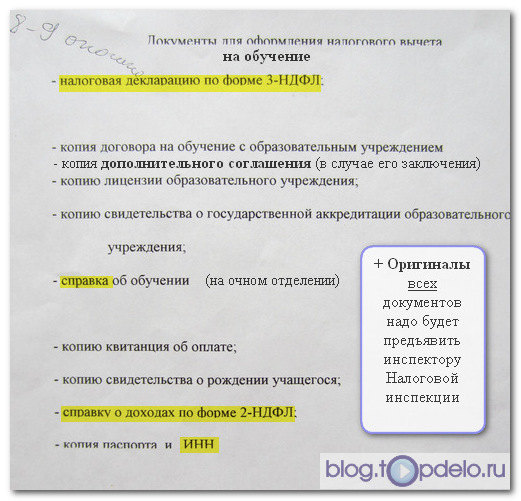

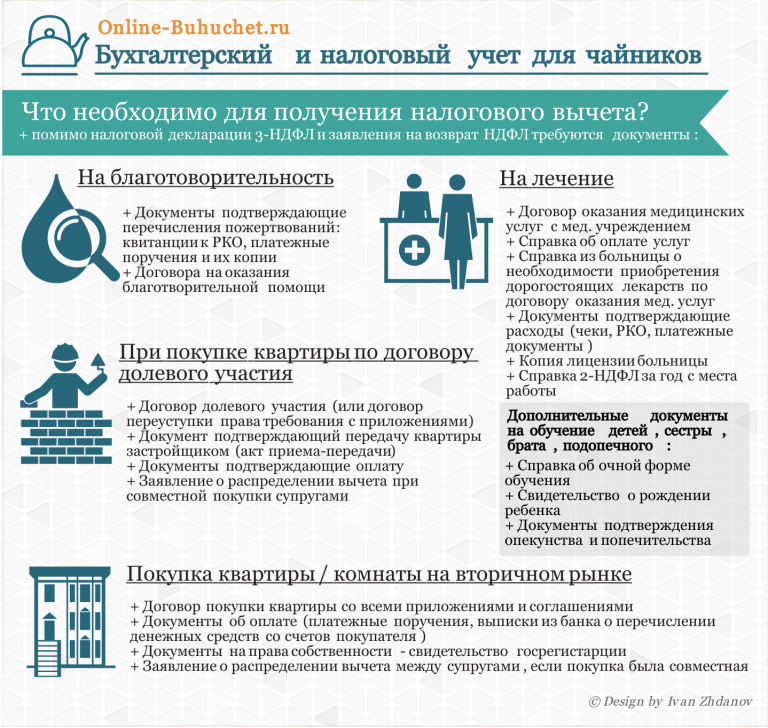

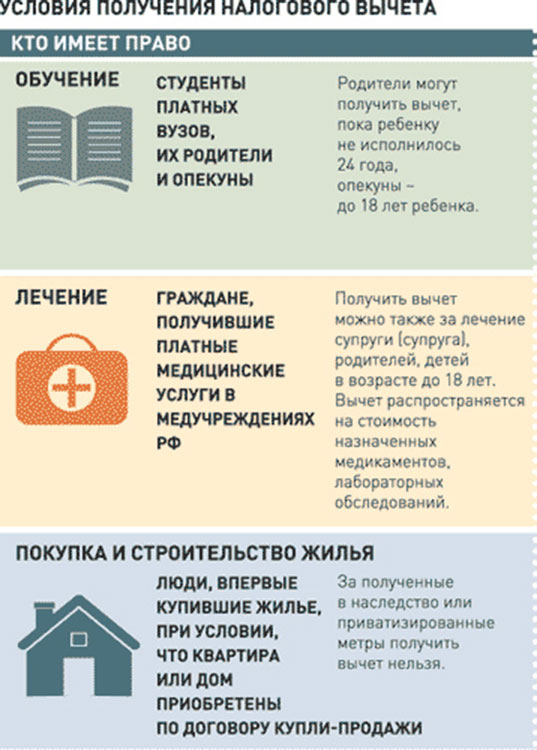

Какие нужны документы

Что понадобится для социального вычета:

✔️ заполненная налоговая декларация на бланке 3-НДФЛ — если оформляете возврат налога самостоятельно через ФНС;

✔️ уведомление из налоговой о том, что у вас есть право на вычет НДФЛ, — если оформляете компенсацию через работодателя;

✔️ справка о доходах и удержанных налогах по форме 2-НДФЛ;

✔️ копия договора с учебным заведением;

✔️ копия лицензии образовательной организации — не нужна, если данные есть в договоре;

✔️ квитанции, чеки или другие документы об оплате;

✔️ заявление о возврате НДФЛ.

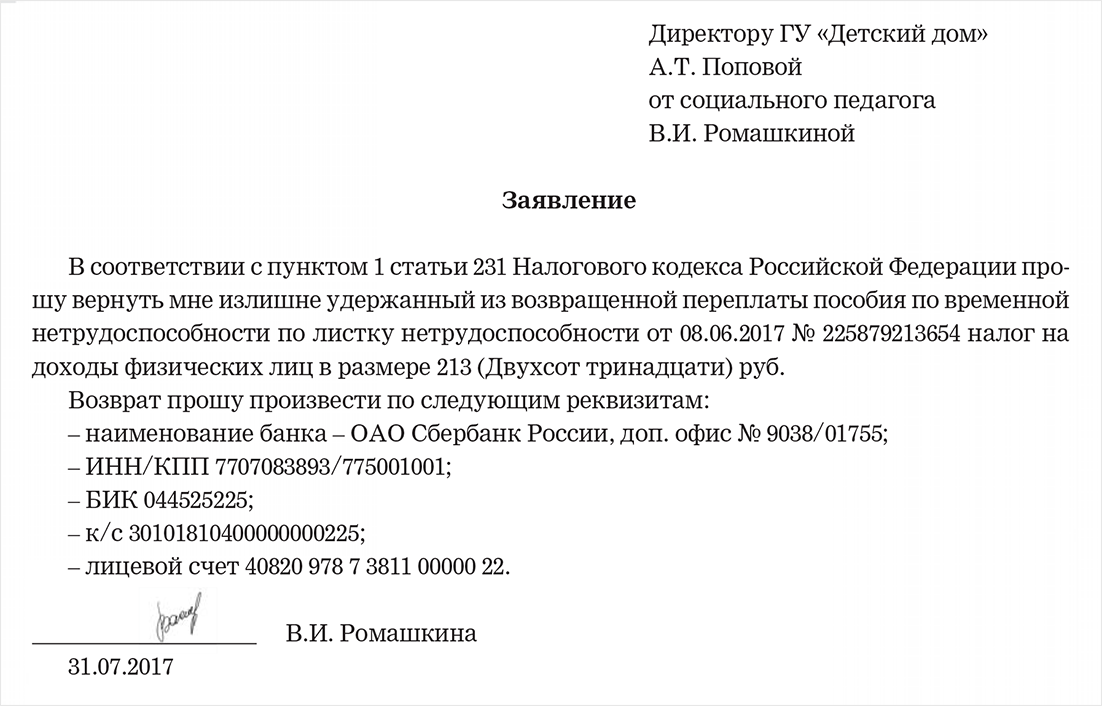

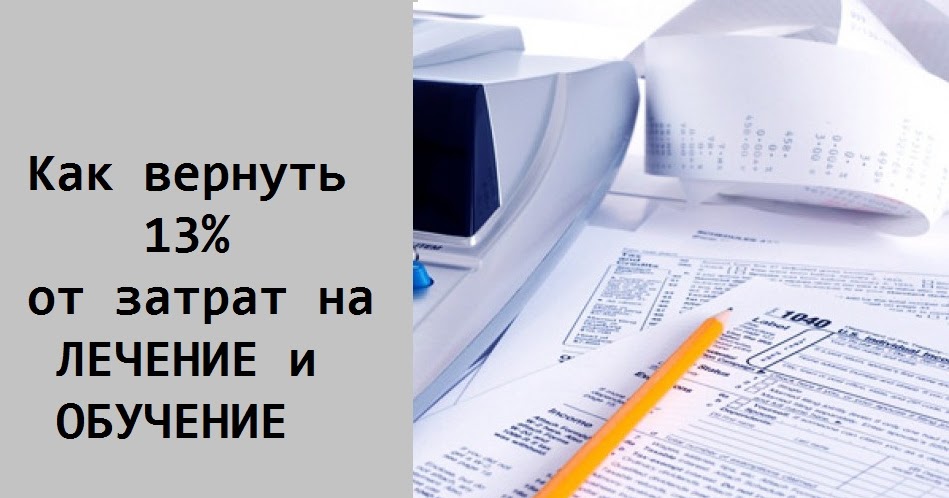

Как написать заявление

Строгих правил нет. Заявление примут в любой форме. Из обязательного:

- в шапке — название налогового органа, Ф. И. О., ИНН, адрес регистрации, номер телефона;

- в основной части — суть и ссылка на статью 78 НК РФ, на основании которой вы просите вернуть НДФЛ, сумма;

- в конце — реквизиты банковского счета, на который нужно перечислить деньги, подпись с расшифровкой, дата.

Источник: data.nalog.ru

Как заполнить декларацию

Бланк есть на официальном сайте налоговой. Можно заполнить его от руки. Но быстрее и удобнее подготовить документ в электронном виде. Для этого войдите в личный кабинет налогоплательщика на сайте ФНС. Для декларации нужна электронная цифровая подпись — получить ее нужно тоже в личном кабинете.

Источник: data.nalog.ru

Когда получите подпись, заполняйте декларацию. В личном кабинете налогоплательщика зайдите в «Жизненные ситуации» → «Подать декларацию 3-НДФЛ» → «Заполнить новую декларацию онлайн».

Личный кабинет налогоплательщика

Введите данные о доходах, удержанных налогах, расходах на обучение. Сумму возврата программа рассчитает сама. Внимательно читайте подсказки. В последнем разделе прикрепите все остальные документы: договор, лицензию, 2-НДФЛ и другие.

О начале и окончании проверки налоговая уведомляет в сообщениях в личном кабинете.

Вебинары

Что запомнить о налоговом вычете за образование

- Социальный налоговый вычет на обучение — 13% от суммы расходов. Максимум за самообразование, учебу брата или сестры — 15 600 ₽. Ребенка — 6500 ₽.

- Налог возвращают за самообразование в онлайн-, очном и любом другом формате. А еще за очное обучение детей, братьев и сестер.

- Возврат не положен индивидуальным предпринимателям (кроме работающих в ОСНО), безработным и тем, кто устроен неофициально — все они не платят НДФЛ.

- Оформить социальный вычет можно в налоговой инспекции или на работе. В первом случае получите деньги на карту, во втором — из зарплаты не будут удерживать НДФЛ.

Вычитается ли налог за обучение в колледже? Да, это может быть

Вычитается ли налог за обучение в колледже? Да, это может быть

Перейти к

- Основное содержание

- Поиск

- Счет

Логотип InsiderСлово «Инсайдер».

Личные финансыСлова Личные финансы

Значок аккаунтаЗначок в форме головы и плеч человека. Часто указывает на профиль пользователя.

Значок аккаунтаЗначок в форме головы и плеч человека. Часто указывает на профиль пользователя.

-

Могу ли я использовать американскую налоговую скидку на возможности для обучения в колледже?

-

Могу ли я использовать Налоговый кредит на обучение в течение всей жизни для оплаты обучения в колледже?

-

Должен ли я претендовать на получение американской программы Opportunity или налоговой льготы на обучение в течение всей жизни?

-

Был ли продлен вычет за обучение и сборы?

Вернуться к началу Белый круг с черной рамкой вокруг шеврона, направленного вверх. Это означает «нажмите здесь, чтобы вернуться к началу страницы».

Это означает «нажмите здесь, чтобы вернуться к началу страницы».

Наверх

Раскрытие информации рекламодателем

Многие или все предложения на этом сайте исходят от компаний, от которых Инсайдер получает компенсацию (полный список см. здесь). Рекламные соображения могут влиять на то, как и где продукты появляются на этом сайте (включая, например, порядок их появления), но не влияют на какие-либо редакционные решения, например, о том, о каких продуктах мы пишем и как мы их оцениваем. Personal Finance Insider исследует широкий спектр предложений, давая рекомендации; однако мы не гарантируем, что такая информация представляет все доступные продукты или предложения на рынке.

Личные финансы

Значок «Сохранить статью» Значок «Закладка» Значок «Поделиться» Изогнутая стрелка, указывающая вправо.

Читать в приложении

Эта статья была проверена Шенеей Уилсон, MS, MBA, CPA, бухгалтером и генеральным директором Fola Financial.

Проверено экспертом

Просмотрено галочкой Значок галочки. Это означает, что соответствующий контент был проверен и проверен экспертом

. Наши истории проверяются специалистами по налогам, чтобы гарантировать, что вы получите самую точную и полезную информацию о ваших налогах. Для получения дополнительной информации посетите нашу налоговую комиссию.

Стоимость обучения в колледже может быть вычтена из налоговой декларации в 2022 году.

Джейкоблунд/iStock/Getty Images Plus

-

Могу ли я использовать американскую налоговую скидку на возможности для обучения в колледже?

-

Могу ли я использовать Налоговый кредит на обучение в течение всей жизни для оплаты обучения в колледже?

-

Должен ли я претендовать на получение американской программы Opportunity или налоговой льготы на обучение в течение всей жизни?

-

Был ли продлен вычет за обучение и сборы?

Наши эксперты отвечают на вопросы читателей о налогах и пишут объективные обзоры продуктов (вот как мы оцениваем налоговые продукты). В некоторых случаях мы получаем комиссию от наших партнеров; тем не менее, наши мнения являются нашими собственными.

В некоторых случаях мы получаем комиссию от наших партнеров; тем не менее, наши мнения являются нашими собственными.

- Некоторые расходы на обучение в колледже и сборы вычитаются из налоговой декларации за 2022 год.

- Налоговые кредиты American Opportunity и Lifetime Learning предусматривают вычеты, но вы можете использовать только один за раз.

- Ни то, ни другое не может быть использовано для оплаты проживания и питания, страховки, медицинских расходов, транспорта или расходов на проживание.

- Ознакомьтесь с подборкой лучших налоговых программ от Personal Finance Insider.

LoadingЧто-то загружается.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Американцы могут списать плату за квалифицированное обучение в колледже и другие расходы на образование в своих налоговых декларациях за 2022 год.

Это означает, что если вы покрыли какие-либо расходы на программу получения степени для себя, своего супруга или иждивенца в течение года, вы можете иметь право на использование налоговых льгот для уменьшения суммы, которую вы должны налоговой службе. Есть два доступных, но вы можете использовать только один или другой.

Обратите внимание, что супружеские пары, состоящие в браке, но подающие документы отдельно, не имеют права на получение ни одного из кредитов. Так же как и тот, кто указан как иждивенец в чьей-либо налоговой декларации (например, ваши родители).

Дополнительную информацию о квалифицированных расходах на образование, которые вы заплатили за год, можно найти в форме 1098-T, которую колледжи и университеты обычно рассылают студентам в начале февраля, следующего за налоговым годом.

Лучшее комплексное налоговое программное обеспечение

ТурбоТакс

4.2/5

Пятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звезда

4,2 из

5 звезд

Узнать больше

Лучшее комплексное налоговое программное обеспечение

Турбоналог

4. 2/5

2/5

Пятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звезда

4.2

вне

из

5 звезд

Посмотреть полную информацию

Узнать больше

На веб-сайте TurboTax

TurboTax

Узнать больше

На сайте TurboTax

Лучшее комплексное налоговое ПО

Подробнее

Рейтинг редакции

4.2/5

Пятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звезда

4. 2 из

2 из

5 звезд

За и против

Значок шевронаУказывает на расширяемый раздел или меню, а иногда и на предыдущие/следующие параметры навигации. Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.

Подходит для тех, у кого сложная налоговая ситуация, и кому может понадобиться помощь в навигации по вычетам и формам

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.

Предлагает пошаговое руководство

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.

Возможность обновления для мгновенного доступа к эксперту

Значок приборной панелиПриборная панель. Это часто указывает на взаимодействие, чтобы уменьшить раздел.

Это часто указывает на взаимодействие, чтобы уменьшить раздел.

Не все пользователи могут претендовать на вариант подачи заявок за 0 долларов.

Основные моменты

Значок шевронаОбозначает расширяемый раздел или меню, а иногда и предыдущие/следующие параметры навигации.

Дополнительная информация

- Расскажите TurboTax о своей жизни, и он поможет вам шаг за шагом. Начните свои налоги с прошлогодней информации.

- Сфотографируйте свой W-2 или 1099-NEC, и TurboTax разместит вашу информацию в нужных местах.

- CompleteCheck™ сканирует ваш возврат, поэтому вы можете быть уверены, что он на 100 % точен.

- Вы не будете платить за TurboTax до тех пор, пока не придет время подавать документы и вы не будете полностью удовлетворены.

- TurboTax гарантирует максимальное возмещение.

Могу ли я использовать Американскую налоговую скидку на возможности для оплаты обучения в колледже?

Ваш измененный скорректированный валовой доход (MAGI) и статус подачи дадут информацию о том, какую сумму вы можете вычесть. Вы не можете претендовать на американский налоговый кредит на возможности (AOTC), если вы претендуете на получение налогового кредита на обучение в течение всей жизни (LLC) в том же налоговом году.

AOTC предоставляет максимум 2500 долларов США на одного учащегося, имеющего право на участие (см. квалификационные требования на веб-сайте IRS) за каждый из первых четырех лет высшего образования. AOTC примечателен тем, что он распространяется не только на стоимость обучения. Это также может относиться к квалификационным материалам и сборам. Если соответствие требованиям AOTC сводит ваши налоговые обязательства к нулю, вам может быть возмещено до 40% суммы AOTC, на которую вы имеете право, до 1000 долларов США.

Если соответствие требованиям AOTC сводит ваши налоговые обязательства к нулю, вам может быть возмещено до 40% суммы AOTC, на которую вы имеете право, до 1000 долларов США.

Вычет может составлять максимум 2500 долларов США, если ваш MAGI составлял 80 000 долларов США или меньше в случае одинокого заявителя или 160 000 долларов США или меньше в качестве заявителя, состоящего в браке, подающего совместную регистрацию.

Если ваш MAGI за 2022 налоговый год составил более 80 000 долларов США, но менее 90 000 долларов США в качестве одного заявителя, вы можете претендовать на уменьшенную сумму (для супружеских пар, подающих совместную декларацию, это более 160 000 долларов США, но менее 180 000 долларов США).

Как только ваш MAGI превысит 90 000 долларов США в качестве одного заявителя или 180 000 долларов США в случае совместного подачи, вы больше не сможете претендовать на этот кредит.

Могу ли я использовать Налоговый кредит на обучение в течение всей жизни для оплаты обучения в колледже?

Как и в случае с AOTC, ваш MAGI и статус подачи информируют о том, какую сумму вы можете вычесть. Вы не можете претендовать на оба налоговых кредита в один и тот же налоговый год.

Вы не можете претендовать на оба налоговых кредита в один и тот же налоговый год.

Налоговый кредит на обучение в течение всей жизни вычитает 20% из первых 10 000 долларов США расходов на квалифицированное образование, но не более 2 000 долларов США в год. В отличие от AOTC, если кредит сводит ваши налоговые обязательства к нулю, вы не получите эти деньги в качестве возмещения.

Чтобы претендовать на полноценную форму LLC, ваш MAGI должен составлять не более 80 000 долларов США при подаче заявления в одиночку или не более 160 000 долларов США при совместном подаче заявления супружеской парой.

Сумма LLC поэтапно сокращается для отдельных заявителей в размере от 80 000 до 9 долларов США.0 000, и налогоплательщики, зарабатывающие 90 000 долларов и более, не могут претендовать на этот кредит. Для совместной подачи документов, состоящих в браке, кредит постепенно уменьшается в размере от 160 000 до 180 000 долларов, и налогоплательщики, зарабатывающие 180 000 долларов и более, не могут претендовать на этот кредит.

Лучшее комплексное налоговое программное обеспечение

ТурбоТакс

4.2/5

пятиконечная звездапятиконечная звездапятиконечная звездапятиконечная звездапятиконечная звезда

4.2 из

5 звезд

Узнать больше

Лучшее комплексное налоговое программное обеспечение

Турбоналог

4. 2/5

2/5

Пятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звезда

4.2

вне

из

5 звезд

Посмотреть полную информацию

Узнать больше

На веб-сайте TurboTax

TurboTax

Узнать больше

На сайте TurboTax

Лучшее комплексное налоговое ПО

Подробнее

Рейтинг редакции

4.2/5

Пятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звезда

4. 2 из

2 из

5 звезд

За и против

Значок шевронаУказывает на расширяемый раздел или меню, а иногда и на предыдущие/следующие параметры навигации. Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.

Подходит для тех, у кого сложная налоговая ситуация, и кому может понадобиться помощь в навигации по вычетам и формам

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.

Предлагает пошаговое руководство

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.

Возможность обновления для мгновенного доступа к эксперту

Значок приборной панелиПриборная панель. Это часто указывает на взаимодействие, чтобы уменьшить раздел.

Это часто указывает на взаимодействие, чтобы уменьшить раздел.

Не все пользователи могут претендовать на вариант подачи заявок за 0 долларов.

Основные моменты

Значок шевронаОбозначает расширяемый раздел или меню, а иногда и предыдущие/следующие параметры навигации.

Дополнительная информация

- Расскажите TurboTax о своей жизни, и он поможет вам шаг за шагом. Начните свои налоги с прошлогодней информации.

- Сфотографируйте свой W-2 или 1099-NEC, и TurboTax разместит вашу информацию в нужных местах.

- CompleteCheck™ сканирует ваш возврат, поэтому вы можете быть уверены, что он на 100 % точен.

- Вы не будете платить за TurboTax до тех пор, пока не придет время подавать документы и вы не будете полностью удовлетворены.

- TurboTax гарантирует максимальное возмещение.

Должен ли я претендовать на получение американской программы Opportunity или налоговой льготы на обучение в течение всей жизни?

Налоговая скидка на обучение в течение всей жизни имеет несколько отличий от американской Налоговой скидки на возможности.

LLC не обязательно использовать для колледжа . Хотя его можно использовать для получения платы за обучение в колледже, его не обязательно использовать для получения степени или признанного документа об образовании, такого как AOTC.

Без ограничения по времени . LLC не ограничивается четырьмя годами — его можно использовать для всех лет высшего образования, включая курсы повышения квалификации.

Не распространяется на материалы . AOTC можно использовать для покрытия материалов курса, а LLC — нет.

AOTC можно использовать для покрытия материалов курса, а LLC — нет.

LLC доступен для одного курса одновременно . Для AOTC студент должен быть зачислен как минимум на полставки. Для LLC вы можете подать заявку на кредит, если вы проходите один курс.

Вы можете претендовать на участие в программе LLC, если вы судимы за наркотики . Это не относится к AOTC.

Ни AOTC, ни LLC не могут использоваться для оплаты проживания и питания, страховки, медицинских расходов, транспорта или расходов на проживание.

Чтобы сравнить все сходства и различия между двумя доступными налоговыми льготами, IRS предлагает полезную таблицу.

Был ли продлен вычет за обучение и сборы?

Вычет за обучение и сборы, который вы могли использовать в 2019 или 2020 налоговом году, был отменен для 2021 года и последующих лет.

Это не означает, что вы не сможете вычесть соответствующие расходы на обучение. вы по-прежнему сможете это сделать, воспользовавшись американской налоговой льготой на возможности или налоговой льготой на обучение в течение всей жизни. Вы не можете взять оба в том же налоговом году.

вы по-прежнему сможете это сделать, воспользовавшись американской налоговой льготой на возможности или налоговой льготой на обучение в течение всей жизни. Вы не можете взять оба в том же налоговом году.

Чтобы претендовать на любую из них, вы должны соответствовать следующим критериям:

- Вы — или ваш иждивенец, или третье лицо, такое как друг или родственник — оплачиваете квалифицированные расходы на высшее образование

- Учащийся, отвечающий требованиям, который должен быть вами, вашим супругом или иждивенцем, зачислен в соответствующее учебное заведение

Либби Кейн, CFEI

Исполнительный редактор, Personal Finance Insider

Либби Кейн, CFEI, является исполнительным редактором Personal Finance Insider, раздела личных финансов Insider, который объединяет партнерские отношения и коммерческие партнерства с новостями, идеями и советами о деньгах, которые читатели Insider уже знают и любят.

Она имеет сертификат сертифицированного инструктора по финансовому образованию (CFEI), выданный Национальным советом финансовых преподавателей. В 2021 и 2022 годах она является членом Insider Committe, межгрупповой фокус-группы, работающей над тем, чтобы сделать Insider еще лучшим местом для работы.

Ранее в Insider она курировала такие команды, как Strategy, Careers и Executive Life.

Ее команда в Insider занималась такими проектами, как:

• Состоятельные женщины, сериал о женщинах, берущих под контроль свои финансы.

• Inside the Racial Wealth Gap, исследование причин, последствий и потенциальных решений расового разрыва в уровне благосостояния в США (финалист премии Drum Award, «Редакционная кампания года», 2021 г.)

• String Attached, серия эссе от людей, покинувших изолированные сообщества, и о том, как это путешествие повлияло на их отношение к деньгам.

• Master Your Money, годичное руководство для миллениалов о том, как взять под контроль свои финансы (первое место в номинации Drum Award, «Лучшее использование социальных сетей», 2022 г. ).

).

• The Road to Home, подробное руководство по покупке вашего первого дома (серебряный призер, Национальная ассоциация редакторов по недвижимости, «Лучший мультиплатформенный пакет или серия — недвижимость», 2022 г.)

Personal Finance Insider также оценивает, объясняет и рекомендует финансовые продукты и услуги, будь то лучшая кредитная карта для путешествий, лучшие инвестиционные приложения или лучшие страховые компании для домовладельцев.

Помимо личных финансов, она пишет обо всем, от того, почему китайские дети так хороши в математике, до собачьего бизнеса и жестокой правды о взрослой жизни.

В сентябре 2016 года она помогла запустить Insider Netherlands в Амстердаме.

Ее всегда интересуют исследования, диаграммы и люди: новые и интересные исследования, привлекательные диаграммы и другие визуальные эффекты, а также люди, которые готовы поделиться подробностями своих впечатляющих финансовых достижений и стратегий.

До прихода в компанию в марте 2014 года она была помощником редактора в LearnVest, занимаясь личными и поведенческими финансами.

Если вам есть чем поделиться, напишите по адресу [email protected].

Узнайте больше о том, как Personal Finance Insider выбирает, оценивает и покрывает финансовые продукты и услуги »

Подпишитесь на бесплатную рассылку новостей Personal Finance Insider по электронной почте »

ПодробнееПодробнее

Связанные статьи

Вычитается ли налог за обучение в колледже

налоговые вычеты

налоговая декларация

Подробнее…

Налоговые кредиты и вычеты на образование, на которые вы можете претендовать в 2022 году

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Если вы соответствуете требованиям, выберите американский зачет возможностей или зачет на обучение в течение всей жизни.

By

Райан Лейн

Райан Лейн

Ассистент ответственного редактора | Студенческие кредиты, малый бизнес

Райан Лейн — редактор отдела малого бизнеса NerdWallet. Он присоединился к NerdWallet в 2019 году в качестве автора студенческих кредитов, выступая в качестве авторитета в этой теме, проработав более десяти лет в гаранте студенческих кредитов American Student Assistance. В этой роли Райан был соавтором блога Student Loan Ranger в партнерстве с US News & World Report, а также писал и редактировал материалы о финансировании образования и финансовой грамотности для нескольких онлайн-ресурсов, электронных курсов и многого другого. Ранее Райан также руководил выпуском журналов по биологическим наукам в качестве управляющего редактора издательства Cell Press. Райан живет в Рочестере, штат Нью-Йорк.

Он присоединился к NerdWallet в 2019 году в качестве автора студенческих кредитов, выступая в качестве авторитета в этой теме, проработав более десяти лет в гаранте студенческих кредитов American Student Assistance. В этой роли Райан был соавтором блога Student Loan Ranger в партнерстве с US News & World Report, а также писал и редактировал материалы о финансировании образования и финансовой грамотности для нескольких онлайн-ресурсов, электронных курсов и многого другого. Ранее Райан также руководил выпуском журналов по биологическим наукам в качестве управляющего редактора издательства Cell Press. Райан живет в Рочестере, штат Нью-Йорк.

Обновлено

Под редакцией Криса Хатчисона

Крис Хатчисон

Ведущий редактор по назначению

Крис Хатчисон помогал NerdWallet в создании контента и инвестиционной деятельности. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если вы заплатили за обучение в колледже в прошлом году, вы можете получить американский зачет за возможность или зачет на обучение в течение всей жизни, или вычет за обучение и сборы. Американский льготный кредит, как правило, является наиболее ценным налоговым кредитом на образование, если вы соответствуете требованиям.

Вы можете претендовать на эти налоговые льготы и вычеты на образование как студент, если вы не заявлены как иждивенец в чьей-либо налоговой декларации. Родители могут претендовать на кредит для студента, который является иждивенцем. Супруги могут претендовать на получение кредита, если они используют статус совместной регистрации в браке.

Родители могут претендовать на кредит для студента, который является иждивенцем. Супруги могут претендовать на получение кредита, если они используют статус совместной регистрации в браке.

Американский альтернативный кредит

Как это работает: Вы можете уменьшить свой налоговый счет на сумму до 2500 долларов, если в прошлом году вы заплатили столько за обучение в бакалавриате. Американская налоговая скидка на возможности позволяет вам получить все первые 2000 долларов, которые вы потратили на обучение, школьные сборы и книги или расходные материалы, необходимые для курсовой работы, но не расходы на проживание или транспорт, плюс 25% от следующих 2000 долларов, что в сумме составляет 2500 долларов.

Кто может претендовать на это: Американская альтернативная кредитная программа предназначена специально для студентов бакалавриата колледжей. Будучи студентом, вы можете претендовать на зачет ваших налогов в течение максимум четырех лет, если никто другой, например ваши родители, не считает вас иждивенцем в своих налоговых декларациях. Родители будут претендовать на получение кредита вместо учащегося, если они оплатили расходы на образование учащегося и по возвращении учащегося будут указаны в качестве иждивенца.

Родители будут претендовать на получение кредита вместо учащегося, если они оплатили расходы на образование учащегося и по возвращении учащегося будут указаны в качестве иждивенца.

Вы можете получить полный налоговый вычет на образование, если ваш измененный скорректированный валовой доход, или MAGI, составлял не более 80 000 долларов США в 2022 году (160 000 долларов США или менее, если вы подаете налоговую декларацию совместно с супругом/супругой). Если ваш MAGI составлял от 80 000 до 90 000 долларов США (160 000 и 180 000 долларов США для совместных заявителей), вы получите уменьшенный кредит. Если вы зарабатываете более 90 000 долларов США (180 000 долларов США для лиц, подающих совместную заявку), вы не можете претендовать на этот кредит.

Сколько это стоит: Американская кредитная возможность снижает сумму налогов, которые вы платите. Например, если вы должны уплатить налоги в размере 3000 долларов США и получить кредит в размере 2500 долларов США в полном объеме, вам нужно будет заплатить только 500 долларов США в IRS.

Возможен ли возврат американского кредита возможностей? Да. Вы по-прежнему можете получить 40% от суммы американского налогового кредита на возможности — до 1000 долларов США — даже если вы не получили дохода в прошлом году или не должны платить налоги. Например, если вы имеете право на возмещение, этот кредит может увеличить сумму, которую вы получите, до 1000 долларов США. Вот почему американский льготный кредит, как правило, является лучшей налоговой льготой на образование для студентов и их семей.

Пожизненный кредит на обучение

Как это работает: Вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили за обучение и сборы в 2022 году, но не более 2000 долларов. Кредит на обучение в течение всей жизни не учитывает расходы на проживание или транспорт в качестве приемлемых расходов.

Кто может претендовать на него: зачет на обучение в течение всей жизни распространяется на студентов бакалавриата, магистратуры, а также студентов без степени или профессионально-технических учебных заведений, и количество лет, в течение которых вы можете претендовать на это, не ограничено. Таким образом, он идеально подходит для аспирантов или тех, кто посещает курсы для развития новых навыков, даже если вы уже востребовали налоговую скидку в Америке на свои налоги в прошлом. Вы не можете претендовать на американский зачет возможностей и зачет на обучение в течение всей жизни в одном и том же году.

Таким образом, он идеально подходит для аспирантов или тех, кто посещает курсы для развития новых навыков, даже если вы уже востребовали налоговую скидку в Америке на свои налоги в прошлом. Вы не можете претендовать на американский зачет возможностей и зачет на обучение в течение всей жизни в одном и том же году.

Сколько это стоит: Вы можете запросить кредит, если ваш MAGI был меньше 59 долларов.000 ($118 000, если вы подали заявление совместно) в прошлом году. Если ваш MAGI составлял от 59 000 до 69 000 долларов (от 118 000 до 138 000 долларов, если вы подавали совместную заявку), вы можете получить уменьшенный кредит. Вы не можете получить кредит, если ваш MAGI составляет более 69 000 долларов США (138 000 долларов США, если вы состоите в браке и подаете документы совместно).

Возможен ли возврат пожизненного кредита на обучение? Нет. Вы не можете получить пожизненный кредит на обучение в качестве возмещения, если вы не получали дохода или не платили налоги.

Формы налога на образование

В январе ваша школа отправит вам форму 1098-T, отчет об оплате обучения, в котором указаны расходы на обучение, которые вы заплатили за год. Вы будете использовать эту форму для ввода соответствующих сумм в свою налоговую декларацию, чтобы потребовать налоговый кредит или вычет на образование.

Вы будете использовать эту форму для ввода соответствующих сумм в свою налоговую декларацию, чтобы потребовать налоговый кредит или вычет на образование.

Если вы также выплачивали студенческие кредиты, вы можете вычесть проценты по студенческим кредитам из своего налогооблагаемого дохода. Если вы заплатили более 600 долларов США в виде процентов, ваш обслуживающий персонал автоматически отправит вам форму 1098-E. Вы по-прежнему можете вычесть проценты, если вы заплатили менее 600 долларов, но вам придется попросить форму у обслуживающего вас лица.

Если ваша компания предоставила средства на помощь в получении образования, например на возмещение расходов на обучение или погашение студенческой ссуды работодателя, до 5 250 долларов США могут быть исключены из вашего налогооблагаемого дохода.

Об авторе: Райан Лейн является ответственным редактором NerdWallet, чья работа была отмечена Associated Press, US News & World Report и USA Today. Читать далее

Аналогичная заметка.