Содержание

Льготы по транспортному налогу для инвалидов 1, 2 и 3 группы

ГлавнаяАвтоналогЛьготы по транспортному налогу для инвалидов

Время чтения: 6 минут

Дата обновления: 8 октября 2020 г.

Автор: Евгения Иванова, юрист

Содержание:

- Льготы для инвалидов в РФ

- Платят ли инвалиды 1 и 2 групп ТН

- Льготы инвалидам 3 группы

- Льгота детям-инвалидам

- Как не платить налог, если я льготник?

Развернуть

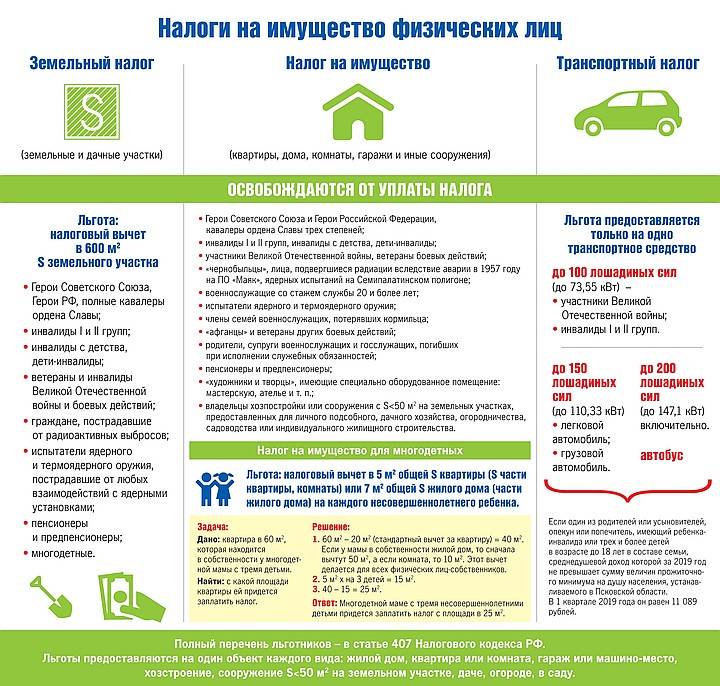

Несмотря на то, что на федеральном уровне автовладельцы с инвалидностью не освобождены от уплаты транспортного налога (ТН), практически в каждом регионе страны для них существуют льготы.

Условия получения льгот сильно отличаются по регионам — сегодня мы продемонстрируем это на примере 15 различных регионов РФ. Если же вы проживаете в другой части страны, ниже для вас будет инструкция, как узнать инвалиды какой группы не платят ТН в вашем городе и на что следует обратить внимание.

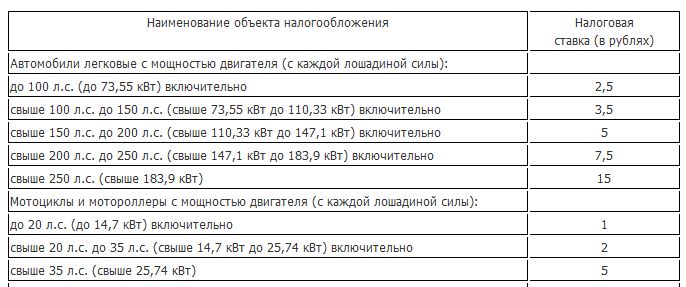

В таблице ниже вы можете посмотреть, какие в России существуют льготы по ТН для инвалидов 1, 2 и 3 групп и для родителей детей-инвалидов.

| Регион РФ | 1 группа | 2 группа | 3 группа | Родители детей-инвалидов |

|---|---|---|---|---|

| Москва | 100% | 100% | — | 100% |

| Московская обл. | 100% | 100% | 50% | — |

| Санкт-Петербург | 100% | 100% | — | 100% |

| Ленинградская обл. | — | — | — | 100% |

| Краснодарский край | 100% | 100% | — | — |

| Ставропольский край | 100% | 100% | 100% | — |

Волгоградская обл. |

100% | 100% | — | 100% |

| Воронежская обл. | 100% | 100% | 100% | — |

| Иркутская обл. | 100% | 100% | 100% | — |

| Мурманская обл. | — | — | — | 100% |

| Свердловская обл. | 100% | 100% | 100% | 100% |

| Ростовская обл. | 100% | 100% | 100% | — |

| Челябинская обл. | 100% | 100% | — | 100% |

| Республика Дагестан | 100% | 100% | 100% | — |

| Республика Башкортостан | 100% | 100% | 100% | — |

Какие льготы на оплату транспортного налога существуют для инвалидов в РФ

Региональные льготы.

Регионы РФ самостоятельно устанавливают льготы по ТН, поэтому размеры и правила их получения везде разные. Чаще всего от автоналога освобождены инвалиды 1 и 2 групп, однако регионы, где за авто не нужно платить гражданам с любыми категориями инвалидности, тоже не редкость — такие правила, например, действуют в Ростовской и Воронежской областях.

Как узнать, нужно ли инвалидам платить ТН в моем городе?

Посмотреть, должен ли инвалид 1, 2 или 3 группы платить транспортный налог на автомобиль в вашем городе, вы можете с помощью таблицы ниже. Для этого выберите регион вашего проживания и уже на новой странице перейдите к разделу «Льготы». Категории льготников указаны в 1-й колонке таблицы, а размер и правила ее получения — в 4-й и 6-й соответственно.

Обратите особое внимание на 6-ю колонку — в ней указано, за какие транспортные средства можно не платить автоналог. В большинстве регионов существует ограничение на автомобили по мощности двигателя. Так, если в условиях написано «автомобили с мощностью до 100 л.с.», а на вас зарегистрирована машина в 150 л.с., оплачивать ТН придется по общим правилам.

Так, если в условиях написано «автомобили с мощностью до 100 л.с.», а на вас зарегистрирована машина в 150 л.с., оплачивать ТН придется по общим правилам.

Выберите номер своего региона

| Выберите свой регион | ||

|---|---|---|

| 77, 99, 97, 177, 199, 197, 777Москва | 78, 98, 178Санкт-Петербург | |

| 01Республика Адыгея | 30Астраханская область | 57Орловская область |

| 02, 102Республика Башкортостан | 31Белгородская область | 58Пензенская область |

| 03Республика Бурятия | 32Брянская область | 59, 81, 159Пермский край |

| 04Республика Алтай | 33Владимирская область | 60Псковская область |

| 05Республика Дагестан | 34, 134Волгоградская область | 61, 161Ростовская область |

| 06Республика Ингушетия | 35Вологодская область | 62Рязанская область |

| 07Кабардино-Балкария | 36, 136Воронежская область | 63, 163Самарская область |

| 08Республика Калмыкия | 37Ивановская область | 64, 164Саратовская область |

| 09Карачаево-Черкессия | 38, 85, 138Иркутская область | 65Сахалинская область |

| 10Республика Карелия | 39, 91Калининградская область | 66, 96, 196Свердловская область |

| 11Республика Коми | 40Калужская область | 67Смоленская область |

| 12Республика Марий Эл | 41, 82Камчатский край | 68Тамбовская область |

| 13, 113Республика Мордовия | 42, 142Кемеровская область | 69Тверская область |

| 14Республика Саха (Якутия) | 43Кировская область | 70Томская область |

| 15Республика Северная Осетия | 44Костромская область | 71Тульская область |

| 16, 116Республика Татарстан | 45Курганская область | 72Тюменская область |

| 17Республика Тыва | 46Курская область | 73, 173Ульяновская область |

| 19Республика Хакасия | 47Ленинградская область | 74, 174Челябинская область |

| 21, 121Чувашская Республика | 48Липецкая область | 75, 80Забайкальский край |

| 22Алтайский край | 49Магаданская область | 76Ярославская область |

| 23, 93, 123Краснодарский край | 50, 90, 150, 190, 750Московская область | 79Еврейская АО |

| 24, 84, 88, 124Красноярский край | 51Мурманская область | 83Ненецкий АО |

| 25, 125Приморский край | 52, 152Нижегородская область | 86, 186Ханты-Мансийский АО |

| 26, 126Ставропольский край | 53Новгородская область | 87Чукотский АО |

| 27Хабаровский край | 54, 154Новосибирская область | 89Ямало-Ненецкий АО |

| 28Амурская область | 55Омская область | 95Чеченская Республика |

| 29Архангельская область | 56Оренбургская область | |

Федеральные льготы.

Граждане любых категорий инвалидности, проживающие в России, могут воспользоваться также федеральными льготами, определенными статьей 358 НК РФ. В особенности полезно знать, что ТН не выплачивается на автомобили:

Не являются объектом налогообложения:

… автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке.

абз. 2 п. 2 ст. 358 НК РФ

Какие еще транспортные средства не облагаются дорожным налогом, вы можете узнать из отдельной статьи.

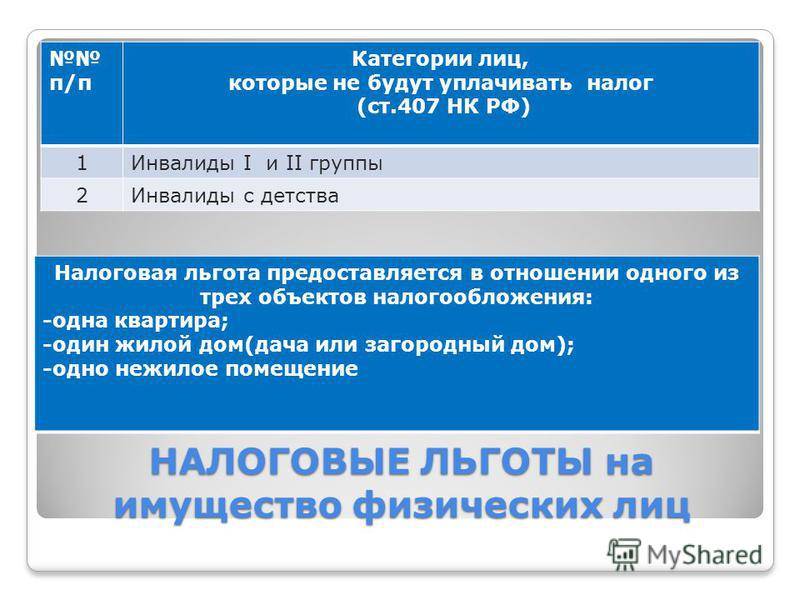

Платят ли инвалиды 1 и 2 групп транспортный налог

Налоговые льготы по транспортному налогу для инвалидов 1 и 2 группы существуют в большинстве регионов. Однако ответ на вопрос, должен ли инвалид 1,2 группы платить транспортный налог на машину, во многом зависит от того, какой именно машиной он владеет. Ведь чаще всего не платить можно только за определенные типы автомобилей с ограничением по мощности двигателя, а иногда и по году выпуска.

Ведь чаще всего не платить можно только за определенные типы автомобилей с ограничением по мощности двигателя, а иногда и по году выпуска.

Посмотреть, в каких регионах существует 100% льгота на автоналог для инвалидов 1 и 2 гр., и узнать, на какие авто она действует, можно из таблицы ниже.

| Регион | Ограничения по типу ТС, мощности или по дате выпуска |

|---|---|

| Москва | наземное ТС мощностью до 200 л.с |

| Московская область | автомобиль до 150 л.с. или мотоцикл до 50 л.с. |

| Санкт-Петербург | авто старше 15 лет или мощностью до 150 л.с. |

| Волгоградская область | автомобиль до 100 л.с. |

| Иркутская область | автомобиль до 100 л.с., или авто старше 7 лет до 125 л.с., или мотоцикл до 40 л.с., или водное ТС до 100 л. с. с. |

| Свердловская область | авто до 150 л.с. или мотоцикл до 36 л.с. |

| Республика Дагестан | автомобиль до 150 л.с. |

| Республика Башкортостан | легковое авто или мотоцикл мощностью до 150 л.с., или на грузовое авто старше 10 лет мощностью до 250 л.с. |

| Ставропольский край | без ограничений |

| Воронежская область | авто до 120 л.с. |

| Ростовская область | мотоцикл или авто мощностью до 100 л.с. |

| Челябинская область | наземное ТС (кроме мотосаней и снегоходов) до 150 л.с. |

Важно!

Не платить автоналог можно только за одно транспортное средство. Если на вас зарегистрировано 2 автомобиля, налог за второй придется оплачивать по общим ставкам.

Есть ли льготы на транспортный налог инвалидам 3 группы

Что касается того, имеют ли инвалиды 3 группы льготы на налог на транспортное средство в 2022 году, то это также зависит от региона. Льготы для них встречаются реже, чем для инвалидов 1 и 2 группы, и обычно только тогда, когда регион освобождает от уплаты ТН инвалидов всех категорий.

Чтобы узнать, где в России инвалиды 3 группы не платят автомобильный налог, воспользуйтесь таблицей:

| Регион | Ограничения по типу ТС, мощности или по дате выпуска |

|---|---|

| Московская обл.(скидка 50%) | авто до 150 л.с. или мотоцикл до 50 л.с. |

| Иркутская обл.(здесь и ниже — скидка 100%) | автомобиль до 100 л.с., или машина старше 7 лет до 125 л.с., или мотоцикл до 40 л.с., или водное ТС до 100 л.с. |

| Свердловская обл. | авто до 150 л. с. или мотоцикл до 36 л.с. с. или мотоцикл до 36 л.с. |

| Краснодарский край | легковая машина мощностью до 150 л.с., или мотоцикл до 35 л.с., или лодка до 20 л.с. |

| Республика Дагестан | ТС до 150 л.с. |

| Республика Башкортостан | легковая машина или мотоцикл мощностью до 150 л.с., или на грузовое авто старше 10 лет мощностью до 250 л.с. |

| Ставропольский край | ограничений нет |

| Воронежская область | автомобиль до 120 л.с. |

| Ростовская область | мотоцикл или авто до 100 л.с. |

Льгота действует только на одно транспортное средство.

Льгота на транспортный налог детям инвалидам

Родители или опекуны детей-инвалидов в некоторых регионах также могут быть освобождены от уплаты ТН. Как правило, не платить автоналог имеет право только один из родителей и только за один автомобиль.

Как правило, не платить автоналог имеет право только один из родителей и только за один автомобиль.

В каких частях страны существуют 100% льготы на ТН ребенку инвалиду, смотрите ниже:

| Регион | Ограничения по типу ТС, мощности или по дате выпуска |

|---|---|

| Москва | автомобиль до 200 л.с. |

| Санкт-Петербург | ТС старше 15 лет или мощностью до 150 л.с. |

| Ленинградская обл. | автомобиль мощностью до 100 л.с. |

| Мурманская обл. | ТС с самой большой мощностью двигателя, но не более 150 л.с. |

| Волгоградская обл. | авто до 100 л.с. |

| Свердловская обл. | машина до 150 л.с. или мотоцикл до 36 л.с. |

| Челябинская обл. | наземное ТС (кроме мотосаней и снегоходов) до 150 л. с. с. |

Как не платить налог, если я льготник?

Что делать, если вы обнаружили, что вам по закону положена льгота:

1Собрать документы, подтверждающие право на льготу;

Полный список документов лучше уточнить в ИФНС вашего города. Обычно нужно подготовить копии таких документов:

-

Справка МСЭ;

-

ПТС и СТС;

-

Паспорт РФ.

2Написать заявление на предоставление льготы;

Скачать заявление, чтобы заполнить его дома можно с сайта ФНС. Заполните его по такому образцу:

3Обратиться в налоговую инспекцию по месту жительства.

Соберите копии документов, заявление и направьте их в налоговую инспекцию лично, через представителя или по почте.

Право не платить ТН вы получите только после того, как заявите о нем в налоговую. ФНС сама по себе в список льготников вас не занесет.

Итак, освобождение инвалидов 1, 2 и 3 гр. от налога на авто в разных частях РФ происходит по-разному. Во многих регионах у автовладельцев-инвалидов есть возможность не платить ТН, но воспользоваться ей удается не всегда, так как часто льгота распространяются только машины с определенной мощностью двигателя. Если вы принадлежите к числу льготников, чтобы не платить автоналог, направьте в ИФНС заявление.

Юридическая консультация

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди!

Получить консультацию

Вам понравилась статья?

Дата обновления: 8 октября 2020 г.

Поделиться

7.2 из 10

Проголосовало 27

Автор: Евгения Иванова

Практикующий юрист с 14-ти летним стажем. Получила опыт работы в прокуратуре, страховой компании, арбитражном суде.

Получила опыт работы в прокуратуре, страховой компании, арбитражном суде.

Читайте также:

Обсуждения (2)

Транспортный налог в ЯНАО: кто и как может получить льготу

Фото Василия Петрова

Проверить наличие льгот до 1 мая советуют ямальцам специалисты налоговой службы ЯНАО. Это позволит учесть данные при формировании уведомлений за 2021 год.

Накануне на интернет-конференции они рассказали о том, кто и в каких случаях может рассчитывать на послабления по транспортному налогу, и о какой мере поддержки стоит вспомнить предпринимателям.

Александр Лебедев, начальник отдела налогообложения имущества УФНС России по ЯНАО, отметил, что льготы по транспортному налогу установлены региональным законом. Есть категории транспорта, за который жителям региона обязательный платеж вообще не начисляется.

В частности, физическим лицам не нужно платить за снегоходы и моторные лодки с двигателями мощностью до 100 лошадиных сил, за мотоциклы с мощностью двигателя до 35 лошадиных сил, а также за электромобиль, мощность которого не превышает 150 л. с.

с.

Кроме того, для всех ямальцев действует скидка и для налога на легковой автомобиль. За машину с мощностью не более 150 лошадиных сил начисляется только 30% от налоговой ставки.

Что касается льготников, то для них меры поддержки более обширны. Так, не будут платить за один легковой автомобиль вне зависимости от мощности инвалиды I, II, III групп, родители или опекуны ребенка-инвалида, ветераны и инвалиды Великой Отечественной войны, боевых действий. Пенсионеры освобождены от такой обязанности в отношении грузового авто мощностью до 150 л.с., а лица, подвергшиеся воздействию радиации – в отношении легковушки с такой же мощностью.

Особое внимание в предоставлении налоговых льгот в регионе уделили многодетным. Большим семьям не нужно платить за легковой автомобиль любой мощности, за грузовик, под капотом которого не более 150 лошадиных сил, а также за любой автобус.

Есть стимулирующая поддержка и для тех, кто использует автобусы с более экологичным и экономичным газомоторным топливом. Здесь ставка составит лишь половину от установленной.

Здесь ставка составит лишь половину от установленной.

О льготе стоит вспомнить и предпринимателям, которые применяют УСН, ПСН И ЕСХН. Для них действует освобождение от налога на имущество, которое используется в предпринимательской деятельности. В прошлом году такую льготу получили 536 бизнесменов в отношении 1379 объектов. В этом году заявления подали только 290 предпринимателей.

Александр Лебедев рекомендовал как предпринимателям, так и другим жителям проверить возможность применения льгот. Проще всего это сделать в личном кабинете налогоплательщика на сайте ФНС.

Представитель управления подчеркнул, что сотрудники ФНС сейчас самостоятельно определяют возможность предоставления льготы, запрашивая информацию в соответствующих инстанциях. Для надежности владельцы транспортных средств могут сами подать заявление через личный кабинет на сайте ФНС, обратившись в налоговую службу или МФЦ. Если подтверждающие документы не будут предоставлены, налоговики запросят их сами.

Авторы

Василий Петров

Журналист

Екатерина Пшенцова

Журналист

Андрей Ткачёв

Журналист

Темы

Налоги на транспортные средства — адвалорный налог на титул (TAVT) и ежегодный адвалорный налог

В Грузии существует два типа налогов на имущество транспортных средств:

- TAVT — применяется к большинству транспортных средств, приобретенных 1 марта 2013 г. или позднее , с некоторыми исключения

- Ежегодный адвалорный налог — применяется к большинству автомобилей, приобретенных до 1 марта 2013 г., и к автомобилям без титула

Ссылки на налог на транспортные средства

Налог на добавленную стоимость (TAVT)

Текущая ставка TAVT составляет 6,6% от справедливой рыночной стоимости автомобиля.

Адвалорный налог на право собственности (TAVT) вступил в силу 1 марта 2013 года. TAVT — это единовременный налог, который уплачивается в момент получения права собственности на транспортное средство. Он заменил налог с продаж и ежегодный адвалорный налог (ежегодный налог на автотранспортные средства) и уплачивается каждый раз, когда передается право собственности на транспортное средство или новый резидент впервые регистрирует транспортное средство в Грузии.

Он заменил налог с продаж и ежегодный адвалорный налог (ежегодный налог на автотранспортные средства) и уплачивается каждый раз, когда передается право собственности на транспортное средство или новый резидент впервые регистрирует транспортное средство в Грузии.

Исключения TAVT

- Незарегистрированные транспортные средства и прицепы освобождены от TAVT, но облагаются ежегодным налогом на стоимость.

- Новые резиденты Грузии платят TAVT по ставке 3% (Закон Новой Грузии вступает в силу 1 июля 2019 г.).

- Семейный перевод — требуется форма MV-16 Аффидевит для подтверждения ближайших родственных связей:

- Если транспортное средство в настоящее время находится в системе TAVT, член семьи может заплатить льготную ставку TAVT в размере 0,5% от справедливой рыночной стоимости транспортного средства.

Если транспортное средство в настоящее время находится в системе ежегодного адвалорного налога, у члена семьи есть возможность остаться на ежегодной адвалорной налоговой системе ИЛИ платить полную единовременную TAVT.

- Наследство — Требуется свидетельство о наследовании T-20:

- Если транспортное средство в настоящее время находится в системе TAVT, член семьи может заплатить льготную ставку TAVT в размере 0,5% от справедливой рыночной стоимости транспортного средства.

Если транспортное средство в настоящее время находится в системе ежегодного адвалорного налога, у члена семьи есть возможность остаться на ежегодной адвалорной налоговой системе ИЛИ платить полную единовременную TAVT.

- Узнайте больше о транспортных средствах, унаследованных или приобретенных в собственность.

- Военнослужащий-нерезидент Требуется форма аффидевита PT-472NS.

- Некоторые ветераны вооруженных сил освобождаются от TAVT (требуется форма MV-30 «Аффидевит грузинского ветерана для помощи и местные сборы TAVT и военная документация»):

- Ветераны-инвалиды получают компенсацию в размере 100%

- Военнопленные

- Получатели Пурпурного Сердца

- Получатели Почетной медали

- Public Safety-First Responders — разрешено освобождение от TAVT при максимальной справедливой рыночной стоимости в размере 50 000 долларов США для всех транспортных средств, которые он или она регистрирует в течение любого трехлетнего периода.

- Требуемая документация: MV-PSFR-TAVT Служба экстренного реагирования в сфере общественной безопасности Заявление об освобождении от уплаты налога на добавленную стоимость Заявление и письмо от Департамента административных услуг для лица или супруга, получающего выплаты для возмещения ущерба в случае смерти или инвалидности

- Применяется к сотруднику правоохранительных органов, пожарному, государственному работнику скорой медицинской помощи или пережившему супругу такого лица, оказывающего первую помощь, получающим компенсационные выплаты от Департамента административных служб в связи с определенными травмами или смертью, произошедшими при исполнении служебных обязанностей

Годовой адвалорный налог

Найдите предполагаемый годовой адвалорный налог на транспортное средство, не подпадающее под TAVT.

Ежегодный адвалорный налог применяется к большинству транспортных средств, не облагаемых налогом по TAVT или альтернативному адвалорному налогу. Годовой адвалорный налог — это налог на стоимость, который оценивается ежегодно и должен быть уплачен во время регистрации. Уплата адвалорного налога является обязательным условием для получения бирки или наклейки продления. Адвалорные налоги уплачиваются каждый год со всех транспортных средств, независимо от того, находятся ли они в рабочем состоянии или нет, даже если бирка или продление регистрации не подаются. Налоги должны быть уплачены до последнего дня периода регистрации (дня рождения), чтобы избежать штрафа в размере 10%. Сумма налога варьируется в зависимости от текущей справедливой рыночной стоимости транспортного средства и налогового округа, в котором проживает владелец. Поступления от адвалорного налога распределяются между штатом, округом, школами и городами.

Годовой адвалорный налог — это налог на стоимость, который оценивается ежегодно и должен быть уплачен во время регистрации. Уплата адвалорного налога является обязательным условием для получения бирки или наклейки продления. Адвалорные налоги уплачиваются каждый год со всех транспортных средств, независимо от того, находятся ли они в рабочем состоянии или нет, даже если бирка или продление регистрации не подаются. Налоги должны быть уплачены до последнего дня периода регистрации (дня рождения), чтобы избежать штрафа в размере 10%. Сумма налога варьируется в зависимости от текущей справедливой рыночной стоимости транспортного средства и налогового округа, в котором проживает владелец. Поступления от адвалорного налога распределяются между штатом, округом, школами и городами.

Ознакомьтесь с часто задаваемыми вопросами или прочтите Информационный бюллетень TAVT — Калькулятор несоответствия справедливой рыночной стоимости.

Освобождение для лиц с ограниченными возможностями и ограниченными доходами

Местные органы власти и школьные округа могут снизить налог на недвижимость для квалифицированных домовладельцев-инвалидов, предоставив частичное освобождение от налога на их законное проживание.

Это освобождение обеспечивает снижение до 50% оценочной стоимости жилья для лиц с ограниченными возможностями. Те муниципалитеты, которые решили предложить освобождение, также устанавливают предельный доход. Предельный доход может составлять от 3000 до 50 000 долларов.

Населенные пункты имеют дополнительную возможность предоставлять льготы по скользящей шкале в размере менее 50 процентов лицам с ограниченными возможностями, чей доход превышает 50 000 долларов США. В соответствии с этим вариантом лица, соответствующие требованиям, могут получить 5% освобождение, если их доход ниже 58 400 долларов США.

Уточните у местного оценщика лимиты доходов в вашем сообществе.

Примечание : Если ваша собственность получает освобождение для пожилых людей, она также не может получить это освобождение. Если вы имеете право на оба исключения, вы можете выбрать более выгодный вариант.

Квалификационные требования

Чтобы соответствовать требованиям, вы должны владеть недвижимостью, иметь определенные документальные доказательства инвалидности и соответствовать другим требованиям к доходу и месту жительства.

Инвалидность

Чтобы соответствовать требованиям, у вас должно быть физическое или умственное расстройство (не связанное с текущим употреблением алкоголя или запрещенных наркотиков), которое существенно ограничивает вашу способность участвовать в одном или нескольких основных видах деятельности, таких как:

- забота о себе,

- выполнение ручных задач,

- ходьба,

- видя,

- слух,

- говорящий,

- дыхание,

- обучение или

- рабочий.

Кроме того, вы должны предоставить подтверждение своей инвалидности, отправив один из следующих документов:

- письмо о награде от Администрации социального обеспечения, подтверждающее ваше право на получение социального страхования по инвалидности (SSDI) или дополнительного социального дохода (SSI)

- Письмо о награде от Пенсионного совета железной дороги, подтверждающее ваше право на получение пенсионного пособия по нетрудоспособности на железной дороге

- справка из Государственной комиссии по делам слепых о том, что вы официально признаны слепым

- письмо о награде от Почтовой службы США, подтверждающее, что вы имеете право на получение пенсии по инвалидности Почтовой службы США

- наградное письмо от Министерства по делам ветеранов США, подтверждающее, что вы имеете право на ветеранскую пенсию по инвалидности

Собственность

Как правило, все владельцы имущества должны иметь квалифицированную инвалидность, как описано выше, за исключением случаев, когда имущество принадлежит мужу и жене или братьям и сестрам. В этих случаях только один человек должен иметь инвалидность.

В этих случаях только один человек должен иметь инвалидность.

Если имущество находится в пожизненной собственности, пожизненный арендатор имеет право на владение и пользование имуществом в течение всей своей жизни и считается владельцем для целей налогообложения. Освобождение также может быть разрешено, если имущество находится в доверительном управлении и все доверительные собственники (бенефициары) соответствуют требованиям.

Муниципалитеты могут предоставлять освобождение квалифицированным лицам, которые являются арендаторами-акционерами кооперативной квартиры. Освобождение будет зачтено кооперативной квартирой в счет суммы налогов, причитающихся с арендатора-акционера.

Доход

Вы не можете получить освобождение, если ваш доход или совокупный доход всех владельцев превышает максимальный предел дохода, установленный населенным пунктом.

Если вы состоите в браке, доход вашего супруга должен быть включен в общую сумму, за исключением случаев, когда ваш супруг отсутствует по месту жительства из-за раздельного проживания или оставления. Доход бывшего супруга-нерезидента, который сохраняет долю собственности после развода, не включается. Если действует вариант скользящей шкалы, вы должны соответствовать этому ограничению дохода; свяжитесь со своим оценщиком, чтобы определить, каковы местные ограничения дохода.

Доход бывшего супруга-нерезидента, который сохраняет долю собственности после развода, не включается. Если действует вариант скользящей шкалы, вы должны соответствовать этому ограничению дохода; свяжитесь со своим оценщиком, чтобы определить, каковы местные ограничения дохода.

Ваш доход основан на последнем налоговом году, предшествующем подаче заявления, за исключением того, что если вы еще не подали декларацию о подоходном налоге за этот год на дату подачи вашего заявления, ваш доход будет основан на втором- до последнего налогового года, предшествующего подаче заявления.

Если какой-либо владелец или супруг(а) любого владельца подали налоговую декларацию по федеральному налогу или налогу штата Нью-Йорк за применимый налоговый год, вы должны приложить копию каждой декларации к заявлению.

Доход включает следующие :

- Пособия по социальному обеспечению

- заработная плата и заработок, включая чистый доход от самозанятости

- пенсионные пособия

- проценты

- дивиденды

- Доход от аренды (включая суммы, заявленные в качестве амортизации для целей налога на прибыль)

- прибыль от продажи или обмена основных средств (минус любой убыток от продажи или обмена основных средств, возникший в том же налоговом году)

Следующие не считаются доходом:

- денежные средства, полученные в рамках федеральной программы для приемных бабушек и дедушек

- возврат капитала

- подарков и наследства

Муниципалитеты могут разрешить заявителям вычитать из своего дохода все медицинские расходы и расходы на лекарства, отпускаемые по рецепту, которые не возмещаются или не оплачиваются за счет страховки.

Если владелец находится на стационарном лечении в медицинском учреждении с проживанием, при определении права на получение помощи учитывается только доход, превышающий сумму, уплаченную им, супругом или братом или сестрой учреждению за лечение. Доказательство выплаченной суммы должно быть представлено вместе с заявлением об освобождении.

Резиденция

Имущество должно быть законным местом жительства инвалида (лиц) и быть занято ими. Единственным исключением является отсутствие владельца во время получения медицинских услуг в качестве стационарного пациента лечебно-профилактического учреждения с проживанием. Медицинское учреждение с проживанием определяется как дом престарелых или другое учреждение, которое предоставляет жилье, питание и физический уход, включая, помимо прочего, запись медицинской информации, контроль за питанием и контролируемые гигиенические услуги.

Недвижимость должна использоваться исключительно для проживания. Если часть имущества используется для других целей, освобождение будет применяться только к той части, которая используется исключительно для жилых целей.

Дети школьного возраста

Если какой-либо ребенок, в том числе ребенок арендаторов или арендаторов, проживает на участке и посещает любую государственную школу, в большинстве случаев освобождение от школьных налогов не может быть предоставлено. Тем не менее, школьный округ может сделать исключение, если будут представлены убедительные доказательства того, что ребенок не был доставлен в резиденцию для посещения школы в пределах округа.

Подача заявления на освобождение

Чтобы получить освобождение, необходимо подать первоначальное заявление оценщику вашего муниципалитета по форме RP-459-c. Чтобы продолжать получать освобождение, форма RP-459-c-Rnw должна подаваться каждый год после этого. Доказательство инвалидности должно предоставляться каждый год, если ранее не было представлено доказательство того, что инвалидность является постоянной.

Крайний срок подачи заявок

Заявление, как правило, должно быть подано в местный офис оценщика не позднее соответствующей даты налогового статуса.