Содержание

Какие существуют льготы для многодетных семей?

Что такое многодетная семья?

Нет единого критерия, по которому получают статус многодетной семьи, регионы сами определяют, какие семьи

могут

считаться многодетными. Например, в Москве многодетная семья — это та, в которой

воспитывается 3 и более детей

до достижения младшим из них возраста 16 лет, если ребёнок не учится, и 18 лет,

если он получает очное

образование. Это могут быть как родные, так и приёмные дети. Не учитываются дети, отданные

в детские дома, и те,

чьих родителей лишили родительских прав.

Условия получения статуса многодетной семьи зависят от региона проживания. Например, в некоторых

субъектах при

обучении по очной форме в образовательной организации профессионального и высшего образования

семья считается

многодетной до конца срока обучения детей, но пока им не исполнится 23 года.

Ознакомиться подробнее со всеми критериями многодетности для вашего региона можно на официальном сайте

местных

органов власти или в МФЦ.

Какие льготы предоставляются многодетным семьям?

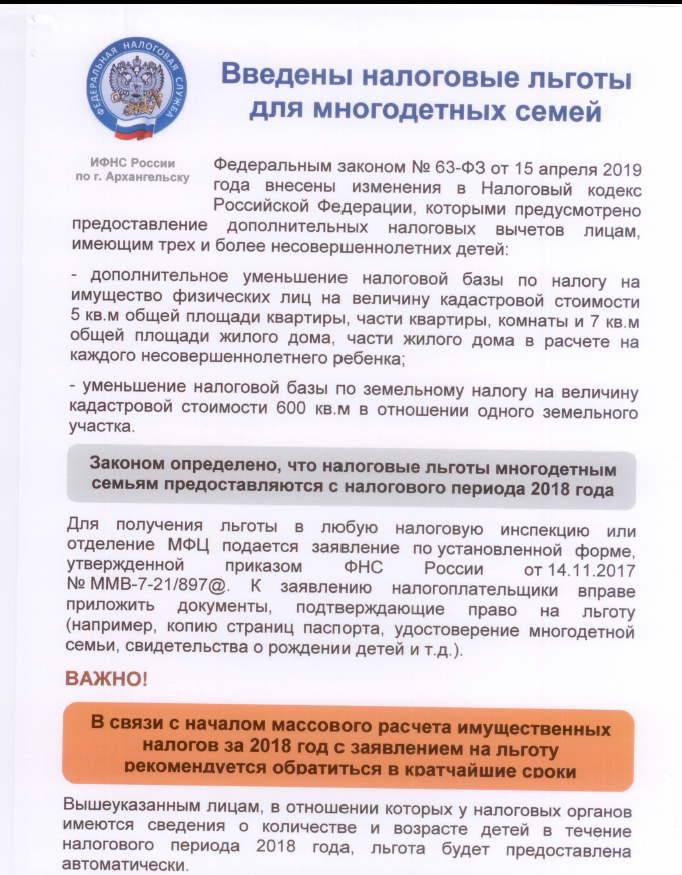

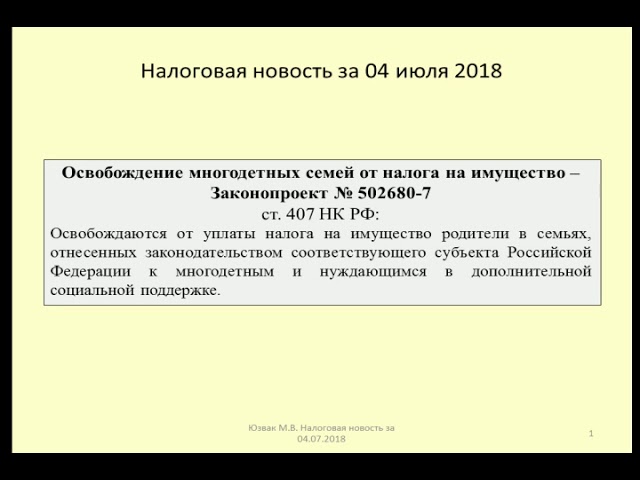

Налоговые льготы

Многодетные семьи имеют право получить стандартный налоговый вычет. При официальном трудоустройстве гражданин

платит НДФЛ по ставке 13%, а многодетные родители имеют право не уплачивать этот налог

частично или полностью.

Размер уплачиваемого НДФЛ уменьшается в зависимости от того, сколько у вас детей:

За первого и второго ребёнка НДФЛ сокращается на 1 400 ₽, за третьего

и далее — на 3 000 ₽. За детей-инвалидов

положена более высокая компенсация, её размер составляет от 6 000 ₽

до 12 000 ₽.

Пример: допустим, зарплата Максима, у которого 4 ребёнка, составляет

100 000 ₽ в месяц. Он

Он

ежемесячно уплачивает

НДФЛ в размере 13 000 ₽ (100 0000×13%). Соответственно, ему положен налоговый вычет

в размере: 1 400 + 1

400 +

3 000 + 3 000 = 8 800 ₽, по 1 400 ₽ за первых двух детей

и по 3 000 за третьего и четвёртого. Чтобы понять,

сколько необходимо заплатить, учитывая налоговую льготу, нужно размер вычета отнять из НДФЛ:

13 000 — 8 800

= 4

200 ₽. Таким образом, Максим как многодетный отец имеет право платить с зарплаты

не 13 000 ₽, а всего 4 200

₽ в

месяц.

Если суммарный годовой доход превысит 350 000 ₽, то вычет в этом году получить уже нельзя.

В нашем примере по

итогам 4-го месяца Максим получит налоговую льготу частично, а уже за 5-й месяц ему придётся заплатить

НДФЛ в

полном объёме.

Льготная «Семейная ипотека»

Эта программа ипотечного кредитования в рамках государственной финансовой поддержки семей при рождении

детей

доступна в том числе многодетным семьям, в которых есть дети, родившиеся с 1 января 2018

года по 31 декабря 2022

года (с 1 января 2019 года — для проживающих на территории Дальневосточного

федерального округа и приобретающих

жилые помещения на указанной территории). Также программой могут воспользоваться семьи, в том числе

многодетные,

в которых есть ребёнок, рожденный до 31 декабря 2022 года и которому установлена категория

«ребёнок-инвалид».

Получить ипотечный кредит может и мать, и отец. Ипотечный кредит должен соответствовать требованиям,

установленным в Постановлении Правительства РФ от 30.12.2017 N 1711. Банк ДОМ.РФ выдаёт

льготную «Семейную

ипотеку», подробнее ознакомиться с этой программой можно по ссылке.

Погашение ипотечного кредита на сумму до 450 000 ₽

Если у многодетных родителей третий или последующий ребёнок родился с 1 января 2019 года

по 31 декабря 2022 года

и мать или отец являются заёмщиками (поручителями) по ипотечному кредиту, то такой семье положена

государственная поддержка — адресная выплата до 450 000 ₽ на цели полного или

частичного погашения обязательств

по кредиту.

Кредитный договор должен быть заключён до 1 июля 2023 года на цели, установленные

в Постановлении Правительства

РФ от 07.09.2019 N 1170. Жильё необязательно оформлять на всех членов семьи. Право

собственности (доля в праве

общей собственности) на объект недвижимости должно принадлежать родителю — заёмщику (поручителю)

по ипотечному

кредиту, которому предоставляются меры государственной поддержки.

Если долг по ипотеке меньше, чем 450 000 ₽, например, 200 000 ₽, а

мерой государственной поддержки вы всё-таки намерены воспользоваться, то неизрасходованные

250 000 ₽ не

получится использовать на погашение следующего ипотечного кредита. Этой мерой господдержки можно

воспользоваться

только один раз.

Ипотечные каникулы на 6 месяцев

Получить ипотечные каникулы на полгода могут только те заёмщики, которые оказались в трудной

жизненной ситуации.

Например, ежемесячный доход снизился, а количество иждивенцев увеличилось. Однако в таком случае есть

ряд

условий:

среднемесячный доход за 2 месяца до подачи заявления снизился более чем на 30%

по сравнению с доходом

за год до подачи заявления на ипотечные каникулы

увеличилось количество иждивенцев, например, родился ребёнок

ежемесячный платёж по ипотеке в течение ближайших 6 месяцев на 40% превысит

среднемесячный доход за 2

месяца, предшествующих обращению за ипотечными каникулами

Такая отсрочка облегчит финансовое положение заёмщика, не испортит его кредитную историю

и не позволит приставам

забрать жильё. Платежи в период ипотечных каникул необходимо будет погасить только в конце срока

Платежи в период ипотечных каникул необходимо будет погасить только в конце срока

ипотеки.

Бесплатный участок земли

Семьи, где больше 2 детей, имеют право встать в очередь на получение бесплатного земельного

участка. Регионы

сами подбирают участки и решают, кому предоставить землю. В некоторых субъектах таким правом могут

воспользоваться только те граждане, которые стоят на учёте как нуждающиеся в жилых помещениях.

Регионы вместо

участков также предлагают денежную выплату или другие льготы.

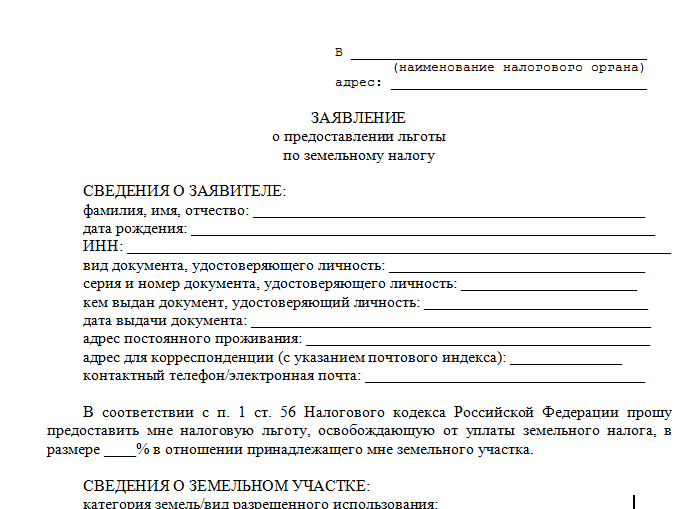

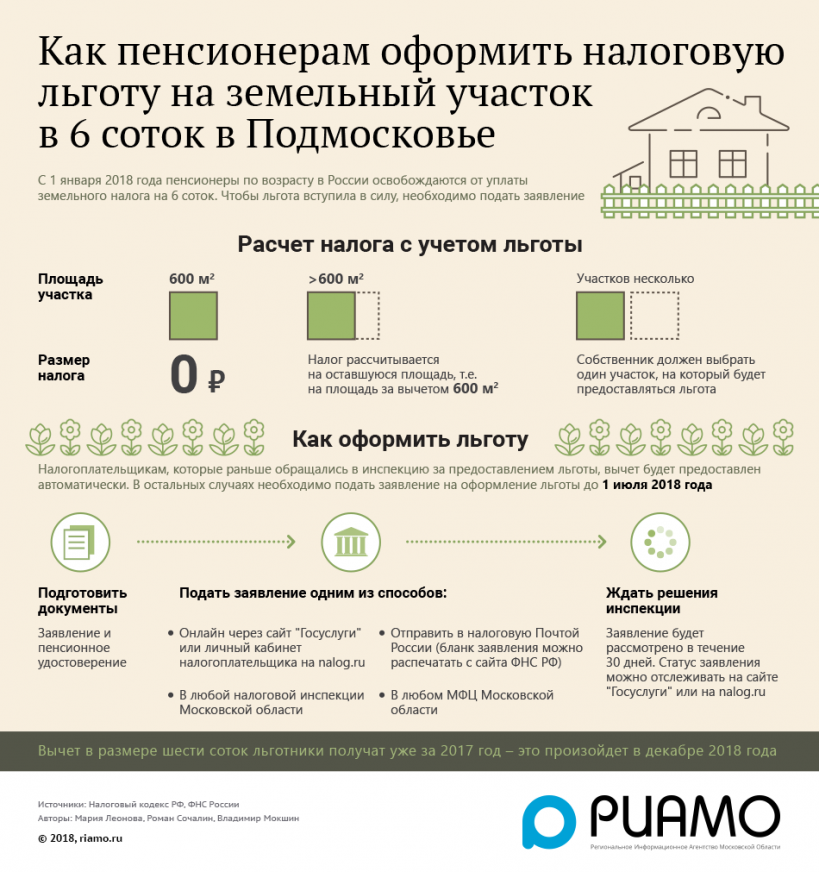

Земельные льготы

Если многодетная семья уже владеет земельным участком, то уплачиваемый за него налог можно уменьшить

на

кадастровую стоимость 6-ти соток. Например, если у семьи есть участок в 10 соток, то налог

уплачивается всего за

4 сотки. Если площадь земли менее 6-ти соток, то налог платить не придётся. Многодетная семья

Если площадь земли менее 6-ти соток, то налог платить не придётся. Многодетная семья

имеет право

получить такую льготу только с одного участка.

Коммунальные льготы

Многодетным семьям положена скидка в размере 30% на оплату коммунальных услуг, при этом

в отдельных регионах её

размер устанавливается ещё выше. Например, в Московской области компенсируется 50% оплаты коммунальных

услуг.

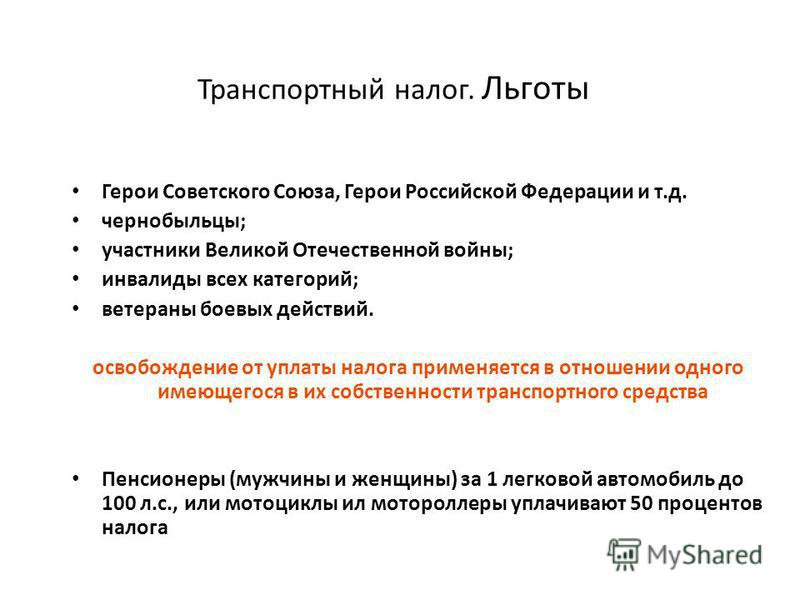

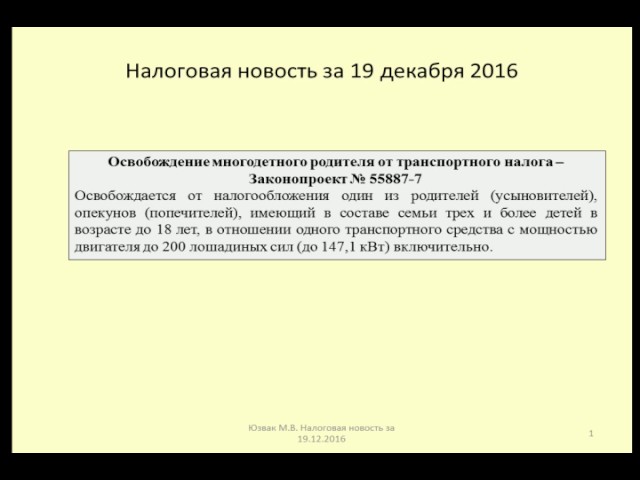

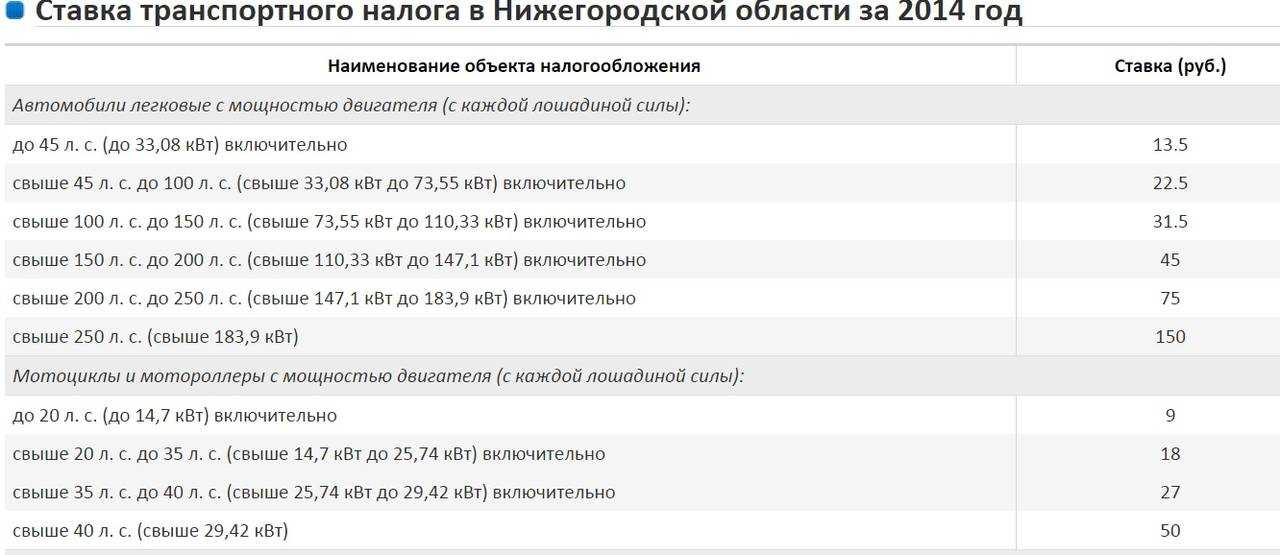

Транспортные льготы

Многодетные семьи, у которых есть автомобиль, имеют право не платить транспортный налог. Однако если

в семье 2 и

более машин, то от транспортного налога освобождается лишь 1 автомобиль. Стоит также учесть, что

в каждом

регионе есть лимит по числу лошадиных сил, например, в Москве он составляет

до 250 л. с. (до 183,9 кВт)

включительно. Освободить от налога можно не только автомобиль, но и мотоцикл, мотороллер,

Освободить от налога можно не только автомобиль, но и мотоцикл, мотороллер,

автобус и даже

трактор.

Школьникам из многодетных семей предоставляется бесплатный проезд на общественном транспорте. Для

этого на

ребёнка оформляется социальная карта или проездной, в зависимости от региона. Обратите внимание, что

частные

перевозчики не всегда предоставляют эту льготу на маршрутах, которые они обслуживают.

Иногда для многодетных семей авиакомпании и РЖД проводят акции, но официальных льгот на авиа

и ж/д билеты на

федеральном уровне нет. Чтобы узнать о скидках, следите за новостями на официальных сайтах

компаний или

обратитесь в контактный центр.

Льготы многодетным малоимущим семьям

Многодетная семья получает статус малоимущей, если её общий средний доход на человека в месяц

меньше

прожиточного минимума, который установлен в регионе проживания. Таким семьям положено ежемесячное денежное

Таким семьям положено ежемесячное денежное

пособие, а его размер также зависит от региона. Например, в Москве малоимущие многодетные семьи

с 3‑4 детьми

имеют право получать ежемесячную выплату на возмещение расходов из-за роста стоимости жизни

по 1 200 ₽ в месяц и

по 1 500 ₽ в месяц, если в семье 5 и более детей.

Дополнительные льготы

Бесплатные завтраки и обеды для учащихся общеобразовательных и профессиональных учебных

заведений

Бесплатные лекарства для детей до 6 лет по назначению врача

1 день в месяц — бесплатное посещение музеев или выставок

Как оформить статус многодетной семьи?

Для этого обратитесь в МФЦ и предоставьте следующие документы:

заполненную справку по форме № 9, её выдают бесплатно в МФЦ

паспорта родителей

свидетельство о браке при его наличии

свидетельства о рождении детей или их паспорта

Если дети были взяты под опеку или усыновлены, то понадобится соответствующий документ. Оформите

Оформите

удостоверение

многодетной семьи, с которым вы быстрее и проще получите государственные льготы.

Возможно ли получить льготный статус неполной семье?

Да, если в семье всех детей воспитывает один человек, то ему также положены льготы. На поддержку

от государства

могут рассчитывать и опекуны. При этом одинокий родитель получит второй налоговый вычет.

Льготы по транспортному налогу 2023: пенсионерам, инвалидам, ветеранам, многодетным

https://ria.ru/20210427/lgoty-1730215629.html

Льготы по транспортному налогу: кому положены и как получить в 2023 году

Льготы по транспортному налогу 2023: пенсионерам, инвалидам, ветеранам, многодетным

Льготы по транспортному налогу: кому положены и как получить в 2023 году

В России право на льготы по транспортному налогу имеют различные категории граждан: пенсионеры, ветераны, многодетные, инвалиды и другие. Какие правила… РИА Новости, 26.12.2022

Какие правила… РИА Новости, 26.12.2022

2021-04-27T20:33

2021-04-27T20:33

2022-12-26T13:20

экономика

общество

образование — общество

федеральная налоговая служба (фнс россии)

авто

налоги — вопрос-ответ — полезное

налоги

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e6/01/1c/1770065922_0:0:3335:1876_1920x0_80_0_0_1026b5663619b00530fa5416bfa5ba78.jpg

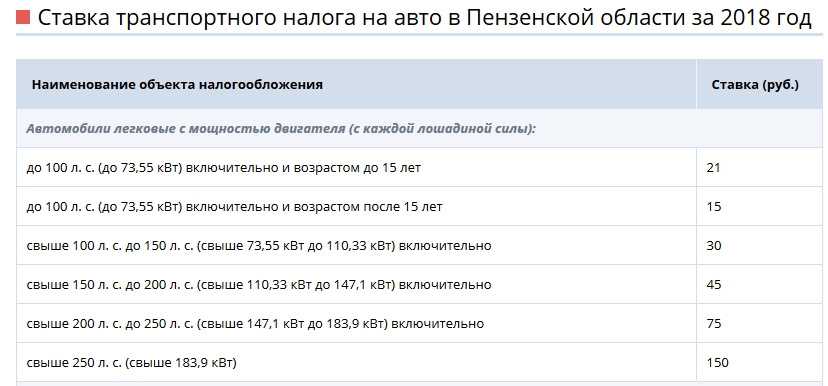

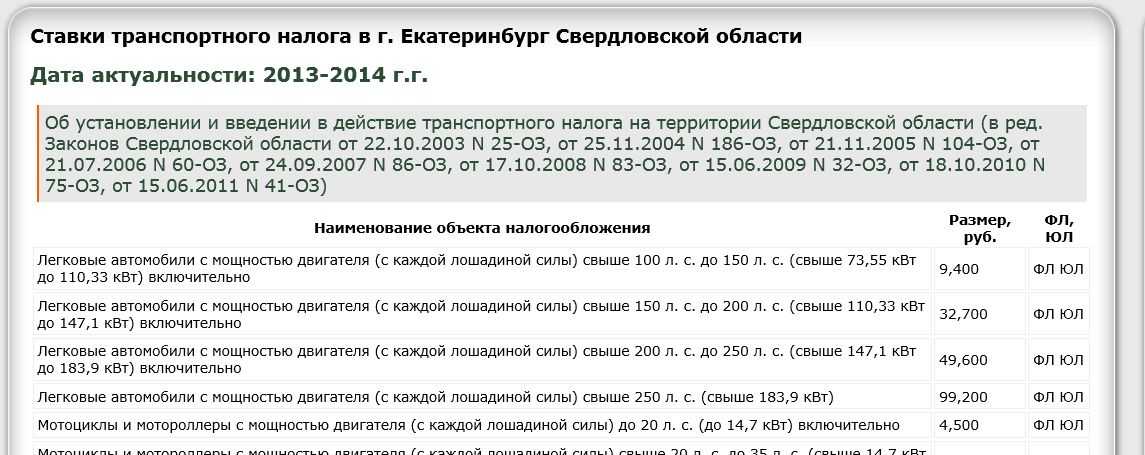

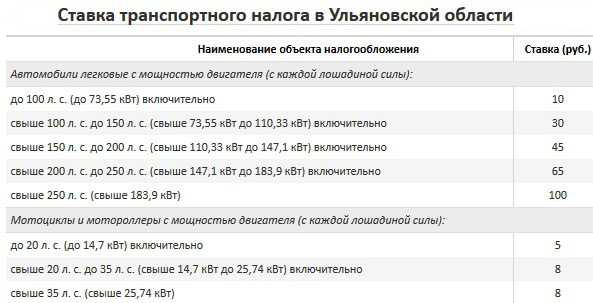

МОСКВА, 24 дек – РИА Новости. В России право на льготы по транспортному налогу имеют различные категории граждан: пенсионеры, ветераны, многодетные, инвалиды и другие. Какие правила предоставления таких налоговых льгот существуют в стране сегодня и будут действовать в 2023 году, как написать заявление — в материале РИА Новости.Льготы по транспортному налогуПо закону транспортный налог полагается платить не только на автомобили, мотоциклы, мотороллеры или автобусы, но и самолеты, вертолеты, теплоходы, яхты, парусные суда и прочие транспортные средства, зарегистрированные в установленном порядке. В свою очередь, льготы по транспортному налогу — это закрепленная в законодательстве возможность для определенных категорий граждан не платить налог за транспортное средство. Как гласит Налоговый кодекс, таким транспортным налогом облагаются как физические, так и юридические лица, на которые зарегистрирован автомобиль. Общая информация о данном виде налога, а также основные моменты, касающиеся соответствующих льгот, прописаны в главе 28 документа.Налог на транспорт платят в региональную казну, поэтому в различных субъектах России действуют разные налоговые ставки и льготы для различных категорий населения и предприятий. Они варьируются от снижения ставки до полного освобождения от уплаты налога.Кому положеныНа определенные послабления в вопросах уплаты транспортного налога могут рассчитывать как физические, так и юридические лица. Все нюансы прописаны в соответствующих региональных документах. Подробнее о том, какие транспортные льготы действуют в каждом конкретном субъекте России, можно узнать на сайте ФНС.

В свою очередь, льготы по транспортному налогу — это закрепленная в законодательстве возможность для определенных категорий граждан не платить налог за транспортное средство. Как гласит Налоговый кодекс, таким транспортным налогом облагаются как физические, так и юридические лица, на которые зарегистрирован автомобиль. Общая информация о данном виде налога, а также основные моменты, касающиеся соответствующих льгот, прописаны в главе 28 документа.Налог на транспорт платят в региональную казну, поэтому в различных субъектах России действуют разные налоговые ставки и льготы для различных категорий населения и предприятий. Они варьируются от снижения ставки до полного освобождения от уплаты налога.Кому положеныНа определенные послабления в вопросах уплаты транспортного налога могут рассчитывать как физические, так и юридические лица. Все нюансы прописаны в соответствующих региональных документах. Подробнее о том, какие транспортные льготы действуют в каждом конкретном субъекте России, можно узнать на сайте ФНС. «При помощи этого удобного сервиса, который называется “Справочная информация о ставках и льготах по имущественным налогам”, любой гражданин может достаточно быстро узнать, какие ставки по транспортному налогу действуют в его регионе и имеется ли у него право на налоговую льготу», — говорит юрист Европейской Юридической Службы Анастасия Белоглазова.»Например, в Москве освобождаются от уплаты транспортного налога на одно ТС следующие категории граждан:Вот основные категории граждан, которые чаще других упоминаются в перечне обладателей льгот по транспортному налогу: инвалиды, многодетные, пенсионеры, ветераны.ИнвалидыКаждый регион сам принимает решение, какие преференции необходимо предоставить людям с ограниченными возможностями здоровья. Однако в Налоговом кодексе прописано, что автомобиль, специально оборудованный для инвалида или купленный для него через органы соцзащиты, транспортным налогом не облагается. Мощность его двигателя при этом не должна превышать 100 л.с.Большую роль в данном вопросе может играть и группа инвалидности.

«При помощи этого удобного сервиса, который называется “Справочная информация о ставках и льготах по имущественным налогам”, любой гражданин может достаточно быстро узнать, какие ставки по транспортному налогу действуют в его регионе и имеется ли у него право на налоговую льготу», — говорит юрист Европейской Юридической Службы Анастасия Белоглазова.»Например, в Москве освобождаются от уплаты транспортного налога на одно ТС следующие категории граждан:Вот основные категории граждан, которые чаще других упоминаются в перечне обладателей льгот по транспортному налогу: инвалиды, многодетные, пенсионеры, ветераны.ИнвалидыКаждый регион сам принимает решение, какие преференции необходимо предоставить людям с ограниченными возможностями здоровья. Однако в Налоговом кодексе прописано, что автомобиль, специально оборудованный для инвалида или купленный для него через органы соцзащиты, транспортным налогом не облагается. Мощность его двигателя при этом не должна превышать 100 л.с.Большую роль в данном вопросе может играть и группа инвалидности. Так, в Москве, Санкт-Петербурге, Краснодарском крае, Челябинской, Воронежской, Иркутской, Волгоградской, Ростовской областях и большинстве других регионов инвалиды 1 и 2 группы полностью освобождены от уплаты транспортного налога. При этом есть ограничения по мощности двигателя автомобиля. Например, если в законе написано, что его мощность не должна превышать 100 л.с., а у инвалида автомобиль с мощностью 150 л.с., то ему придется платить налог. В каждом регионе этот порог устанавливается индивидуально. Если у гражданина есть две машины, то освобождается от обложения только одна из них.Что касается инвалидов 3 группы, то транспортная льгота на них распространяется далеко не всегда. Ее также устанавливают региональные власти.Помимо этого от уплаты транспортного налога могут быть освобождены родители и опекуны детей-инвалидов.ПенсионерыВ отношении пенсионеров, которые не являются ветеранами или Героями СССР и РФ, в каждом регионе также действуют свои правила предоставления льгот по транспортному налогу.

Так, в Москве, Санкт-Петербурге, Краснодарском крае, Челябинской, Воронежской, Иркутской, Волгоградской, Ростовской областях и большинстве других регионов инвалиды 1 и 2 группы полностью освобождены от уплаты транспортного налога. При этом есть ограничения по мощности двигателя автомобиля. Например, если в законе написано, что его мощность не должна превышать 100 л.с., а у инвалида автомобиль с мощностью 150 л.с., то ему придется платить налог. В каждом регионе этот порог устанавливается индивидуально. Если у гражданина есть две машины, то освобождается от обложения только одна из них.Что касается инвалидов 3 группы, то транспортная льгота на них распространяется далеко не всегда. Ее также устанавливают региональные власти.Помимо этого от уплаты транспортного налога могут быть освобождены родители и опекуны детей-инвалидов.ПенсионерыВ отношении пенсионеров, которые не являются ветеранами или Героями СССР и РФ, в каждом регионе также действуют свои правила предоставления льгот по транспортному налогу. Как правило, полного освобождения от уплаты нет, но возможны послабления, например, значительное снижение суммы такого налога.»Например, в Санкт-Петербурге все пенсионеры не платят налог на транспорт за одну машину мощностью до 150 л. с., если ее произвели на территории России или ЕАЭС, — рассказал РИА Новости юрист Александр Иванов. — А в Республике Карелия пенсионеры платят за автомобиль с мощностью двигателя до 100 лошадиных сил на 50% меньше. В некоторых субъектах люди пенсионного возраста платят налог по сниженной ставке».ВетераныНалоговый кодекс не предполагает льгот по транспортному налогу для ветеранов, однако в статье 356 оговаривается, что субъекты Федерации могут сами их устанавливать. Так, в столице Герои Советского Союза и России, полные кавалеры ордена Славы, ветераны Великой Отечественной войны и боевых действий освобождаются от уплаты налога на транспорт, но только за один автомобиль. Таким же правом обладают ветераны в Новосибирской, Ленинградской, Воронежской, Саратовской, Ростовской, Волгоградской областях, а также Краснодарском и Ставропольском краях.

Как правило, полного освобождения от уплаты нет, но возможны послабления, например, значительное снижение суммы такого налога.»Например, в Санкт-Петербурге все пенсионеры не платят налог на транспорт за одну машину мощностью до 150 л. с., если ее произвели на территории России или ЕАЭС, — рассказал РИА Новости юрист Александр Иванов. — А в Республике Карелия пенсионеры платят за автомобиль с мощностью двигателя до 100 лошадиных сил на 50% меньше. В некоторых субъектах люди пенсионного возраста платят налог по сниженной ставке».ВетераныНалоговый кодекс не предполагает льгот по транспортному налогу для ветеранов, однако в статье 356 оговаривается, что субъекты Федерации могут сами их устанавливать. Так, в столице Герои Советского Союза и России, полные кавалеры ордена Славы, ветераны Великой Отечественной войны и боевых действий освобождаются от уплаты налога на транспорт, но только за один автомобиль. Таким же правом обладают ветераны в Новосибирской, Ленинградской, Воронежской, Саратовской, Ростовской, Волгоградской областях, а также Краснодарском и Ставропольском краях. При этом допустимая мощность автомобиля может различаться в зависимости от региона.Ветераны труда также не везде имеют льготы. Например, в Москве для этой категории граждан ее нет, а вот жители Московской области могут рассчитывать на скидку в 50 процентов (при этом есть ограничения по мощности авто).Волгоградская, Ростовская и Воронежская области разрешают не платить налог Героям Социалистического Труда. Краснодарский край дает льготу Героям Соцтруда, полным кавалерам ордена Трудовой Славы, Героям труда Кубани.Многодетные семьиВ российском законодательстве нет единого понятия, какая семья считается многодетной — это решает каждый регион самостоятельно. Чаще всего в такую категорию попадают семьи как минимум с тремя несовершеннолетними детьми.Для них льготы по транспортному налогу предусмотрены в:Сумма предоставляемой при этом льготы может составлять как 100 % от суммы налога (то есть семья полностью освобождается от его уплаты), так и меньше. Например, многодетным семьям Нижнего Новгорода разрешено вовсе не платить данный налог, а в Красноярске размер льготы составляет 90%.

При этом допустимая мощность автомобиля может различаться в зависимости от региона.Ветераны труда также не везде имеют льготы. Например, в Москве для этой категории граждан ее нет, а вот жители Московской области могут рассчитывать на скидку в 50 процентов (при этом есть ограничения по мощности авто).Волгоградская, Ростовская и Воронежская области разрешают не платить налог Героям Социалистического Труда. Краснодарский край дает льготу Героям Соцтруда, полным кавалерам ордена Трудовой Славы, Героям труда Кубани.Многодетные семьиВ российском законодательстве нет единого понятия, какая семья считается многодетной — это решает каждый регион самостоятельно. Чаще всего в такую категорию попадают семьи как минимум с тремя несовершеннолетними детьми.Для них льготы по транспортному налогу предусмотрены в:Сумма предоставляемой при этом льготы может составлять как 100 % от суммы налога (то есть семья полностью освобождается от его уплаты), так и меньше. Например, многодетным семьям Нижнего Новгорода разрешено вовсе не платить данный налог, а в Красноярске размер льготы составляет 90%. Как правило, данная льгота распространяется лишь на одно транспортное средство, при этом действуют и ограничения по предельной мощности автомобиля.Юридические лица и ИПЛьготы по транспортному налогу могут быть положены не только физическим, но и юридическим лицам, а также индивидуальным предпринимателям.Согласно п. 2 ст. 358 Налогового кодекса России от уплаты транспортного налога освобождаются:Помимо этого в отдельных регионах страны от транспортного налога также могут освободить организации, которые обслуживают школы и детские сады, осуществляют перевозку инвалидов на некоммерческой основе, а также пассажиров на общественным транспорте (но не на такси).Как получитьПорядок получения льгот по транспортному налогу можно найти в тексте статьи 361.1 Налогового кодекса РФ. Данную информацию также можно уточнить в местной налоговой инспекции.“Для того, чтобы узнать о существовании льгот в каждом субъекте России, можно обратиться в местное отдел ФНС за предоставлением соответствующей информации, изучить региональное налоговое законодательство или посетить региональные сайты правительства или налоговой службы”, — говорит Оксана Васильева.

Как правило, данная льгота распространяется лишь на одно транспортное средство, при этом действуют и ограничения по предельной мощности автомобиля.Юридические лица и ИПЛьготы по транспортному налогу могут быть положены не только физическим, но и юридическим лицам, а также индивидуальным предпринимателям.Согласно п. 2 ст. 358 Налогового кодекса России от уплаты транспортного налога освобождаются:Помимо этого в отдельных регионах страны от транспортного налога также могут освободить организации, которые обслуживают школы и детские сады, осуществляют перевозку инвалидов на некоммерческой основе, а также пассажиров на общественным транспорте (но не на такси).Как получитьПорядок получения льгот по транспортному налогу можно найти в тексте статьи 361.1 Налогового кодекса РФ. Данную информацию также можно уточнить в местной налоговой инспекции.“Для того, чтобы узнать о существовании льгот в каждом субъекте России, можно обратиться в местное отдел ФНС за предоставлением соответствующей информации, изучить региональное налоговое законодательство или посетить региональные сайты правительства или налоговой службы”, — говорит Оксана Васильева. Куда обращатьсяГраждане и организации, которые претендуют на получение льготы по транспортному налогу, могут обратиться за ней лично, в выбранный для этого налоговый орган или через местный МФЦ, а также оформить ее через «Личный кабинет налогоплательщика».ЗаявлениеОсновной документ, который необходимо предоставить для получения льготы по транспортному налогу — это соответствующее заявление. Его образец можно найти на сайте Федеральной налоговой службы.Необходимые документыВместе с заявлением на получение льготы гражданин может предоставить:Если заявитель не предоставил подтверждающие право на льготу документы, сотрудники налоговой службы имеют право самостоятельно запросить нужные сведения у соответствующих органов.И еще один важный момент, прописанный в действующем Налоговом кодексе. Если человек, имеющий право на получение льготы, не направил заявление в налоговый орган, но и не сообщил об отказе от ее применения, то данная льгота “предоставляется на основании сведений, полученных налоговым органом в соответствии с настоящим Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу”.

Куда обращатьсяГраждане и организации, которые претендуют на получение льготы по транспортному налогу, могут обратиться за ней лично, в выбранный для этого налоговый орган или через местный МФЦ, а также оформить ее через «Личный кабинет налогоплательщика».ЗаявлениеОсновной документ, который необходимо предоставить для получения льготы по транспортному налогу — это соответствующее заявление. Его образец можно найти на сайте Федеральной налоговой службы.Необходимые документыВместе с заявлением на получение льготы гражданин может предоставить:Если заявитель не предоставил подтверждающие право на льготу документы, сотрудники налоговой службы имеют право самостоятельно запросить нужные сведения у соответствующих органов.И еще один важный момент, прописанный в действующем Налоговом кодексе. Если человек, имеющий право на получение льготы, не направил заявление в налоговый орган, но и не сообщил об отказе от ее применения, то данная льгота “предоставляется на основании сведений, полученных налоговым органом в соответствии с настоящим Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу”. СрокиКак гласит статья 361.1. Налогового кодекса РФ, на рассмотрение заявления налоговым органам отводится 30 дней. По окончании данного срока заявитель должен получить ответ.Однако в том случае, если представителям налоговой службы пришлось делать дополнительные запросы для получения нужных сведений, срок рассмотрения заявления может быть продлен. Правда, не более чем на 30 дней, и о данном решении необходимо уведомить налогоплательщика.Кто еще освобожден от уплаты транспортного налогаСогласно п. 2 ст. 358 НК РФ далеко не все виды транспорта являются объектами налогообложения. Например, транспортный налог при определенных условиях не нужно платить за тракторы, молоковозы, комбайны, машины для внесения удобрений и т.д.Помимо этого гражданин может быть освобожден от транспортного налога в результате происшествия. Например, если зарегистрированный на него автомобиль сгорел или был угнан. В этом случае автовладелец должен передать данную информацию в налоговую службу.Как уменьшить транспортный налогЕсли сумма транспортного налога кажется гражданину слишком серьезной нагрузкой на бюджет, но на получение льготы он претендовать не может, можно попробовать иные способы уменьшить размер данных платежей.

СрокиКак гласит статья 361.1. Налогового кодекса РФ, на рассмотрение заявления налоговым органам отводится 30 дней. По окончании данного срока заявитель должен получить ответ.Однако в том случае, если представителям налоговой службы пришлось делать дополнительные запросы для получения нужных сведений, срок рассмотрения заявления может быть продлен. Правда, не более чем на 30 дней, и о данном решении необходимо уведомить налогоплательщика.Кто еще освобожден от уплаты транспортного налогаСогласно п. 2 ст. 358 НК РФ далеко не все виды транспорта являются объектами налогообложения. Например, транспортный налог при определенных условиях не нужно платить за тракторы, молоковозы, комбайны, машины для внесения удобрений и т.д.Помимо этого гражданин может быть освобожден от транспортного налога в результате происшествия. Например, если зарегистрированный на него автомобиль сгорел или был угнан. В этом случае автовладелец должен передать данную информацию в налоговую службу.Как уменьшить транспортный налогЕсли сумма транспортного налога кажется гражданину слишком серьезной нагрузкой на бюджет, но на получение льготы он претендовать не может, можно попробовать иные способы уменьшить размер данных платежей. Например, сменить автомобиль на менее мощное транспортное средство, ведь количество лошадиных сил под капотом напрямую влияет на сумму транспортного налога. Также теоретически можно снизить мощность двигателя уже существующего автомобиля, однако на практике сделать это по закону весьма проблематичноВ отдельных регионах желаемую льготы можно получить, если сменить бензиновый автомобиль на машину, которая будет работать на электричестве.Что будет, если не платить транспортный налогОплатить транспортный налог всем автовладельцам полагается в срок до 1 декабря. Если пропустить указанную дату или оплатить налог не полностью, то сумма начисленного налога автоматически переходит в статус задолженности и, соответственно, за каждый день просрочки будет увеличиваться на размер начисленной пени.“Если не уплатить транспортный налог вовремя, то будут начислены штрафы и пени, — говорит Оксана Васильева. — Также ФНС может обратиться в суд с заявлением и инициировать исполнительное производство в отношении должника.

Например, сменить автомобиль на менее мощное транспортное средство, ведь количество лошадиных сил под капотом напрямую влияет на сумму транспортного налога. Также теоретически можно снизить мощность двигателя уже существующего автомобиля, однако на практике сделать это по закону весьма проблематичноВ отдельных регионах желаемую льготы можно получить, если сменить бензиновый автомобиль на машину, которая будет работать на электричестве.Что будет, если не платить транспортный налогОплатить транспортный налог всем автовладельцам полагается в срок до 1 декабря. Если пропустить указанную дату или оплатить налог не полностью, то сумма начисленного налога автоматически переходит в статус задолженности и, соответственно, за каждый день просрочки будет увеличиваться на размер начисленной пени.“Если не уплатить транспортный налог вовремя, то будут начислены штрафы и пени, — говорит Оксана Васильева. — Также ФНС может обратиться в суд с заявлением и инициировать исполнительное производство в отношении должника. Срок давности составляет 3 года, то есть налоговая служба может привлечь к ответственности в течение 3 лет с момента неуплаты транспортного налога”.Код налоговой льготы по транспортному налогуСогласно Приложению №2 к приказу ФНС России от 25 июля 2019 года:ЗаконодательствоОбщая информация о транспортном налоге и связанных с ним льготах содержится в Налоговом кодексе РФ. Однако конкретные меры поддержки по каждому отдельному субъекту прописаны в региональных законах.

Срок давности составляет 3 года, то есть налоговая служба может привлечь к ответственности в течение 3 лет с момента неуплаты транспортного налога”.Код налоговой льготы по транспортному налогуСогласно Приложению №2 к приказу ФНС России от 25 июля 2019 года:ЗаконодательствоОбщая информация о транспортном налоге и связанных с ним льготах содержится в Налоговом кодексе РФ. Однако конкретные меры поддержки по каждому отдельному субъекту прописаны в региональных законах.

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og. xn--p1ai/

xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/07e6/01/1c/1770065922_349:0:3080:2048_1920x0_80_0_0_599076a749658b455ccfa249a46b17d8.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, общество, образование — общество, федеральная налоговая служба (фнс россии), авто, налоги — вопрос-ответ — полезное, налоги, россия

Экономика, Общество, Образование — Общество, Федеральная налоговая служба (ФНС России), Авто, Налоги — Вопрос-ответ — Полезное, Налоги, Россия

Оглавление

- Льготы по транспортному налогу

- Кому положены

- Инвалиды

- Пенсионеры

- Ветераны

- Многодетные семьи

- Юридические лица и ИП

- Как получить

- Куда обращаться

- Заявление

- Необходимые документы

- Сроки

- Кто еще освобожден от уплаты транспортного налога

- Как уменьшить транспортный налог

- Что будет, если не платить транспортный налог

- Код налоговой льготы по транспортному налогу

- Законодательство

МОСКВА, 24 дек – РИА Новости. В России право на льготы по транспортному налогу имеют различные категории граждан: пенсионеры, ветераны, многодетные, инвалиды и другие. Какие правила предоставления таких налоговых льгот существуют в стране сегодня и будут действовать в 2023 году, как написать заявление — в материале РИА Новости.

В России право на льготы по транспортному налогу имеют различные категории граждан: пенсионеры, ветераны, многодетные, инвалиды и другие. Какие правила предоставления таких налоговых льгот существуют в стране сегодня и будут действовать в 2023 году, как написать заявление — в материале РИА Новости.

Льготы по транспортному налогу

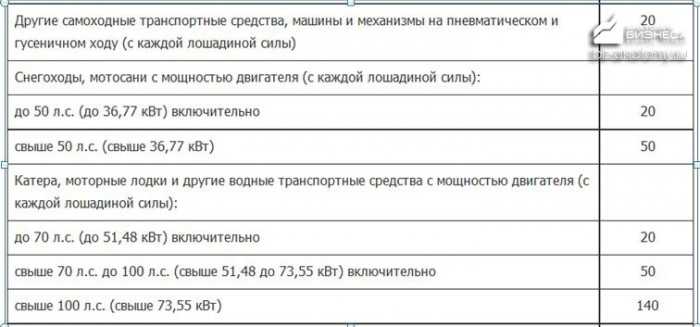

По закону транспортный налог полагается платить не только на автомобили, мотоциклы, мотороллеры или автобусы, но и самолеты, вертолеты, теплоходы, яхты, парусные суда и прочие транспортные средства, зарегистрированные в установленном порядке.

В свою очередь, льготы по транспортному налогу — это закрепленная в законодательстве возможность для определенных категорий граждан не платить налог за транспортное средство. Как гласит Налоговый кодекс, таким транспортным налогом облагаются как физические, так и юридические лица, на которые зарегистрирован автомобиль. Общая информация о данном виде налога, а также основные моменты, касающиеся соответствующих льгот, прописаны в главе 28 документа.

Налог на транспорт платят в региональную казну, поэтому в различных субъектах России действуют разные налоговые ставки и льготы для различных категорий населения и предприятий. Они варьируются от снижения ставки до полного освобождения от уплаты налога.

Паспорт гражданина Российской Федерации

Кому положены

На определенные послабления в вопросах уплаты транспортного налога могут рассчитывать как физические, так и юридические лица. Все нюансы прописаны в соответствующих региональных документах. Подробнее о том, какие транспортные льготы действуют в каждом конкретном субъекте России, можно узнать на сайте ФНС.

«При помощи этого удобного сервиса, который называется “Справочная информация о ставках и льготах по имущественным налогам”, любой гражданин может достаточно быстро узнать, какие ставки по транспортному налогу действуют в его регионе и имеется ли у него право на налоговую льготу», — говорит юрист Европейской Юридической Службы Анастасия Белоглазова.

«Например, в Москве освобождаются от уплаты транспортного налога на одно ТС следующие категории граждан:

-

—

Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней;

-

—

ветераны Великой Отечественной войны, инвалиды Великой Отечественной войны;

-

—

ветераны боевых действий, инвалиды боевых действий;

-

—

инвалиды I и II групп;

-

—

бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны;

-

—

один из родителей (усыновителей), опекун, попечитель ребенка-инвалида;

-

—

лица, имеющие автомобили легковые с мощностью двигателя до 70 л. с. (до 51,49 кВт) включительно;

-

—

один из родителей (усыновителей) в многодетной семье;

-

—

лица, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча или радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне;

-

—

физические лица, принимавшие участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

-

—

физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику», — перечисляет к.

ю.н., доцент Департамента правового регулирования экономической деятельности Финансового университета при Правительстве Российской Федерации Оксана Васильева.

ю.н., доцент Департамента правового регулирования экономической деятельности Финансового университета при Правительстве Российской Федерации Оксана Васильева.

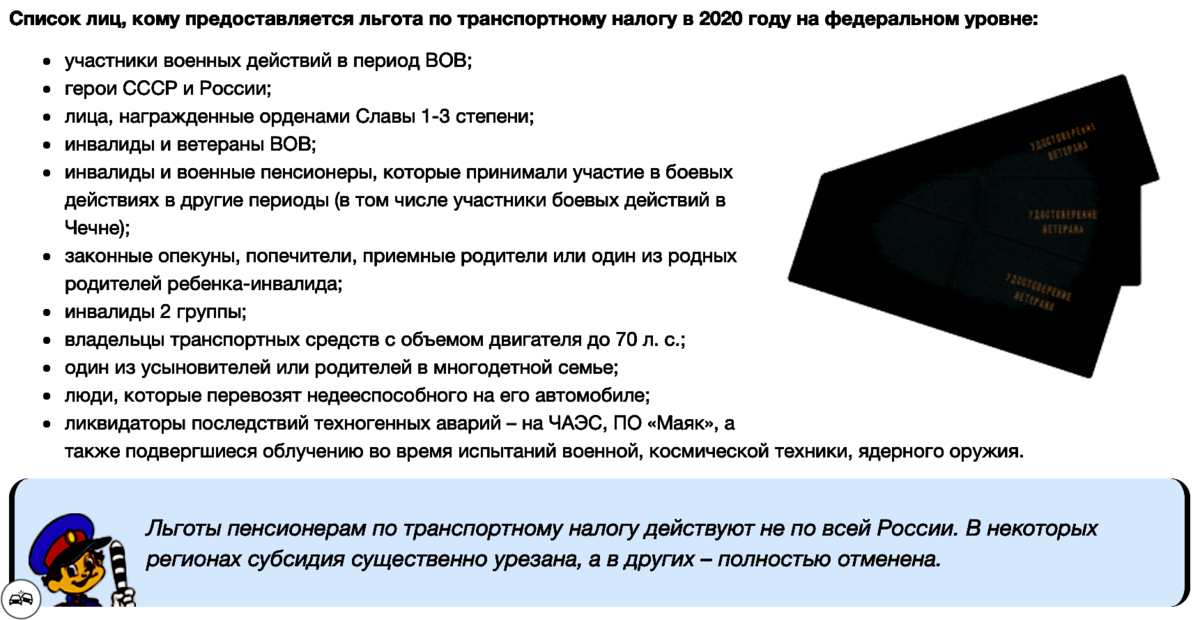

Вот основные категории граждан, которые чаще других упоминаются в перечне обладателей льгот по транспортному налогу: инвалиды, многодетные, пенсионеры, ветераны.

Инвалиды

Каждый регион сам принимает решение, какие преференции необходимо предоставить людям с ограниченными возможностями здоровья. Однако в Налоговом кодексе прописано, что автомобиль, специально оборудованный для инвалида или купленный для него через органы соцзащиты, транспортным налогом не облагается. Мощность его двигателя при этом не должна превышать 100 л.с.

Большую роль в данном вопросе может играть и группа инвалидности. Так, в Москве, Санкт-Петербурге, Краснодарском крае, Челябинской, Воронежской, Иркутской, Волгоградской, Ростовской областях и большинстве других регионов инвалиды 1 и 2 группы полностью освобождены от уплаты транспортного налога. При этом есть ограничения по мощности двигателя автомобиля. Например, если в законе написано, что его мощность не должна превышать 100 л.с., а у инвалида автомобиль с мощностью 150 л.с., то ему придется платить налог. В каждом регионе этот порог устанавливается индивидуально. Если у гражданина есть две машины, то освобождается от обложения только одна из них.

При этом есть ограничения по мощности двигателя автомобиля. Например, если в законе написано, что его мощность не должна превышать 100 л.с., а у инвалида автомобиль с мощностью 150 л.с., то ему придется платить налог. В каждом регионе этот порог устанавливается индивидуально. Если у гражданина есть две машины, то освобождается от обложения только одна из них.

Опознавательный знак «Инвалид» под стеклом автомобиля в Москве

Что касается инвалидов 3 группы, то транспортная льгота на них распространяется далеко не всегда. Ее также устанавливают региональные власти.

Помимо этого от уплаты транспортного налога могут быть освобождены родители и опекуны детей-инвалидов.

Пенсионеры

В отношении пенсионеров, которые не являются ветеранами или Героями СССР и РФ, в каждом регионе также действуют свои правила предоставления льгот по транспортному налогу. Как правило, полного освобождения от уплаты нет, но возможны послабления, например, значительное снижение суммы такого налога.

«Например, в Санкт-Петербурге все пенсионеры не платят налог на транспорт за одну машину мощностью до 150 л. с., если ее произвели на территории России или ЕАЭС, — рассказал РИА Новости юрист Александр Иванов. — А в Республике Карелия пенсионеры платят за автомобиль с мощностью двигателя до 100 лошадиных сил на 50% меньше. В некоторых субъектах люди пенсионного возраста платят налог по сниженной ставке».

Ветераны

Налоговый кодекс не предполагает льгот по транспортному налогу для ветеранов, однако в статье 356 оговаривается, что субъекты Федерации могут сами их устанавливать. Так, в столице Герои Советского Союза и России, полные кавалеры ордена Славы, ветераны Великой Отечественной войны и боевых действий освобождаются от уплаты налога на транспорт, но только за один автомобиль. Таким же правом обладают ветераны в Новосибирской, Ленинградской, Воронежской, Саратовской, Ростовской, Волгоградской областях, а также Краснодарском и Ставропольском краях. При этом допустимая мощность автомобиля может различаться в зависимости от региона.

При этом допустимая мощность автомобиля может различаться в зависимости от региона.

Ветераны труда также не везде имеют льготы. Например, в Москве для этой категории граждан ее нет, а вот жители Московской области могут рассчитывать на скидку в 50 процентов (при этом есть ограничения по мощности авто).

Волгоградская, Ростовская и Воронежская области разрешают не платить налог Героям Социалистического Труда. Краснодарский край дает льготу Героям Соцтруда, полным кавалерам ордена Трудовой Славы, Героям труда Кубани.

Многодетные семьи

В российском законодательстве нет единого понятия, какая семья считается многодетной — это решает каждый регион самостоятельно. Чаще всего в такую категорию попадают семьи как минимум с тремя несовершеннолетними детьми.

Для них льготы по транспортному налогу предусмотрены в:

-

—

Москве;

-

—

Санкт-Петербурге;

-

—

Воронеже;

-

—

Волгограде;

-

—

Перми;

-

—

Ростове-на-Дону;

-

—

Новосибирске и других российских регионах.

Сумма предоставляемой при этом льготы может составлять как 100 % от суммы налога (то есть семья полностью освобождается от его уплаты), так и меньше. Например, многодетным семьям Нижнего Новгорода разрешено вовсе не платить данный налог, а в Красноярске размер льготы составляет 90%.

Как правило, данная льгота распространяется лишь на одно транспортное средство, при этом действуют и ограничения по предельной мощности автомобиля.

Юридические лица и ИП

Льготы по транспортному налогу могут быть положены не только физическим, но и юридическим лицам, а также индивидуальным предпринимателям.

Согласно п. 2 ст. 358 Налогового кодекса России от уплаты транспортного налога освобождаются:

-

—

промысловые морские и речные суда;

-

—

пассажирские и грузовые морские, речные и воздушные суда в собственности организаций и ИП, которые осуществляют пассажирские и грузовые перевозки;

-

—

тракторы, самоходные комбайны, молоковозы, скотовозы и другие машины, используемые для производства сельхозпродукции.

Помимо этого в отдельных регионах страны от транспортного налога также могут освободить организации, которые обслуживают школы и детские сады, осуществляют перевозку инвалидов на некоммерческой основе, а также пассажиров на общественным транспорте (но не на такси).

Как получить

Порядок получения льгот по транспортному налогу можно найти в тексте статьи 361.1 Налогового кодекса РФ. Данную информацию также можно уточнить в местной налоговой инспекции.

“Для того, чтобы узнать о существовании льгот в каждом субъекте России, можно обратиться в местное отдел ФНС за предоставлением соответствующей информации, изучить региональное налоговое законодательство или посетить региональные сайты правительства или налоговой службы”, — говорит Оксана Васильева.

© Фото : Пресс-служба мэра и правительства Москвы / Перейти в медиабанкЗдание Федеральной налоговой службы на Мосфильмовской улице в Москве

© Фото : Пресс-служба мэра и правительства Москвы

Перейти в медиабанк

Здание Федеральной налоговой службы на Мосфильмовской улице в Москве

Куда обращаться

Граждане и организации, которые претендуют на получение льготы по транспортному налогу, могут обратиться за ней лично, в выбранный для этого налоговый орган или через местный МФЦ, а также оформить ее через «Личный кабинет налогоплательщика«.

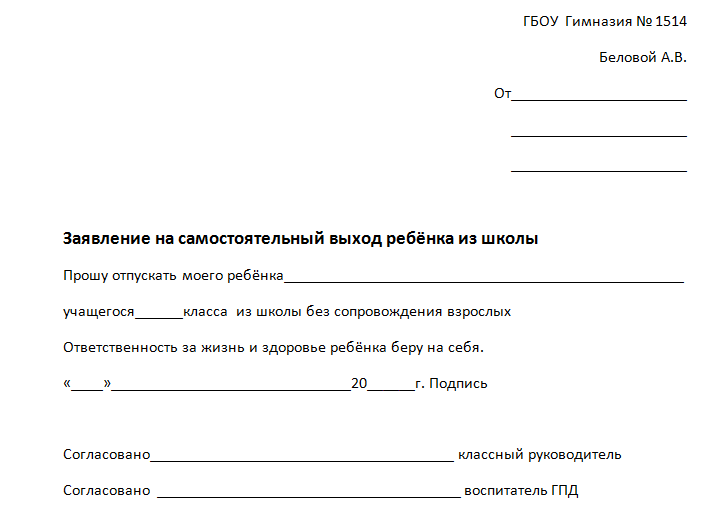

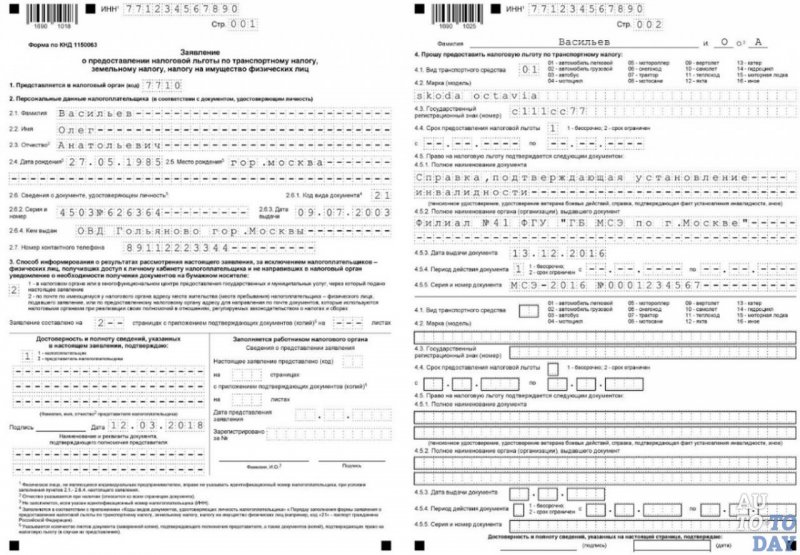

Заявление

Основной документ, который необходимо предоставить для получения льготы по транспортному налогу — это соответствующее заявление. Его образец можно найти на сайте Федеральной налоговой службы.

Необходимые документы

Вместе с заявлением на получение льготы гражданин может предоставить:

-

—

документ, удостоверяющий личность;

-

—

документ, который подтверждает право на льготу (удостоверения, справки, свидетельство многодетной семьи и свидетельства о рождении всех детей и т.д.).

Если заявитель не предоставил подтверждающие право на льготу документы, сотрудники налоговой службы имеют право самостоятельно запросить нужные сведения у соответствующих органов.

И еще один важный момент, прописанный в действующем Налоговом кодексе. Если человек, имеющий право на получение льготы, не направил заявление в налоговый орган, но и не сообщил об отказе от ее применения, то данная льгота “предоставляется на основании сведений, полученных налоговым органом в соответствии с настоящим Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу”.

Как гласит статья 361.1. Налогового кодекса РФ, на рассмотрение заявления налоговым органам отводится 30 дней. По окончании данного срока заявитель должен получить ответ.

Однако в том случае, если представителям налоговой службы пришлось делать дополнительные запросы для получения нужных сведений, срок рассмотрения заявления может быть продлен. Правда, не более чем на 30 дней, и о данном решении необходимо уведомить налогоплательщика.

Кто еще освобожден от уплаты транспортного налога

Согласно п. 2 ст. 358 НК РФ далеко не все виды транспорта являются объектами налогообложения. Например, транспортный налог при определенных условиях не нужно платить за тракторы, молоковозы, комбайны, машины для внесения удобрений и т.д.

Помимо этого гражданин может быть освобожден от транспортного налога в результате происшествия. Например, если зарегистрированный на него автомобиль сгорел или был угнан. В этом случае автовладелец должен передать данную информацию в налоговую службу.

Как уменьшить транспортный налог

Если сумма транспортного налога кажется гражданину слишком серьезной нагрузкой на бюджет, но на получение льготы он претендовать не может, можно попробовать иные способы уменьшить размер данных платежей.

Например, сменить автомобиль на менее мощное транспортное средство, ведь количество лошадиных сил под капотом напрямую влияет на сумму транспортного налога. Также теоретически можно снизить мощность двигателя уже существующего автомобиля, однако на практике сделать это по закону весьма проблематично

В отдельных регионах желаемую льготы можно получить, если сменить бензиновый автомобиль на машину, которая будет работать на электричестве.

Что будет, если не платить транспортный налог

Оплатить транспортный налог всем автовладельцам полагается в срок до 1 декабря. Если пропустить указанную дату или оплатить налог не полностью, то сумма начисленного налога автоматически переходит в статус задолженности и, соответственно, за каждый день просрочки будет увеличиваться на размер начисленной пени.

“Если не уплатить транспортный налог вовремя, то будут начислены штрафы и пени, — говорит Оксана Васильева. — Также ФНС может обратиться в суд с заявлением и инициировать исполнительное производство в отношении должника. Срок давности составляет 3 года, то есть налоговая служба может привлечь к ответственности в течение 3 лет с момента неуплаты транспортного налога”.

Код налоговой льготы по транспортному налогу

Согласно Приложению №2 к приказу ФНС России от 25 июля 2019 года:

-

—

20210 — код льготы в виде освобождения от транспортного налога;

-

—

20220 — код льготы в виде уменьшения транспортного налога;

-

—

20230 — код льготы по снижению налоговой ставки;

-

—

30200 — льготы по транспортному налогу по международным договорам РФ;

-

—

40300 — освобождение от уплаты транспортного налога в отношении автомобилей, оснащенных исключительно электрическими двигателями мощностью до 150 лошадиных сил включительно.

Законодательство

Общая информация о транспортном налоге и связанных с ним льготах содержится в Налоговом кодексе РФ. Однако конкретные меры поддержки по каждому отдельному субъекту прописаны в региональных законах.

Часто задаваемые вопросы — недавно добавленные

Часто задаваемые вопросы о поиске

Поиск по теме

— Любые -Дополнительные вопросы от финансовых учрежденийСанкции, связанные с АфганистаномОбжалование определения OFAC SDN или другого листингаОценка соответствия имени OFACБазовая информация об OFAC и санкцияхСанкции БеларусиБлокирование и отклонение транзакцийСанкции БирмыСанкции китайских военных компанийСоответствие требованиям для Интернета, деятельности в Интернете и личных коммуникацийСоответствие требованиям для страховой отраслиСвязаться с OFACБорьба с терроризмом СанкцииРуководство по услугам межпрограммного соответствияСанкции КубыСанкции, связанные с киберпространствомОбъекты, принадлежащие заблокированным лицам (правило 50%)Санкции, связанные с ЭфиопиейПодача отчетов в OFACГлобальные санкции МагнитскогоСанкции, связанные с ГонконгомКак получать уведомления об обновлениях OFACКак искать в санкционных списках OFACИнформация о форматах файлов списков и загрузкахСанкции против ИранаНикарагуа Санкции, связанные с Северной КореейСведения OFAC о кредитном отчетеЛицензии OFACВопросы о виртуальной валютеСанкции России за вредоносную иностранную деятельностьСм. OFA C Полный список санкционных программ C Санкции в отношении Сомали Граждане особого назначения (SDN) и список SDN Запуск программы соответствия OFAC Санкции в отношении Судана, Дарфура и Южного Судана Санкции в отношении Сирии Санкции в отношении Украины и России Санкции в отношении Венесуэлы Слабые псевдонимы

OFA C Полный список санкционных программ C Санкции в отношении Сомали Граждане особого назначения (SDN) и список SDN Запуск программы соответствия OFAC Санкции в отношении Судана, Дарфура и Южного Судана Санкции в отношении Сирии Санкции в отношении Украины и России Санкции в отношении Венесуэлы Слабые псевдонимы

Российские санкции за вредоносную иностранную деятельность

1040. Являются ли операции, связанные с телекоммуникациями и определенными интернет-коммуникациями, в которых участвуют лица, указанные в соответствии с Исполнительным указом 14024, уполномочены Генеральной лицензией (GL) 25C, относящейся к России?

GL 25C разрешает определенные операции, обычно возникающие и необходимые для получения или передачи телекоммуникаций с участием Российской Федерации, которые запрещены российскими Положениями о санкциях в отношении вредоносной иностранной деятельности, 31 CFR, часть 587 (RuHSR). Кроме того, GL 25C разрешает определенные транзакции из Соединенных Штатов или граждан США, где бы они ни находились, в Российскую Федерацию, которые связаны с обменом сообщениями через Интернет и которые запрещены RuHSR. Тем не менее, GL 25C прямо исключает из разрешения любые сделки с участием акционерного общества «Первый канал Россия», телеканала «Россия-1», акционерного общества «Телерадиокомпания НТВ», общества с ограниченной ответственностью «Алгоритм», «Новое Восточное Обозрение» или «Восточное обозрение», которые определены в соответствии с Исполнительный указ 14024.

Тем не менее, GL 25C прямо исключает из разрешения любые сделки с участием акционерного общества «Первый канал Россия», телеканала «Россия-1», акционерного общества «Телерадиокомпания НТВ», общества с ограниченной ответственностью «Алгоритм», «Новое Восточное Обозрение» или «Восточное обозрение», которые определены в соответствии с Исполнительный указ 14024.

Для получения дополнительной информации о соответствующих разрешениях, исключениях и общедоступных указаниях, пожалуйста, ознакомьтесь с информационным бюллетенем OFAC «Сохранение торговли сельскохозяйственной продукцией, доступа к коммуникациям и другой поддержки тех, кто пострадал от войны России против Украины».

Дата обновления 14 июля 2022 г.

Выпущено

Российские санкции за вредоносную иностранную деятельность

1039. , или транзитом через Российскую Федерацию, в которых участвуют ООО «Агропромышленный комплекс Воронежский», ООО «Аннинский элеватор» и ООО «Азовская зерновая компания», авторизованные под санкциями OFAC?

Да. 8 мая 2022 года OFAC признало ООО «Агропромышленный комплекс Воронежский», ООО «Аннинский элеватор» и ООО «Азовская зерновая компания» в соответствии с Исполнительным указом (E.O.) 14024 за то, что они находятся в собственности или под контролем, или за то, что они действовали или намеревались действовать в интересах или от имени , прямо или косвенно, Акционерное общество «Московский индустриальный банк» (МИБ), которое также было определено 8 мая 2022 года в соответствии с Э.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. Генеральная лицензия (GL) 6B, связанная с Россией, разрешает, среди прочего, определенные операции, запрещенные российскими Положениями о санкциях в отношении вредной иностранной деятельности, 31 CFR, часть 587 (RuHSR), которые связаны с продажей или транспортировкой сельскохозяйственных товаров, включая операции, обычно возникающие и необходимые для экспорта или реэкспорта сельскохозяйственных товаров в, из или транзитом через Российскую Федерацию.

8 мая 2022 года OFAC признало ООО «Агропромышленный комплекс Воронежский», ООО «Аннинский элеватор» и ООО «Азовская зерновая компания» в соответствии с Исполнительным указом (E.O.) 14024 за то, что они находятся в собственности или под контролем, или за то, что они действовали или намеревались действовать в интересах или от имени , прямо или косвенно, Акционерное общество «Московский индустриальный банк» (МИБ), которое также было определено 8 мая 2022 года в соответствии с Э.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. Генеральная лицензия (GL) 6B, связанная с Россией, разрешает, среди прочего, определенные операции, запрещенные российскими Положениями о санкциях в отношении вредной иностранной деятельности, 31 CFR, часть 587 (RuHSR), которые связаны с продажей или транспортировкой сельскохозяйственных товаров, включая операции, обычно возникающие и необходимые для экспорта или реэкспорта сельскохозяйственных товаров в, из или транзитом через Российскую Федерацию. Для получения дополнительной информации см. текст GL 6B.

Для получения дополнительной информации см. текст GL 6B.

Для получения дополнительной информации о соответствующих разрешениях, исключениях и общественных рекомендациях, пожалуйста, ознакомьтесь с информационными бюллетенями OFAC «Сохранение торговли сельскохозяйственной продукцией, доступ к средствам связи и другая поддержка тех, кто пострадал от войны России против Украины» и «Санкции против России и торговля сельскохозяйственной продукцией». .

Дата обновления: 14 июля 2022 г. (Э.О.) 14024, что подразумевается под терминами «бухгалтерский учет», «услуги по доверительному управлению и формированию компаний» и «консалтинг по вопросам управления» секторами экономики Российской Федерации?

Для целей определения от 8 мая 2022 г. на основании Э.О. 14024 OFAC интерпретирует следующие термины как включающие деятельность, связанную с продуктами и услугами в Российской Федерации или с ее участием:

- «Бухгалтерский сектор» – включает измерение, обработку и оценку финансовых данных о хозяйствующих субъектах.

- «Сектор услуг по созданию трастов и корпораций» — включает помощь лицам в создании или структурировании юридических лиц, таких как трасты и корпорации; действия или организация деятельности другого лица в качестве директоров, секретарей, административных доверенных лиц, доверительных управляющих, зарегистрированных агентов или номинальных акционеров юридических лиц; предоставление зарегистрированного офиса, служебного адреса, адреса для корреспонденции или административного адреса для юридических лиц; и предоставление административных услуг для трастов.

- «Сектор управленческого консультирования» – включает стратегические бизнес-консультации; организационное и системное планирование, оценка и отбор; разработка или оценка маркетинговых программ или их реализация; слияния, поглощения и организационная структура; политика и практика увеличения штата и кадровых ресурсов; и управление брендом.

Определение в отношении этих секторов в соответствии с E.O. 14024 вступает в силу немедленно.

Обновлено: 11 мая 2022 г.

Выпущено

Российские санкции за вредоносную иностранную деятельность

1037. Вынесено ли определение от 8 мая 2022 г. услуги по формированию и консультированию по вопросам управления секторами экономики Российской Федерации означают, что все лица, которые работают или работали в этих секторах экономики Российской Федерации, находятся под санкциями OFAC?

Нет. Директор OFAC после консультации с Государственным департаментом издал определение в соответствии с E.O. № 14024, который разрешает введение экономических санкций в отношении лиц, которые работают или работали в сфере бухгалтерского учета, трастовых услуг и услуг по созданию корпораций или в секторах управленческого консалтинга в экономике Российской Федерации.

Определение сектора в соответствии с E.O. 14024 подвергает лиц, которые работают или работали в определенном секторе, санкционному риску; однако определение сектора не налагает автоматически санкций на всех лиц, которые работают или работали в этом секторе. Только лица, определенные в соответствии с Э.О. 14024, министром финансов в консультации с министром финансов или министром финансов в консультации с министром финансов или их представителями, для работы или работы в вышеуказанных секторах, подлежат санкции.

Только лица, определенные в соответствии с Э.О. 14024, министром финансов в консультации с министром финансов или министром финансов в консультации с министром финансов или их представителями, для работы или работы в вышеуказанных секторах, подлежат санкции.

Лица, подвергнутые санкциям в соответствии с E.O. 14024 за деятельность или деятельность в определенном секторе, добавляются в один или несколько санкционных списков OFAC в зависимости от типа санкции, включая Список граждан особых категорий и заблокированных лиц (Список SDN), Список иностранных финансовых учреждений, для которых открыты корреспондентские счета. или Санкции с оплатой через учетную запись (Список CAPTA) и Список санкций, не основанных на меню SDN (Список NS-MBS).

Дата выпуска

Российские санкции в отношении вредоносной иностранной деятельности

1036. Когда вступают в силу запреты, введенные определением от 8 мая 2022 г. в соответствии с Исполнительным указом (E. O.) 14071 «Запреты, связанные с определенным бухгалтерским учетом, созданием трастов и корпораций, а также управленческим консалтингом» Услуги», вступают в силу?

O.) 14071 «Запреты, связанные с определенным бухгалтерским учетом, созданием трастов и корпораций, а также управленческим консалтингом» Услуги», вступают в силу?

Запреты, наложенные определением от 8 мая 2022 г. на основании Э.О. 14071вступает в силу в 00:01 по восточному летнему времени 7 июня 2022 г.

Кроме того, OFAC выдало Генеральную лицензию 34 для разрешения всех операций, обычно возникающих и необходимых для прекращения экспорта, реэкспорта, продажи или поставки, прямо или косвенно, из Соединенных Штатов или лицом Соединенных Штатов, независимо от местонахождения, бухгалтерского учета, трастового и корпоративного образования, а также консультационных услуг по вопросам управления любому лицу, находящемуся в Российской Федерации, до 00:01 по восточному летнему времени 7 июля 2022 года.

Дата публикации:

Российские санкции за вредоносную иностранную деятельность

1035. Для целей Генеральной лицензии 35, относящейся к России, что означают термины «услуги кредитного рейтинга» и «аудиторские услуги»?

Термин «услуги по оценке кредитоспособности» означает услуги, связанные с оценкой способности заемщика выполнять финансовые обязательства, включая анализ общей кредитоспособности или в отношении конкретного долга или финансового обязательства.

Термин «аудиторские услуги» означает изучение или проверку деловых записей аудитором, включая проверку и проверку счетов, отчетов или иного представления финансового положения или соблюдения нормативных требований проверяемой организацией.

Генеральная лицензия 35

разрешает определенные операции, обычно возникающие и необходимые для экспорта, реэкспорта, продажи или поставки, прямо или косвенно, из Соединенных Штатов или лицом Соединенных Штатов, где бы они ни находились, кредитного рейтинга или аудиторских услуг любому лица, находящегося на территории Российской Федерации, до 00:01 по восточному летнему времени 20 августа 2022 г.

Обновлено: 11 мая 2022 г. E.O.) 14071, «Запреты, связанные с определенными услугами в области бухгалтерского учета, создания трастов и корпораций, а также консультационных услуг по вопросам управления», что подразумевается под терминами «бухгалтерский учет», «услуги по созданию трастов и корпораций» и «консультации по вопросам управления»?

Для целей определения от 8 мая 2022 г. на основании Э.О. 14071 OFAC ожидает публикации правил, определяющих эти термины, которые будут включать следующее:

на основании Э.О. 14071 OFAC ожидает публикации правил, определяющих эти термины, которые будут включать следующее:

- «Бухгалтерские услуги» – включает услуги, связанные с измерением, обработкой и оценкой финансовых данных о хозяйствующих субъектах. Обратите внимание, что OFAC выдало Генеральную лицензию 35 для разрешения определенных операций, обычно возникающих и необходимых для экспорта, реэкспорта, продажи или поставки, прямо или косвенно, из Соединенных Штатов или лицом из Соединенных Штатов, где бы они ни находились, с кредитным рейтингом. или аудиторские услуги любому лицу, находящемуся в Российской Федерации, до 00:01 по восточному летнему времени 20 августа 2022 г. См. FAQ 1035.

- «Услуги по созданию трастов и корпораций» — включает услуги, связанные с оказанием помощи лицам в создании или структурировании юридических лиц, таких как трасты и корпорации; действия или организация деятельности других лиц в качестве директоров, секретарей, административных доверенных лиц, доверительных управляющих, зарегистрированных агентов или номинальных акционеров юридических лиц; предоставление зарегистрированного офиса, служебного адреса, адреса для корреспонденции или административного адреса для юридических лиц; и предоставление административных услуг для трастов.

Обратите внимание, что все эти действия являются обычными действиями поставщиков трастовых и корпоративных услуг (TCSP), хотя они могут предоставляться другими лицами.

Обратите внимание, что все эти действия являются обычными действиями поставщиков трастовых и корпоративных услуг (TCSP), хотя они могут предоставляться другими лицами. - «Консультационные услуги в области управления» – включает услуги, связанные со стратегическим бизнес-консультированием; организационное и системное планирование, оценка и отбор; разработка или оценка маркетинговых программ или их реализация; слияния, поглощения и организационная структура; политика и практика увеличения штата и кадровых ресурсов; и управление брендом.

Это определение исключает из объема вышеупомянутых услуг: (1) любые услуги юридическому лицу, расположенному в Российской Федерации, которое прямо или косвенно принадлежит или контролируется гражданином США; и (2) любые услуги в связи с ликвидацией или отчуждением компании, расположенной в Российской Федерации, которая не принадлежит или не контролируется, прямо или косвенно, российским лицом.

Для целей запретов, изложенных в определении от 8 мая 2022 г. , принятом на основании Е.О. 14071 OFAC ожидает публикации правил, определяющих термин «лицо, находящееся в Российской Федерации», как указано в FAQ 1058. 14071 OFAC ожидает публикации правил, определяющих термин «российское лицо» для обозначения физического лица, являющегося гражданином или подданным Российской Федерации, или юридического лица, учрежденного в соответствии с законодательством Российской Федерации.

, принятом на основании Е.О. 14071 OFAC ожидает публикации правил, определяющих термин «лицо, находящееся в Российской Федерации», как указано в FAQ 1058. 14071 OFAC ожидает публикации правил, определяющих термин «российское лицо» для обозначения физического лица, являющегося гражданином или подданным Российской Федерации, или юридического лица, учрежденного в соответствии с законодательством Российской Федерации.

Дата обновления: 15 сентября 2022 г.

Опубликовано

Российские санкции за вредоносную иностранную деятельность

1033. корпоративное образование и консультационные услуги по вопросам управления?

8 мая 2022 г. директор OFAC в консультации с Государственным департаментом издал определение в соответствии с Указом президента (E.O.) 14071 «Запреты, связанные с определенными бухгалтерскими услугами, созданием трастов и корпораций, а также консультационными услугами по вопросам управления». », запрещающий экспорт, реэкспорт, продажу или поставку, прямо или косвенно, из Соединенных Штатов или лицом Соединенных Штатов, где бы они ни находились, определенных бухгалтерских, трастовых и корпоративных услуг, а также консультационных услуг по вопросам управления любому лицу, находящемуся в Российская Федерация. Это определение вступает в силу 7 июня 2022 г. Для получения дополнительной информации см. FAQ 1034.

», запрещающий экспорт, реэкспорт, продажу или поставку, прямо или косвенно, из Соединенных Штатов или лицом Соединенных Штатов, где бы они ни находились, определенных бухгалтерских, трастовых и корпоративных услуг, а также консультационных услуг по вопросам управления любому лицу, находящемуся в Российская Федерация. Это определение вступает в силу 7 июня 2022 г. Для получения дополнительной информации см. FAQ 1034.

8 мая 2022 года директор OFAC в консультации с Государственным департаментом также издал отраслевое определение в соответствии с E.O. № 14024, который разрешает применять экономические санкции к физическим и юридическим лицам, которые работают или работали в сфере бухгалтерского учета, трастовых услуг и услуг по созданию корпораций или в секторах управленческого консалтинга в экономике Российской Федерации. Это определение вступает в силу 8 мая 2022 г. Для получения дополнительной информации см. FAQ 1037.

Дата обновления: 15 сентября 2022 г.

Выпущено

Russia’s Putin seeks to stimulate birth rate

-

Published

Image source, Getty Images

Image caption,

Russia’s president spoke of a «very difficult demographic period»

President Vladimir Путин объявил о ряде планов по увеличению числа детей, рождающихся в России, со среднего коэффициента рождаемости менее 1,5 на женщину до 1,7 в течение четырех лет.

В прошлом году он пообещал налоговые льготы для больших семей.

В среду он заявил парламенту, что «рождаемость снова падает», прежде чем пообещать государственное финансирование для молодых матерей.

«Материнский капитал» до сих пор выплачивался только семьям, имеющим не менее двух детей.

Также будут выплачиваться социальные пособия на детей в возрасте от трех до семи лет из малообеспеченных семей, а первые четыре года обучения в школе будет предоставляться бесплатное школьное питание.

- Как страны борются с падением рождаемости?

Почему рождаемость является проблемой за пределами России

Несколько стран Восточной Европы борются со снижением рождаемости.

Только на прошлой неделе правый националистический премьер-министр Венгрии Виктор Орбан объявил о планах бесплатного лечения бесплодия для пар, а также возможном освобождении от подоходного налога для матерей с тремя и более детьми.

Матери четверых детей уже имеют некоторые налоговые льготы в России, стране с коэффициентом рождаемости 1,48. Средний показатель по ЕС составляет 1,59.число рождений на одну женщину и несколько государств, включая Испанию, Италию, Грецию и Мальту, значительно ниже российского показателя.

- Россияне обсуждают снижение рождаемости

- Силач Путин разжигает патриотизм в провинциальном городе России

- Владимир Путин: 20 лет в 20 фотографиях

Путин сказал, что к 1999 году уровень рождаемости упал до 1,16, что даже ниже, чем во время Второй мировой войны.

Это видео невозможно воспроизвести

Чтобы воспроизвести это видео, вам необходимо включить JavaScript в вашем браузере.

Заголовок в СМИ,

Простые россияне стали обращаться напрямую к Путину для решения своих проблем

В последние годы это усилилось, и, хотя население в настоящее время составляет 147 миллионов человек, российский лидер говорил об «очень сложном демографическом периоде». в котором теперь сами рожали дети 1990-х.

«Судьба России и ее историческое мировоззрение зависят от того, сколько нас будет», — сказал он.

Сработает?

Единовременная выплата материнского капитала впервые была введена в России в 2007 году в рамках 10-летней программы и позволила увеличить количество семей с двумя детьми, говорит эксперт по демографии, профессор Евгений Яковлев.

Источник изображения, Getty Images

Image caption,

В последние годы рождаемость снижается не только в России

«Но с 2017 года рождаемость снова начала падать. детей. Они боялись финансовой неопределенности», — сказал он BBC Russian.

детей. Они боялись финансовой неопределенности», — сказал он BBC Russian.

Размер выплаты в настоящее время составляет 5 800 фунтов стерлингов (7 600 долларов США; 6 800 евро), но российский демограф Анатолий Вишневский считает, что ее распространение на все семьи мало что даст, поскольку схема снижения рождаемости одинакова во всех промышленно развитых странах.

«Вся идея президента Путина о том, что рождаемость можно скорректировать исключительно деньгами, несостоятельна, — утверждает он.

Что еще сказал Путин?

Это было 16-е ежегодное обращение г-на Путина к российскому парламенту, Думе, и г-н Путин использовал свое выступление, чтобы также решить свое собственное будущее.

Его четвертый президентский срок подходит к концу в 2024 году, и по конституции он должен уйти в отставку.

Заявив, что хочет сохранить президентскую систему в России, Путин предложил провести референдум по изменению конституции, чтобы расширить полномочия парламента по назначению премьер-министра.