Содержание

Плохое покрытие: будет ли ОСАГО компенсировать ущерб от ям | Статьи

Большинство водителей готовы доплачивать за расширение ОСАГО и хотят, чтобы обязательная страховка покрывала ущерб от ям, упавших деревьев и сброшенного с крыши снега. Что мешает включить все эти распространенные происшествия в число страховых случаев и можно ли иначе застраховаться от сюрпризов, выяснили «Известия».

Ямы, деревья, снег, вандализм

Согласно исследованию, проведенному рабочей группой ОНФ «Защита прав автомобилистов» среди 1500 респондентов, большинство (85%) считает, что в обязательное страхование необходимо ввести так называемые дополнительные опции, которые в основном будут возмещать ущерб владельцу полиса.

Например, 69% опрошенных хотели бы за доплату к ОСАГО застраховать свой автомобиль от повреждений из-за ненадлежащего состояния дорог, 66% — из-за падения деревьев и дорожных конструкций, 60% — от противоправных действий третьих лиц. Еще 54% не отказались бы, чтобы «автогражданка» опционально покрывала ущерб при ремонте дорог, 53% — при падении наледи с крыш, а 46% — при затоплении.

В ожиданиях респондентов также повышенный лимит по ОСАГО, возможность установить стопроцентную компенсацию стоимости новых запчастей, опция экспресс-выплаты и включение в ОСАГО возможности выплаты, даже если у виновника ДТП нет страховки.

Плохое покрытие

Фото: ИЗВЕСТИЯ/Александр Казаков

Кто заплатит за упавший на крышу машины снег

Такие «допы» могли бы облегчить процесс возмещения вреда, причиненного коммунальными службами. В марте 2021 года председатель комитета Госдумы по труду, социальной политике и делам ветеранов Ярослав Нилов даже внес на рассмотрение нижней палаты поправки в закон об ОСАГО, в которых говорилось о выплатах автомобилистам ущерба от ям и сосулек. Выплаты должны компенсировать страховые компании, а потом взыскивать средства с организаций, его причинивших. Необходимость подобной инициативы подтвердила координатор общественного движения «Синие ведерки» Юлия Каблинова:

— Важно, чтобы дорожные и коммунальные службы тоже несли ответственность перед третьими лицами, пешеходами и автомобилистами за ненадлежащее выполнение ремонтных работ на дороге или плохо почищенный тротуар, на котором люди ломают ноги, или за упавшее на авто или голову дерево, за которым неправильно следили. Подобная практика, кстати, существует в ряде европейских стран уже долгие годы. Та компания, на балансе которой находится объект, или которая ведет работы, нанесшие вред здоровью, жизни или имуществу человека, возмещает ущерб по своей страховке. И людям не приходится годами мотаться по судам.

Подобная практика, кстати, существует в ряде европейских стран уже долгие годы. Та компания, на балансе которой находится объект, или которая ведет работы, нанесшие вред здоровью, жизни или имуществу человека, возмещает ущерб по своей страховке. И людям не приходится годами мотаться по судам.

Плохое покрытие

Фото: агентство городских новостей «Москва»

Потребуют изменений в законодательстве

ОСАГО — это обязательный страховой продукт, ценообразование и его условия напрямую зависят от Центрального банка Российской Федерации, рассказала product owner страховых продуктов «Банки.ру» Юлия Корнеева.

Для того чтобы инициатива Нилова могла быть одобрена, необходимо проделать большую работу, вплоть до изменения законодательства.

«Инициативы, связанные с введением дополнительных опций в ОСАГО, требуют тщательного изучения и детального обсуждения и потребуют в том числе изменений в законодательстве, — пояснили «Известиям» в Российском союзе автостраховщиков (РСА). — В настоящее время страховщики предлагают покрытие соответствующих рисков в рамках договора каско».

— В настоящее время страховщики предлагают покрытие соответствующих рисков в рамках договора каско».

— К сожалению, включение большинства подобных опций в договор ОСАГО невозможно, поскольку они не связаны со страхованием гражданской ответственности, то есть ответственности собственника транспортного средства перед третьими лицами, — прокомментировал результаты исследования адвокат и партнер Международной коллегии адвокатов J&S Legal counsels and trustees Константин Ерохин.

Плохое покрытие

Фото: ИЗВЕСТИЯ/Константин Кокошкин

Страховка от всех случаев. Дорого

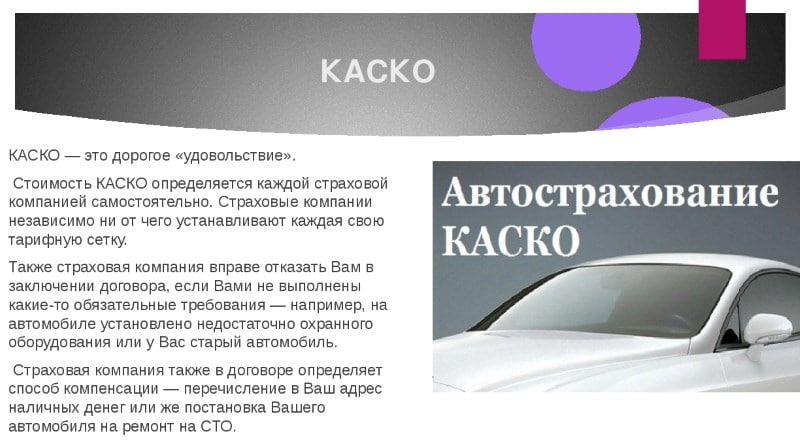

Юристы и страховщики говорят, что большинство из перечисленных в исследовании пожеланий можно оформить, заключив договор каско.

— Стандартная программа каско включает повреждения из-за качества дорожного покрытия, падения предметов, стихийные бедствия, противоправные действия третьих лиц, выплаты, если у виновника нет ОСАГО, и компенсацию стоимости запчастей без учета износа, — утверждает управляющий директор департамента страхования автотранспортных средств компании «Ренессанс страхование» Сергей Демидов.

Каско включает страхование автомобиля от множества различных угроз. Но стоимость такой страховки не всем по карману, и нет возможности застраховать таким образом каждую машину.

«Проблема в том, что по каско у нас в стране застраховано чуть более 7% автовладельцев, — добавила Каблинова. — Эта страховка стоит дорого, а многие и не могут ею застраховаться, так как для возрастных автомобилей такая возможность часто просто отсутствует».

Плохое покрытие

Фото: Global Look Press/Aleksander Polyakov

Каско, только маленькое

На рынке страхования есть продукт, который у многих страховых называется мини-каско — недорогая страховка с узким профилем. При этом, как объяснила «Известиям» руководитель направления страхового контента «Банки.ру» Ольга Котенева, интересна мини-каско тем, что ее можно купить для оформления кредита или на возрастные машины.

Речь идет, например, о возмещении расходов на ремонт при ДТП по вине других водителей или о возмещении за виновника аварии, у которого нет полиса ОСАГО, или он поддельный. Есть страховка и от падения на крышу автомобиля сосулек и снега.

Есть страховка и от падения на крышу автомобиля сосулек и снега.

«На рынке встречаются программы каско, покрывающие только угон и полную гибель автомобиля, после которого ремонт экономически нецелесообразен. Это экономвариант, защищающий только от наиболее серьезных рисков. Скидка по такой программе может достигать 70% от стандартной каско, — рассказал Сергей Демидов. — Но на такие программы редко приходится больше 3–5% договоров каско в портфеле страховой компании».

Впрочем, спрос на мини-каско в России начал расти: по данным экспертов онлайн-сервиса по выбору страховых продуктов «Страховка.ру», за последний год он увеличился на 68%.

Плохое покрытие

Фото: агентство городских новостей «Москва»

Можно ли расширить лимит «автогражданки»

В довесок к обязательной страховке у страховщиков есть такой продукт, как ДСАГО — добровольное страхование автогражданской ответственности. В том случае, если владелец полиса ДСАГО стал виновником аварии и повредил чужой очень дорогой автомобиль, нужную сумму, превышающую лимит ОСАГО, выплатит его страховая компания. Это то, что можно назвать расширением лимита «автогражданки».

В том случае, если владелец полиса ДСАГО стал виновником аварии и повредил чужой очень дорогой автомобиль, нужную сумму, превышающую лимит ОСАГО, выплатит его страховая компания. Это то, что можно назвать расширением лимита «автогражданки».

«Федеральным законом об обязательном страховании гражданской ответственности владельцев транспортных средств уже установлены правила, тарифы, ставки и пределы ответственности. И закон един для всех. Это некий базис, тот минимум, который необходим в страховании автовладельцам. Возможность же подключать к этому минимуму дополнительных услуг имеется у любого автовладельца: компании предлагают полисы ДСАГО», — разъяснила адвокат Яна Теплякова.

Плохое покрытие

Фото: агентство городских новостей «Москва»/Кирилл Зыков

Приведут к увеличению стоимости полисов

Страховые компании в ближайшее время вряд ли начнут предлагать дополнительные опции к ОСАГО, но при этом аналогичные продукты можно получить в предложениях каско и сегодня. Если же поправки, предложенные Ниловым, будут приняты, полис ОСАГО может значительно подорожать, опасаются эксперты.

Если же поправки, предложенные Ниловым, будут приняты, полис ОСАГО может значительно подорожать, опасаются эксперты.

«Такие опции приведут к увеличению стоимости стандартного ОСАГО и, вероятно, страховщики будут этим злоупотреблять, то есть навязывать дополнительные опции, — поделился с «Известиями» юрист Европейской юридической службы Дмитрий Безделин. — Считаю, что законодательство в настоящее время позволяет автомобилисту и так заключить договор добровольного страхования и тем самым обезопасить себя от различных рисков, поэтому введение дополнительных опций необязательно».

Какая сумма покрытия ОСАГО и зачем водителю ДГО

Несмотря на то, что лимиты страховых выплат по ОСАГО время от времени МТСБУ пересматривает и увеличивает, ущерб от ДТП нередко превышает данные суммы. И это становится проблемой водителей. Не все могут легко с ней справиться самостоятельно. Как страховые компании в данном случае помогают участникам дорожного движения, чтобы сумма покрытия ОСАГО стала больше, читайте далее.

Можно ли увеличить размер покрытия ОСАГО

Благодаря добровольному страхованию вы можете увеличить размер покрытия ущерба при ДТП на определенную сумму. На сайте СК One Click на выбор предложено несколько вариантов, выберите подходящий и можно заключать дополнительный договор к обязательному ОСАГО. Таким образом собственник ТС расширяет страховую выплату, что позволяет ему покрыть затраты на полное возмещение ущерба, особенно в случае существенных повреждений авто пострадавшей стороны.

Максимальные суммы при добровольном страховании по ОСАГО колеблются от 100 тыс. до 1 млн грн — в зависимости от того, какой лимит выбран. Данный параметр влияет на стоимость страховки. Однако при наступлении страхового случая вы поймете, насколько правильным было решение сделать покрытие по ОСАГО большим.

Что такое ДГО?

Добровольное страхование гражданской ответственности (ДГО) — рациональное дополнение к обязательной автогражданке. Фактически, благодаря этому страховому продукту вы обеспечиваете для себя дополнительный лимит ответственности. Как уже было сказано выше, его сумму страхователь выбирает самостоятельно.

Как уже было сказано выше, его сумму страхователь выбирает самостоятельно.

Зачем Вам нужно расширенное покрытие ОСАГО?

Обязательный договор страхования ОСАГО по закону об автогражданке покрывает ущерб, рассчитанный страховой компанией. В то же время, выплата по ОСАГО, в соответствии с законодательством, не может превысить лимит: 130 тыс. грн по имуществу, 260 тыс. грн — по здоровью и жизни. Чтобы избавить себя от затрат, которые нужно выплатить пострадавшей стороне свыше этих сумм собственники ТС заключают добровольный договор страхования. Например, в One Click это — «Автогражданка Плюс».

Как действует расширенное покрытие

Обратите внимание, что ДГО можно приобрести только при наличии действующего полиса ОСАГО. Данная привязка в том числе влияет на процедуру выплаты по добровольному договору страхования:

- сначала СК выплачивает ущерб по лимиту ОСАГО;

- если этого не хватает, чтобы покрыть всю сумму ущерба, недостающую часть СК выплачивает за счет ДГО.

Таким образом, если вы виновник ДТП, то не понесете финансовых затрат для компенсации ущерба, все ляжет на страховую компанию.

Сколько стоит расширенное покрытие

На стоимость дополнительного ОСАГО влияет ряд факторов:

- граничная сумма страховой выплаты;

- срок действия добровольного договора страхования;

- другие дополнительные опции (если таковые предусмотрены).

Все детали по ДГО вы можете уточнить у менеджера СК: по телефону либо же на сайте у консультанта.

FAQ

Что покрывает страховка ОСАГО?

Обязательное страхование, предполагает возмещение ущерба имуществу, здоровью и жизни пострадавших при ДТП. Размер страховой выплаты рассчитывает СК и получает деньги пострадавший в аварии.

Максимально возможные суммы выплат по ОСАГО: 130 тыс. грн по имуществу и 260 тыс. грн — для здоровья и жизни.

Какая сумма покрытия расширенного ОСАГО?

Если вы заключите добровольный договор страхования автогражданской ответственности, сумма покрытия существенно увеличиться. В зависимости от условий, которые вы выберете, она может дополнительно составить от 100 тыс. и до 1 млн грн. При этом франшиза в договоре страхования отсутствует, а значит СК выплачивает всю сумму ущерба.

В зависимости от условий, которые вы выберете, она может дополнительно составить от 100 тыс. и до 1 млн грн. При этом франшиза в договоре страхования отсутствует, а значит СК выплачивает всю сумму ущерба.

Как увеличить лимит ОСАГО?

На сайте СК One Click выберите подходящий вам вариант суммы, на которую нужно увеличить лимит выплаты по обязательному ОСАГО. Здесь представлено несколько вариантов добровольной программы, которая поможет покрыть сумму ущерба, превышающую ту, что страховая компания насчитала по автогражданке.

Какие документы нужны для расширения покрытия ОСАГО?

Чтобы заключить добровольный договор страхования автогражданской ответственности, необходимы те же документы, что и для оформления полиса ОСАГО:

- физлицу — паспорт гражданина Украины, ИНН, водительское удостоверение и техпаспорт;

- юрлицу — документы, где указаны полное название компании, ЕГРПОУ, данные налогоплательщика, банковские реквизиты и техпаспорт ТС.

Также у вас должен быть действующий полис ОСАГО.

Если вы планируете оформлять договор страхования онлайн, понадобится цифровая подпись.

Must (автострахование) Профиль компании: оценка и инвесторы

Должен (автострахование) Обзор

- Основан

-

2015

- Статус

-

Частный

- Тип последней сделки

-

Ангел

- (Отменено)

- Сумма последней сделки

-

1 миллион долларов

Обязательно (автострахование) Хронология

2019202020212022

Раунд финансирования

Хотите получить подробную информацию о компаниях 3M+?

То, что вы здесь видите, царапает поверхность

Запросить бесплатную пробную версию

Хотите покопаться в этом профиле?

Мы поможем вам найти то, что вам нужно

Узнать больше

Обязательно (автострахование) Оценка и финансирование

| Тип сделки | Дата | Сумма | Повышен до даты | Пост-Вал | Статус | Этап |

|---|---|---|---|---|---|---|

3. Ангел (индивидуальный) Ангел (индивидуальный) |

15 июня 2020 г. | 1 миллион долларов | Отменено | Получение дохода | ||

| 2. Ангел (индивидуальный) | 15 июня 2020 г. | 00000 | 00000 | 000 | Завершено | Получение дохода |

| 1. Ангел (индивидуальный) | 01 января 2019 г. | 120 тысяч долларов | 120 тысяч долларов | 00.00 | Завершено | Получение дохода |

Чтобы просмотреть полную историю оценки и финансирования Must (Automotive Insurance), запросите доступ »

Должны (автострахование) Патенты

-

1

Всего документов

Заявки и гранты -

000

Всего патентов

Семьи -

000

Предоставленный

-

1

В ожидании

-

000

истекает

в следующие 12 мес.

Обязательно (автострахование) Недавняя патентная активность

| Идентификатор публикации | Название патента | Статус | Дата первой подачи | Технология (КПК) | Цитаты |

|---|---|---|---|---|---|

| FR-3119256-A1 | Методы рекомендаций и системы, основанные на машинном обучении | В ожидании | 25 января 2021 г. | 00000000 |

Должен (Автострахование) Руководящая группа (2)

| Имя | Титул | Сиденье за столом | Контактная информация |

|---|---|---|---|

| Редько Антон | Основатель и главный исполнительный директор | ||

| Женя Жучков | Директор по информационным технологиям |

Чтобы просмотреть полную историю членов исполнительной команды Must (Automotive Insurance), запросите доступ »

Готовы начать?

Запросить бесплатную пробную версию

Путеводитель по автострахованию в России

Узнайте все об автостраховании в России, включая юридические требования, где его купить и как получить.

Вождение в другой стране может быть захватывающим, поскольку вы перемещаетесь по дорогам и следуете указателям в совершенно новой среде. Однако, прежде чем сесть за руль, нужно кое-что уладить. К ним относятся ваши водительские права, документы на ваш автомобиль (если вы покупаете или импортируете) и страховка.

В России, как и во многих других странах, действуют минимальные требования к страхованию транспортных средств. Итак, если вы водите автомобиль и нуждаетесь в автостраховании в России, читайте дальше, чтобы узнать о:

- Автострахование в России

- Автострахование в России

- Виды автострахования в России

- Дополнительные виды авто страхование в России

- Бонусы и штрафы по автострахованию в России

- Как выбрать автострахование в России

- Подача заявления на автострахование в России

- Как оформить возмещение по автострахованию в России

- Расторжение договора или смена поставщика услуг

- Подача жалобы на компанию по автострахованию в России

- Помощь на дороге в России

- Полезные ресурсы

Война России и Украины

В настоящее время Россия находится в состоянии войны с Украиной.

Ситуация меняется ежедневно и влияет на многие аспекты жизни в России, включая банковское дело, стоимость жизни и иммиграцию.

По этой причине имейте в виду, что цены и опции могут отличаться от информации на этой странице.

Объявление

Автострахование в России

Автострахование в России с 2003 года является обязательным как минимум до уровня гражданской ответственности. Все водители в России должны иметь действующий страховой полис на все зарегистрированные автомобили. Если вас поймают за рулем без страховки, вы можете получить крупный штраф.

Поскольку это требование закона, автострахование является одним из крупнейших секторов страхования в России, с почти 500 млрд. р. страховых взносов, ожидаемых в 2022 году. Однако сторонние полисы часто довольно просты, и многие водители выбирают расширенное или всеобъемлющее покрытие. В результате более половины ожидаемых закупок на 2022 год (277 млрд р.) приходится на дополнительные пакеты.

В России вы страхуете транспортное средство, а не водителя. Это означает, что вам нужно будет указать постоянных водителей в полисе, но другие водители с действующими правами и дополнительным страхованием для управления другими транспортными средствами могут на законных основаниях управлять вашим автомобилем. Вы можете застраховать только одно транспортное средство по одному полису, но многие фирмы предлагают скидки, если вы оформляете полисы на несколько автомобилей.

Узнайте все об обязательных и дополнительных видах страхования в России

Центральный банк России (ЦБ РФ) регулирует все виды страхования в России, включая страхование автомобилей.

Можно ли застраховать автомобиль из другой страны в России?

Россия присоединилась к системе «Зеленая карта» в 2009 году. Это означает, что вы можете использовать полис автострахования от большинства страховщиков, зарегистрированных в системе. Тем не менее, проверьте свою индивидуальную политику, чтобы убедиться, что Россия указана в списке стран, где действует ваш контракт.

Автостраховые компании Россия

Все российские страховые компании должны быть членами Российской ассоциации автостраховщиков (РАС). В настоящее время насчитывается 66 членов РСА, многие из которых занимаются страхованием автомобилей в России. Некоторые из крупнейших компаний по страхованию автомобилей:

- АльфаСтрахование

- Ингосстрах

- РЕСО-Гарантия

- Росгосстрах

- ВТБ

Предположим, вы не уверены в том, что можете обратиться в российскую страховую компанию напрямую. В этом случае вы можете поискать страховых брокеров, работающих в России, которые предоставляют англоязычные услуги и помогают найти подходящие местные полисы, например, АЛД Автомотив или Кола Трэвел.

Найдите страховые компании в наших списках компаний для России

Сравнить рейтинги российских страховых компаний можно на Сравнениях.

Виды автострахования в России

Обязательное страхование гражданской ответственности (ОСАГО)

Минимальная юридическая защита в России. По сути, он покрывает расходы, связанные с повреждением транспортного средства, телесными повреждениями и судебными издержками третьих лиц в любом дорожно-транспортном происшествии, в котором вы виноваты. Обычно существуют ограничения на сумму, которую будут выплачивать компании, которая составляет около 500 000 р. на человека. Поскольку это низкий порог, многие водители в России предпочитают оформлять более комплексную политику.

По сути, он покрывает расходы, связанные с повреждением транспортного средства, телесными повреждениями и судебными издержками третьих лиц в любом дорожно-транспортном происшествии, в котором вы виноваты. Обычно существуют ограничения на сумму, которую будут выплачивать компании, которая составляет около 500 000 р. на человека. Поскольку это низкий порог, многие водители в России предпочитают оформлять более комплексную политику.

Базовые полисы третьих сторон не покрывают никаких расходов, связанных с вами или вашим собственным транспортным средством, или любого преднамеренного ущерба, который вы причиняете другим.

Добровольное страхование ответственности перед третьими лицами

Это расширенное страхование ответственности перед третьими лицами, которое предлагают многие компании. По сути, это то же самое, что и пакет ОСАГО/ОСАГО, но с большим лимитом выплат в случае ДТП. Многие водители в России выбирают это как минимальное покрытие, чтобы не платить наличными.

Лимиты выплат варьируются в зависимости от компании, но обычно составляют от 1 до 5 млн р.

Комплексное страхование (КАСКО)

Большинство российских компаний по страхованию автомобилей предлагают полный комплексный полис, известный как КАСКО, который покрывает ущерб, нанесенный вашему собственному автомобилю, в случае происшествий, в которых вы виноваты. Полисы варьируются в зависимости от компании, но иногда могут включать в себя дополнительные услуги, такие как покрытие поломок и страхование вождения транспортных средств, которые вам не принадлежат.

Хотя полисы КАСКО известны как полностью всеобъемлющие или всеохватывающие, естественно, есть некоторые исключения, такие как умышленный ущерб. Обязательно уточните точный уровень покрытия у страховщиков, прежде чем совершить покупку.

Стоимость автострахования в России

Стоимость автострахования в России будет зависеть от ряда факторов, таких как:

- Тип страховки, которую вы оформляете

- Стоимость автомобиля

- Ваш собственный профиль страхового риска, относящийся к к вашему возрасту, стажу вождения и предыдущей истории претензий

Стоимость может колебаться в пределах 6000-75000 р. год. Многие веб-сайты страховых компаний содержат калькулятор, где вы можете проверить цены.

год. Многие веб-сайты страховых компаний содержат калькулятор, где вы можете проверить цены.

Дополнительные формы автострахования в России

Многие российские страховые компании продают дополнительные формы страхования в качестве дополнений для увеличения покрытия. К ним относятся:

- Страхование от поломки – покрывает расходы, связанные с оказанием помощи на дороге в случае поломки, например, расходы на буксировку и замену транспорта.

- Страхование оборудования – защищает любое оборудование, хранящееся в автомобиле, в случае взлома или повреждения в результате аварии.

- Страхование от несчастных случаев – страхует водителя и пассажиров, а также покрывает медицинские расходы в случае травмы.

- Страхование транспортного средства для бизнеса — вы можете воспользоваться этим, если вы используете свой автомобиль в служебных целях и, вероятно, имеете большой годовой пробег.

- Международная гражданско-правовая ответственность – это страхование Зеленой карты, которое расширяет вашу защиту перед третьими лицами на другие страны, использующие систему Зеленой карты.

Бонусы и штрафы по автострахованию в России

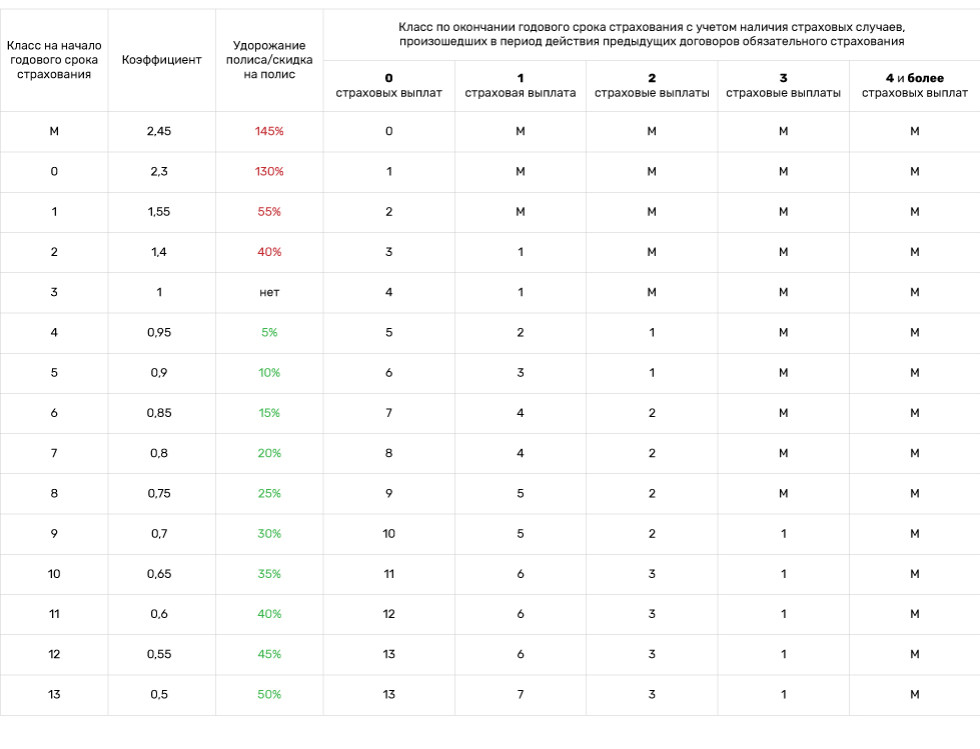

В России действует система бонусов за отсутствие претензий, также известная как Bonus Malus. Здесь вы можете получить скидки на страховые взносы на автомобиль, если вы не предъявляли никаких требований в предыдущие годы.

Большинство российских страховщиков предлагают бонус-малус. По данным РСА, 81% российских водителей с полисами ОСАГО имеют льготы по безвозвратным потерям. Компании используют информацию о водителях, собранную RAMI, для определения ставки дисконтирования при отсутствии претензий (с использованием коэффициента Bonus Malus). Чем больше безвозмездных лет записал водитель, тем больше скидка. Это до максимум 50% в течение 15 лет. Несчастные случаи или инциденты, в которых вы не виноваты, как правило, не влияют на ваш счет.

Вы можете переводить Бонус Малус между российскими страховыми компаниями. Однако в базе данных РСА нет информации об зарубежных фирмах, поэтому перевод бонуса из-за рубежа затруднен. Страховщики в России могут захотеть сделать это, если вы предоставите подтверждение периодов без претензий, поэтому обязательно получите что-нибудь в письменном виде от вашего существующего поставщика услуг.

Читать все о законах о вождении в России

Хотя компании вознаграждают периоды отсутствия претензий, они также наказывают водителей с плохой историей претензий. Поэтому ожидайте, что вам придется платить более высокую, чем стандартная, страховая премия, если вы попали в аварию, в которой вы виноваты, или если вы получили ущерб или кражу из-за небрежности. Кроме того, если в вашем страховом полисе указано несколько водителей, страховая премия будет рассчитываться с использованием баллов каждого водителя. Таким образом, наличие в полисе водителей с плохой репутацией или без опыта вождения может повлиять на Bonus Malus.

Подробнее о системе Бонус Малус в России смотрите здесь.

Как выбрать автострахование в России

При поиске автострахования в России важно провести исследование, чтобы получить лучшее предложение и полис, который полностью соответствует вашим потребностям. Факторы, которые вы, возможно, захотите принять во внимание:

- Репутация компании – что об этом говорят рейтинги и сайты отзывов клиентов?

- Покрытие полиса – что покрывается и что исключается из полиса? Есть ли возможность добавить что-то лишнее или удалить то, что вам не нужно?

- Процесс рассмотрения претензий – насколько это просто? Вы можете сделать это онлайн? Как скоро вы получите компенсацию?

- Международная страховка – предлагает ли компания опцию Green Card, позволяющую использовать полис за границей?

- Франшиза/франшиза – нужно ли вам что-либо платить по первому заявлению, и можете ли вы увеличить эту сумму, чтобы снизить свой годовой страховой взнос?

- Этика — насколько хорошо компания работает с точки зрения этики, устойчивого развития и корпоративной социальной ответственности (КСО)? Вы можете проверить результаты на таких сайтах, как CSR Hub и EcoVadis.

Подача заявления на страхование автомобиля в России

Чтобы застраховать автомобиль в России, вам необходимо предоставить:

- Действительное удостоверение личности, например паспорт

- Водительское удостоверение, действительное в России

- Свидетельство о техническом обслуживании транспортного средства, если вашему автомобилю три года и более

Вас также могут попросить предоставить дополнительные данные, например, реквизиты банковского счета, если вы настраиваете прямой дебет для платежей. Крупные страховщики теперь предлагают онлайн-процессы подачи заявок, которые занимают считанные минуты. Обычно вам нужно создать учетную запись, выбрать параметры полиса, отправить документацию в электронном виде и произвести первый платеж. Кроме того, вы можете посетить страховое отделение или платежный центр.

После регистрации вы получите страховое свидетельство, содержащее ваш уникальный страховой номер, бланки заявлений, отчеты о несчастных случаях и информацию о вашем полисе. Это часто отправляется в электронном виде, если вы подали заявку онлайн. Вы также получите свою страховую зеленую карту для вождения за границей, если вы приобрели этот полис.

Это часто отправляется в электронном виде, если вы подали заявку онлайн. Вы также получите свою страховую зеленую карту для вождения за границей, если вы приобрели этот полис.

Как оформить возмещение по автострахованию в Россия

Точный процесс возмещения у разных российских страховщиков различается. Каждый должен объяснить, как подать заявку в пакете политики, который вы получаете при регистрации. Многие компании также подробно описывают процедуры рассмотрения претензий на своих веб-сайтах. Вы можете подать заявку онлайн в несколько крупных страховых компаний. Как правило, вам нужно будет подать форму заявки, указав свой страховой номер, личные данные и информацию о вашей претензии.

В случае аварии необходимо сделать следующее:

- Немедленно остановить автомобиль.

- Позвоните в службу экстренной помощи, если кто-то серьезно ранен или есть вопрос, который должен привлечь полицию.

- Возьмите данные других вовлеченных сторон, такие как контактные данные водителя, информацию о страховке, идентификационный номер автомобиля (VIN) и регистрационные данные.

- Сфотографируйте или снимите видео любых повреждений, которые вы включите в страховое требование.

Если в происшествии участвует полиция, они должны будут заполнить форму отчета о происшествии в дополнение к вашему заявлению.

Вам следует как можно скорее подать заявление на получение страховки. У многих фирм есть 15-дневный срок, после которого вам нужно будет объяснить, почему вы не подали иск раньше. Законный срок для претензий по страхованию перед третьими лицами в России составляет три года. После этого вы не сможете требовать.

Узнайте, какие водительские права можно использовать в России

Страховые компании обычно рассматривают страховые претензии в течение 30 дней с момента получения уведомления. Они свяжутся с вами в течение этого периода, если им потребуются дополнительные доказательства.

Расторжение договора или смена поставщика

Вы можете расторгнуть договор автострахования в России в течение первых 14 дней в течение периода обдумывания. В этом случае компания обязана возместить вам любые уплаченные страховые взносы или другие сборы. Однако вы можете отменить подписку только по истечении периода охлаждения в соответствии с условиями вашего соглашения. Большинство страховых полисов действуют в течение 12 месяцев и продлеваются автоматически, поэтому вам обычно нужно уведомить о периоде около 30 дней, если вы хотите расторгнуть договор.

В этом случае компания обязана возместить вам любые уплаченные страховые взносы или другие сборы. Однако вы можете отменить подписку только по истечении периода охлаждения в соответствии с условиями вашего соглашения. Большинство страховых полисов действуют в течение 12 месяцев и продлеваются автоматически, поэтому вам обычно нужно уведомить о периоде около 30 дней, если вы хотите расторгнуть договор.

Если вы хотите расторгнуть договор досрочно, ваша страховая компания может взимать плату за выход или потребовать, чтобы вы платили страховой взнос до окончания оговоренного периода. Однако есть исключение, если вы недовольны тем, как ваша страховая компания рассматривает претензию. В этом случае вы обычно можете прекратить без штрафа.

Вы можете сменить поставщика услуг без объяснения причин в конце срока действия договора. Имеет смысл делать покупки каждый год, чтобы посмотреть, сможете ли вы переключиться на более выгодное предложение. Некоторые страховые компании предлагают оформить некоторые документы о передаче в качестве стимула для подписания контракта с ними. Вы можете проверить работу российских страховых компаний на Сравнениях (на русском языке)

Вы можете проверить работу российских страховых компаний на Сравнениях (на русском языке)

Подача жалобы на страховую компанию в России

Если вы считаете, что российская страховая компания обошлась с вами несправедливо, и хотите подать жалобу, выполните следующие действия:

- Подайте жалобу в письменной форме или на бумаге или в электронном виде в вашу страховую компанию. Вы должны получить подробную информацию о контактах для подачи жалоб при оформлении страхового полиса.

- Если ваша страховая компания не отвечает вам в течение 30 дней (15 дней, если вы подаете жалобу, используя стандартную электронную форму, и подаете жалобу в течение 180 дней с момента подачи жалобы), или если вы недовольны ответом, вы можете пожаловаться в Финансовый омбудсмен. ЦБ РФ создал эту службу в 2018 году для посредничества в спорах между финансовыми учреждениями и потребителями. Проверьте веб-сайт финансового омбудсмена, чтобы убедиться, что ваша страховая компания находится в списке зарегистрированных страховых компаний.