Содержание

в каких регионах действует, где и как оформить освобождение

Тамара Федорова

многодетная мама

Профиль автора

В некоторых регионах многодетным родителям можно вообще не платить транспортный налог.

Я — многодетная мать из Красноярского края. Недавно я оформила для своей семьи льготу по транспортному налогу, и теперь буду экономить 1500 Р в год. Но в других регионах можно сэкономить еще больше, потому что условия получения льготы другие.

Я нашла и изучила законы о транспортном налоге всех 85 субъектов России, разобралась во всех нюансах этой льготы и теперь знаю, какие правила действуют по всей стране. В этой статье расскажу обо всем, что узнала: какие семьи считаются многодетными, в каких регионах вообще нет льгот, в каких они есть только у малоимущих и как оформить льготу онлайн.

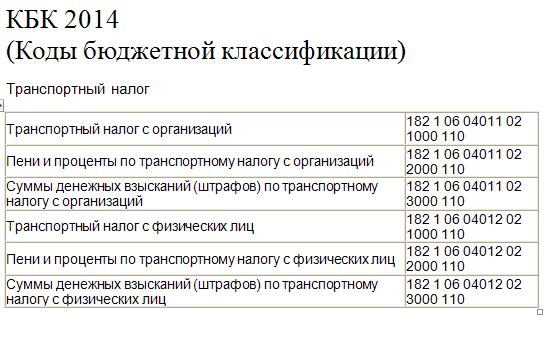

Что такое транспортный налог

Транспортный налог обязаны платить все собственники транспортных средств — автомобилей, мотоциклов, яхт, самолетов, снегоходов, автобусов и других. Физлицам, включая ИП, самостоятельно рассчитывать ничего не нужно — налоговая инспекция знает, кому что принадлежит из транспорта, сама посчитает сумму к уплате и пришлет уведомление в личном кабинете или по почте.

Физлицам, включая ИП, самостоятельно рассчитывать ничего не нужно — налоговая инспекция знает, кому что принадлежит из транспорта, сама посчитает сумму к уплате и пришлет уведомление в личном кабинете или по почте.

ст. 356—363 НК РФ

Если хотите сами рассчитать сумму налога, можно воспользоваться налоговым калькулятором. Еще мне нравится калькулятор на сайте «Автокод» — он удобнее, но подходит только для Москвы и Московской области.

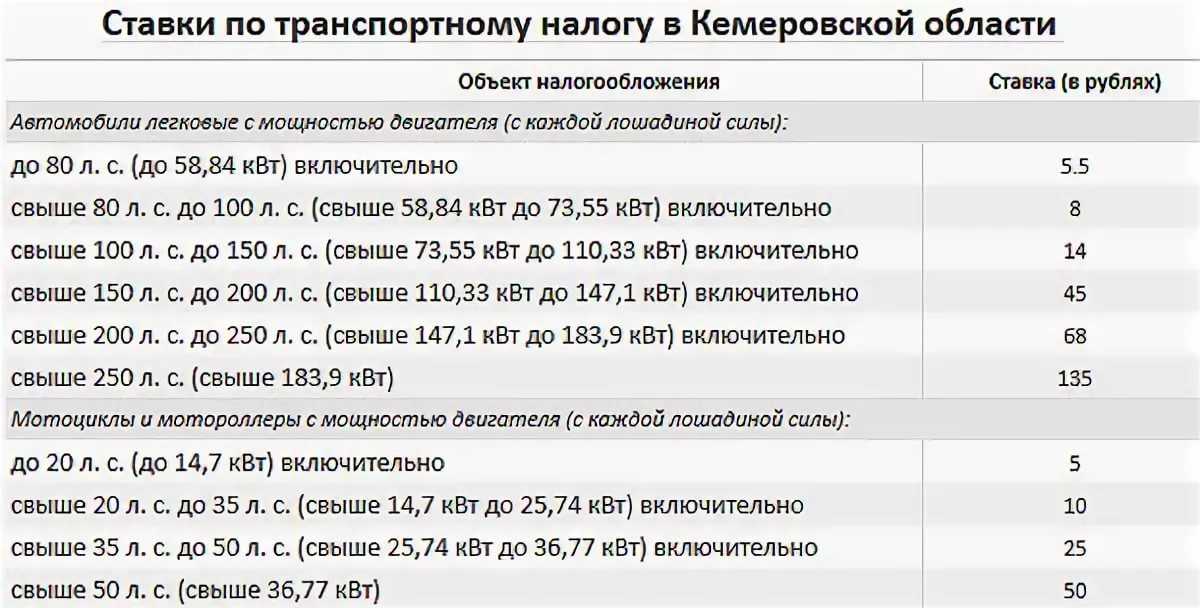

Если говорить об автомобилях, то сумма транспортного налога зависит от его мощности и налоговой ставки: чем мощнее машина, тем дороже она обойдется владельцу. Налоговую ставку определяют регионы. Иногда они учитывают год выпуска автомобиля — за более старый нужно платить больше.

Например, в Москве семья с автомобилем Лада Веста мощностью 122 л. с. в год платит 3050 Р, а в Московской области — уже 4148 Р. Владелец Ауди A4 мощностью 249 л. с. заплатит 18 675 Р и в Москве, и в области.

За дорогие автомобили придется платить с повышающим коэффициентом. Перечень легковых автомобилей, к которым применяются повышающие коэффициенты, Минпромторг ежегодно размещает на своих сайтах.

Перечень легковых автомобилей, к которым применяются повышающие коэффициенты, Минпромторг ежегодно размещает на своих сайтах.

Легковые автомобили с повышающими коэффициентами, МинпромторгPDF, 271 КБ

Подробно о транспортном налоге в Т—Ж уже рассказывали в отдельной статье, поэтому я не буду останавливаться на матчасти, а сразу перейду к льготам для многодетных.

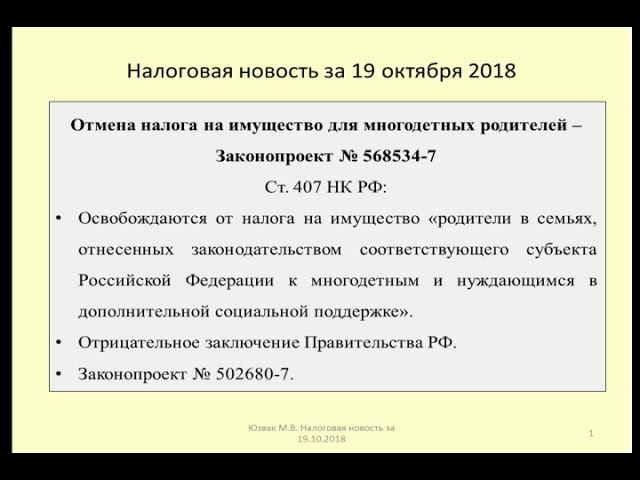

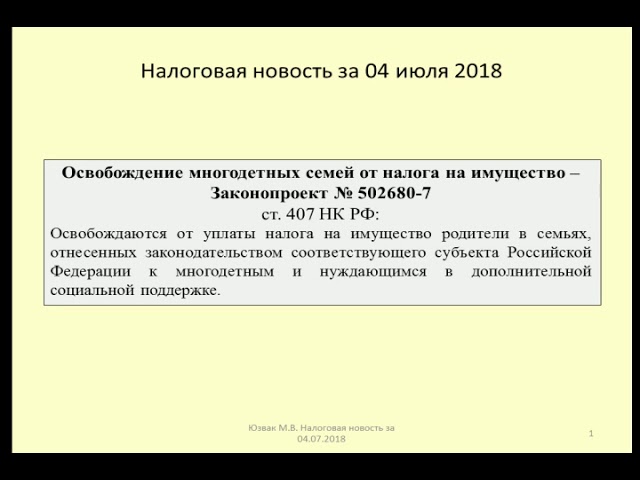

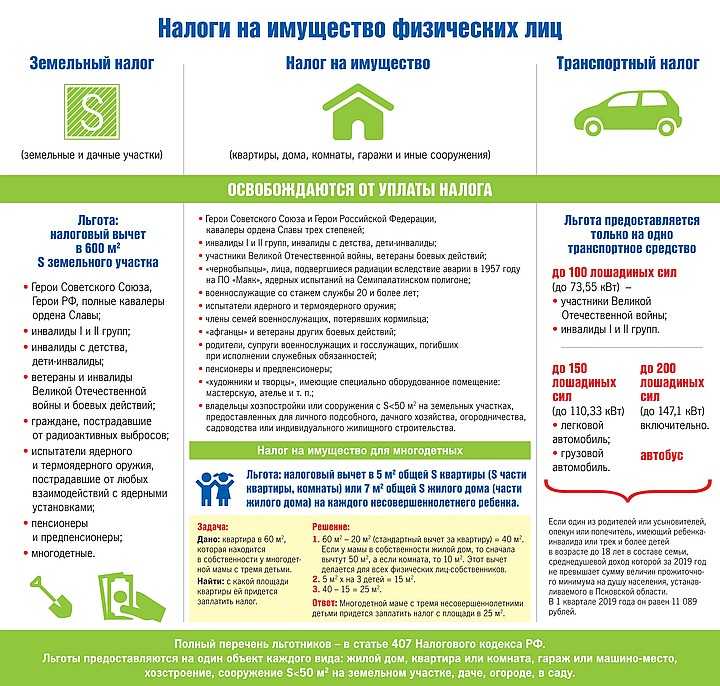

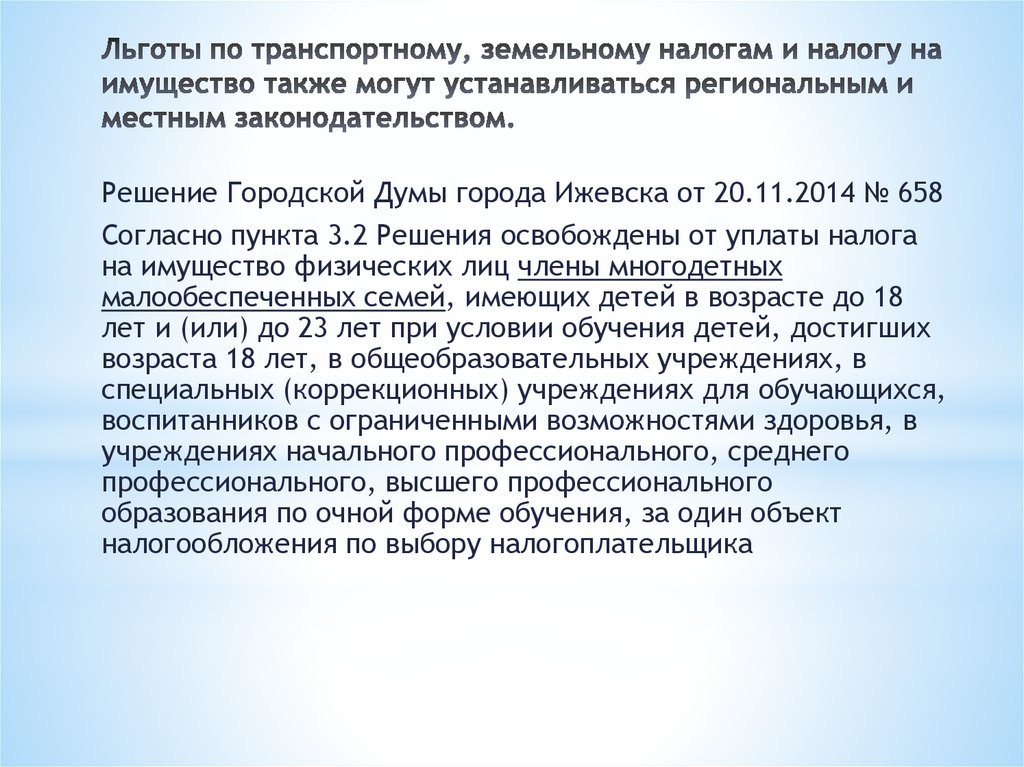

Как я написала выше, транспортный налог — это региональный налог, поэтому и льготы в каждом регионе свои. Тут не как с льготами по налогу на имущество для многодетных, которые действуют по всей стране. По транспортному налогу может быть разная ситуация даже в двух соседних регионах.

Например, в Рязанской области многодетные семьи полностью освобождены от уплаты транспортного налога за автомобили любой мощности. А в соседней Мордовии многодетные платят полную сумму. Территориально эти семьи может разделять всего несколько десятков километров, но регистрация автомобиля на территории льготного региона поможет каждый год экономить на транспортном налоге.

В следующем разделе я напишу расклад по льготам по всей стране.

В каких регионах есть льготы по транспортному налогу

Я составила таблицу, в которой сгруппировала все регионы России в зависимости от условий освобождения от уплаты транспортного налога за один легковой автомобиль.

В конце списка — регионы, в которых льгот для многодетных нет.

Налоговые льготы по регионам

| Субъект | Размер льготы | Макс. мощность автомобиля, л. с. |

|---|---|---|

| Москва, Архангельская область, Республика Дагестан, Камчатский край, Липецкая область, Ненецкий АО, Ростовская область, Рязанская область, Саратовская область, Республика Саха (Якутия), Республика Хакасия, Чукотский АО, Ямало-Ненецкий АО | 100% | не имеет значения |

| Московская область, Оренбургская область, Тверская область, Ханты-Мансийский АО — Югра | 100% | 250 |

| Брянская область, Республика Бурятия, Калужская область, Республика Карелия, Республика Крым, Омская область, Севастополь, Тульская область | 100% | 200 |

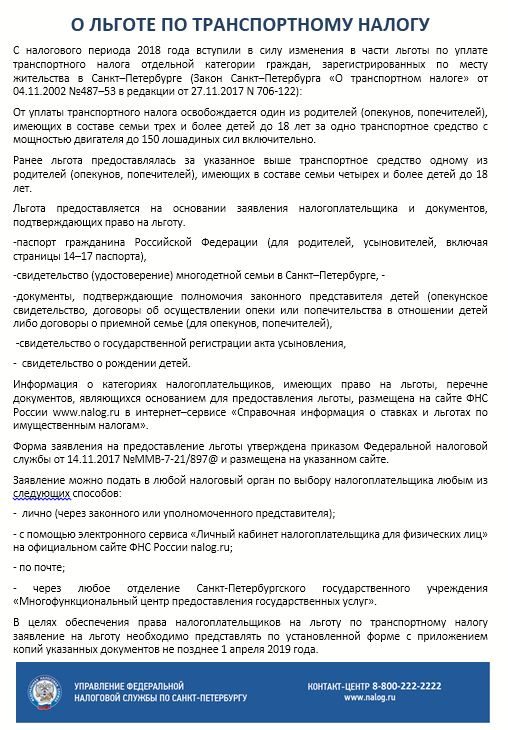

| Санкт-Петербург, Ленинградская область, Краснодарский край, Волгоградская область, Нижегородская область, Амурская область, Республика Башкортостан, Воронежская область, Магаданская область, Новосибирская область, Пермский край, Свердловская область, Смоленская область, Ставропольский край, Тамбовская область, Тюменская область, Ульяновская область, Чувашия | 100% | 150 |

| Ярославская область | 100% | 150 |

| зависит от дохода семьи | 200 | |

| Красноярский край | 90% | 150 |

| Алтайский край, Белгородская область, Иркутская область, Курганская область, Курская область | 100% | 100 |

| Владимирская область, Орловская область | 50% | 250 |

| Хабаровский край, Республика Марий Эл | 50% | 200 |

| Еврейская автономная область, Удмуртская республика | 50% | 150 |

| Новгородская область | 50% | не имеет значения |

| Кемеровская область — Кузбасс | 100%, если сумма налога 9000 Р и меньше. Если больше, то сумма налога уменьшается на 9000 Р Если больше, то сумма налога уменьшается на 9000 Р |

не имеет значения |

| Челябинская область | льготная ставка 1 Р за 1 л. с. | 180 |

| Приморский край | 100%, но зависит от дохода семьи | 150 |

| Костромская область, Кировская область | 50%, но зависит от дохода семьи | 150 |

| Псковская область | 100%, но зависит от дохода семьи | 200 |

| Самарская область | 100% | 110 |

| Сахалинская область | 100%, но зависит от дохода семьи | не имеет значения |

| Мурманская область | ставка 1 Р за 1 л. с. | 100 |

| ставка 1,5 Р за 1 л. с. | 100—150 | |

| ставка 15 Р за 1л . с. | 150—200 | |

| ставка 32 Р за 1 л. с. | свыше 200 | |

| Республика Адыгея, Республика Алтай, Астраханская область, Вологодская область, Забайкальский край, Ивановская область, Республика Ингушетия, Кабардино-Балкария, Калининградская область, Республика Калмыкия, Карачаево-Черкесия, Республика Коми, Республика Мордовия, Пензенская область, Республика Северная Осетия — Алания, Республика Татарстан, Томская область, Республика Тыва, Чеченская Республика | льгот для многодетных нет |

Москва, Архангельская область, Республика Дагестан, Камчатский край, Липецкая область, Ненецкий АО, Ростовская область, Рязанская область, Саратовская область, Республика Саха (Якутия), Республика Хакасия, Чукотский АО, Ямало-Ненецкий АО

Размер льготы

100%

Макс. мощность автомобиля

мощность автомобиля

не имеет значения

Московская область, Оренбургская область, Тверская область, Ханты-Мансийский АО — Югра

Размер льготы

100%

Макс. мощность автомобиля

250 л. с.

Брянская область, Республика Бурятия, Калужская область, Республика Карелия, Республика Крым, Омская область, Севастополь, Тульская область

Размер льготы

100%

Макс. мощность автомобиля

200 л. с.

Санкт-Петербург, Ленинградская область, Краснодарский край, Волгоградская область, Нижегородская область, Амурская область, Республика Башкортостан, Воронежская область, Магаданская область, Новосибирская область, Пермский край, Свердловская область, Смоленская область, Ставропольский край, Тамбовская область, Тюменская область, Ульяновская область, Чувашия

Размер льготы

100%

Макс. мощность автомобиля

150 л. с.

Ярославская область

Размер льготы

100% при макс. мощности автомобиля 150 л. с.

зависит от дохода семьи при макс. мощности автомобиля 200 л. с.

Красноярский край

Размер льготы

90%

Макс. мощность автомобиля

150 л. с.

Алтайский край, Белгородская область, Иркутская область, Курганская область, Курская область

Размер льготы

100%

Макс. мощность автомобиля

100 л. с.

Владимирская область, Орловская область

Размер льготы

50%

Макс. мощность автомобиля

250 л. с.

Хабаровский край, Республика Марий Эл

Размер льготы

50%

Макс. мощность автомобиля

200 л. с.

Еврейская автономная область, Удмуртская республика

Размер льготы

50%

Макс. мощность автомобиля

150 л. с.

Новгородская область

Размер льготы

50%

Макс. мощность автомобиля

не имеет значения

Кемеровская область — Кузбасс

Размер льготы

100%, если сумма налога 9000 Р и меньше. Если больше, то сумма налога уменьшается на 9000 Р

Макс. мощность автомобиля

мощность автомобиля

не имеет значения

Челябинская область

Размер льготы

льготная ставка 1 Р за 1 л. с.

Макс. мощность автомобиля

180 л. с.

Приморский край

Размер льготы

100%, но зависит от дохода семьи

Макс. мощность автомобиля

150 л. с.

Костромская область, Кировская область

Размер льготы

50%, но зависит от дохода семьи

Макс. мощность автомобиля

150 л. с.

Псковская область

Размер льготы

100%, но зависит от дохода семьи

Макс. мощность автомобиля

200 л. с.

Самарская область

Размер льготы

100%

Макс. мощность автомобиля

110 л. с.

Сахалинская область

Размер льготы

100%, но зависит от дохода семьи

Макс. мощность автомобиля

не имеет значения

Мурманская область

Размер льготы

ставка 1 Р за 1 л. с. при макс. мощности автомобиля 100 л. с.

ставка 1,5 Р за 1 л. с. при макс. мощности автомобиля 100—150 л. с.

с. при макс. мощности автомобиля 100—150 л. с.

ставка 15 Р за 1 л. с. при макс. мощности автомобиля 150—200 л. с.

ставка 32 Р за 1 л. с. при макс. мощности автомобиля свыше 200 л. с.

Республика Адыгея, Республика Алтай, Астраханская область, Вологодская область, Забайкальский край, Ивановская область, Республика Ингушетия, Кабардино-Балкария, Калининградская область, Республика Калмыкия, Карачаево-Черкесия, Республика Коми, Республика Мордовия, Пензенская область, Республика Северная Осетия — Алания, Республика Татарстан, Томская область, Республика Тыва, Чеченская Республика

Размер льготы

льгот для многодетных нет

Из таблицы видно, что каждый регион устанавливает свои правила и нюансы освобождения от уплаты транспортного налога. Самые выгодные условия у регионов в первой строке таблицы: можно не платить транспортный налог на любой автомобиль, правда, только на один. Это может быть как ВАЗ 2110 мощностью 79 л. с., так и Ламборгини мощностью 700 л. с.

с.

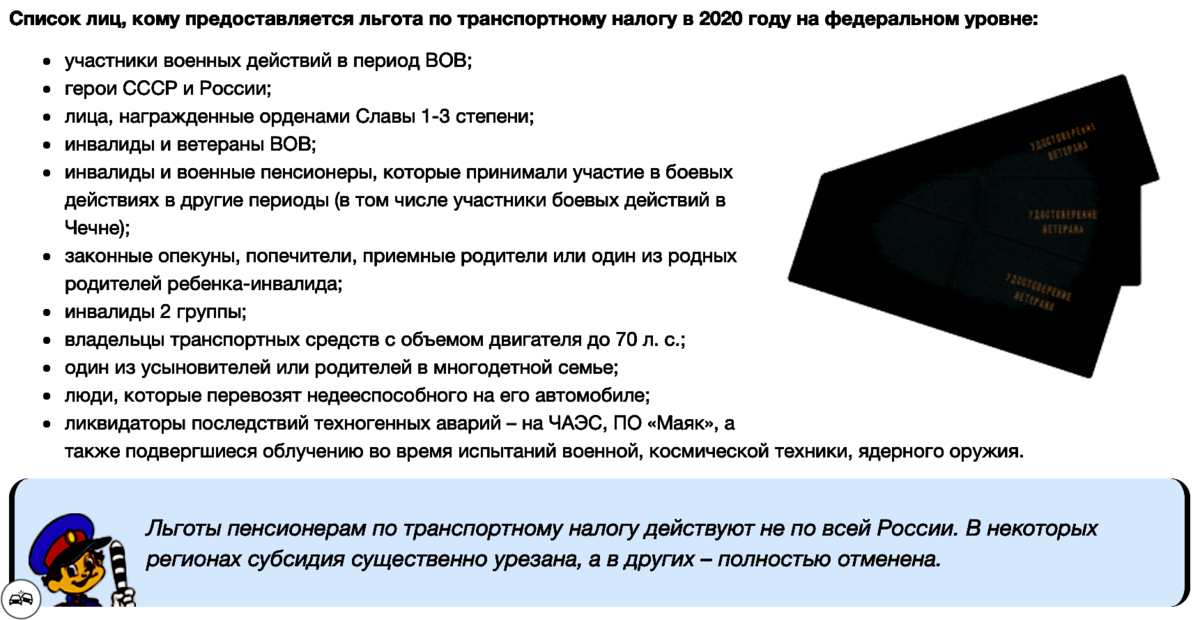

В остальныx регионах есть ограничения. Самые распространенные: по мощности автомобиля, по виду транспортного средства и по доходу семьи.

/guide/transport-nalog/

Какие автомобили не облагаются транспортным налогом

Ограничения по мощности действуют в большинстве регионов, где есть льгота. В Московской области льготу дадут за автомобиль не мощнее 250 л. с., а в Санкт-Петербурге — не мощнее 150 л. с. К сожалению, придется заплатить полную сумму даже при превышении порога всего на 1 л. с.

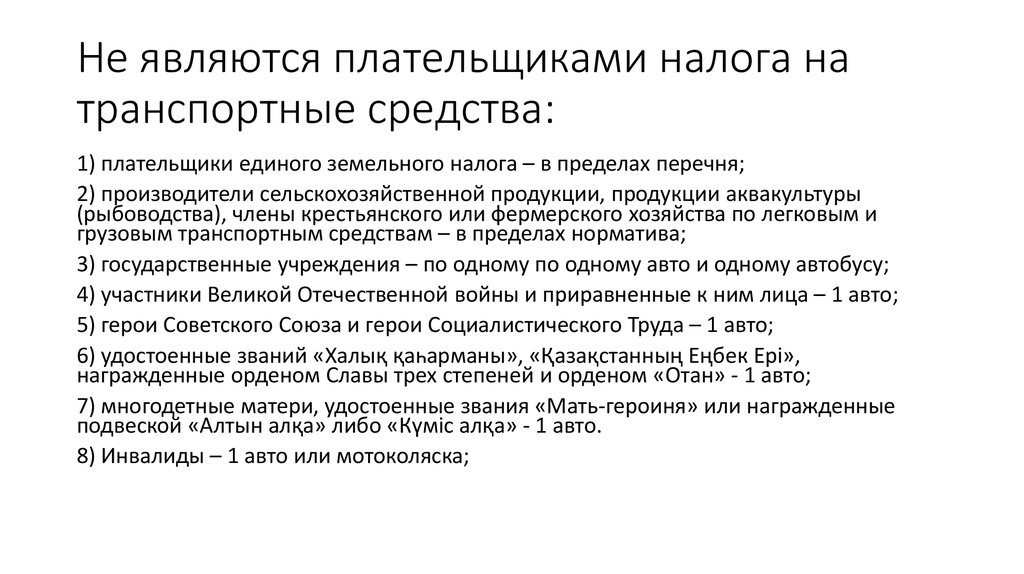

Ограничения по транспортному средству. В основном под действие льгот попадают легковые авто. Но в некоторых регионах можно не платить и за другие транспортные средства.

В Брянской области многодетные родители вправе отказаться от налога на мотоциклы, мотороллеры, автобусы и тракторы. А на Камчатке получить привилегии от местных властей можно на катер, моторную лодку и даже снегоход. В Курской области разрешается вообще не платить налог за любые отечественные автомобили мощностью до 100 л. с., а также за автомобили марок ЗАЗ, Таврия и ЛуАЗ, а в отношении остальных применяется льготная ставка в размере 10 Р с каждой лошадиной силы. В Новосибирской области льгота в размере 80% распространяется на грузовые автомобили до 150 л. с. включительно.

с., а также за автомобили марок ЗАЗ, Таврия и ЛуАЗ, а в отношении остальных применяется льготная ставка в размере 10 Р с каждой лошадиной силы. В Новосибирской области льгота в размере 80% распространяется на грузовые автомобили до 150 л. с. включительно.

Ограничения по доходу. В некоторых субъектах действуют ограничения по доходу семьи — тем, кто по мнению властей региона получает слишком много, льготу не дадут. В Приморском крае освобождаются от налога за легковой автомобиль мощностью до 150 л. с. семьи, в которых среднедушевой доход ниже двукратной величины прожиточного минимума, установленного в субъекте — около 30 000 Р. А в Костромской, Кировской, Псковской и Ярославской областях на одного члена семьи должно приходиться не более одного прожиточного минимума. На Сахалине для получения налоговой льготы многодетным родителям потребуется встать на учет в органы социальной защиты населения для получения статуса малоимущих и предоставить соответствующую справку в ФНС.

Как получить полную информацию о своем регионе

На сайте налоговой есть удобный онлайн-сервис, в котором можно получить актуальную информацию о ставках и льготах по транспортному налогу.

Выберите вид налога, ваш регион и нажмите «Найти». В появившейся таблице нажмите на слово «Подробнее».

На сайте ФНС можно найти льготы всех регионов России В таблице сразу отображается название, номер и дата регионального закона о транспортном налоге. А во вкладке «Подробнее» будет вся нужная информация

Перейдите во вкладку «Региональные льготы», поставьте галочку около строки «Физическое лицо» и нажмите «Показать».

В появившейся таблице будут перечислены все, кто имеет льготу в этом регионе. Еще вы найдете там необходимый документ для подтверждения права на льготу и ссылку на нормативный акт.

На этой странице региональные ставки, а во вкладке «Региональные льготы» можно проверить, являетесь ли вы льготником Информация обо всех льготниках по транспортному налогу

Кого относят к многодетным семьям

Какие семьи считать многодетными, а какие нет, также решают власти конкретного региона. Как правило, многодетной считается семья с тремя и более несовершеннолетними детьми. Но в контексте назначения льготы на транспортный налог есть исключения: в Воронежской и Костромской областях число несовершеннолетних на иждивении должно быть не менее пяти, а в Дагестане — не менее четырех.

Как правило, многодетной считается семья с тремя и более несовершеннолетними детьми. Но в контексте назначения льготы на транспортный налог есть исключения: в Воронежской и Костромской областях число несовершеннолетних на иждивении должно быть не менее пяти, а в Дагестане — не менее четырех.

Возраст детей тоже имеет значение. Обычно считаются только несовершеннолетние дети, но в некоторых субъектах возрастные рамки шире. В Иркутской области родители могут не платить налог, пока их сыну или дочери не исполнится 24 года, а в Новосибирской — 23 года, но для этого совершеннолетний ребенок должен учиться очно.

/gospodderzhka-mnogodetnym/

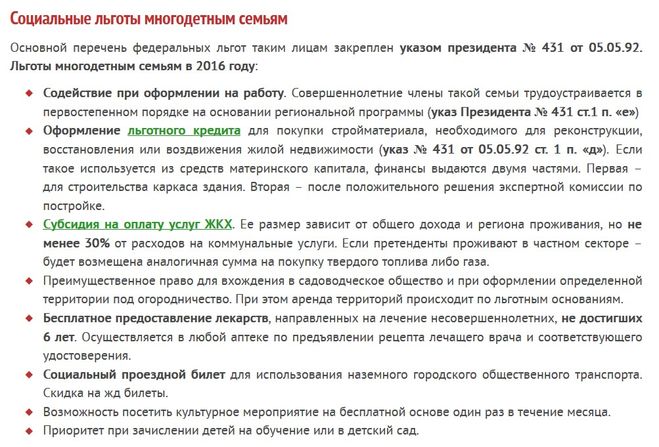

Что многодетные семьи могут получить от государства

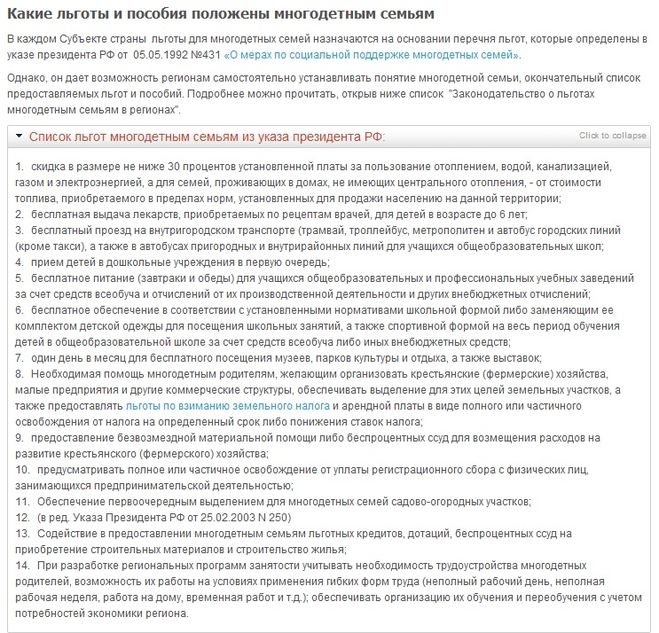

Независимо от места проживания многодетной семьи есть общие условия назначения льготы:

- Воспользоваться льготой может только один из родителей. Если и у мамы, и у папы в собственности есть автомобиль, только один из них сможет не платить налог.

Второму родителю за свой автомобиль придется заплатить полную сумму.

Второму родителю за свой автомобиль придется заплатить полную сумму. - Многодетный родитель должен быть собственником ТС. Если многодетная мама вышла замуж за мужчину без детей, но с автомобилем, он не сможет получить льготу.

- Родитель обязан иметь официальный статус многодетного. Автоматически при рождении или усыновлении третьего или последующего ребенка такой статус не присваивается. Единого подтверждающего документа на федеральном уровне нет. В одних регионах это удостоверение многодетной семьи, в других — справка многодетной семьи, а в третьих будет достаточно справки о составе семьи. Эти документы можно оформить в МФЦ или органах соцзащиты. Если сомневаетесь, какие документы предоставить в налоговую службу, воспользуйтесь сервисом на сайте налоговой.

- Действие льготы распространяется только на один автомобиль. Если на папу зарегистрировано два автомобиля, то для получения льготы нужно будет выбрать один.

Так выглядит справка многодетной семьи в Красноярском крае. В других регионах форма может быть другой

В других регионах форма может быть другой

Дети от других браков. Считаются ли в составе многодетной семьи дети мужа или жены от других браков и дети под опекой, зависит от региона. В Москве, например, в состав многодетной семьи входят падчерицы и пасынки, а в Санкт-Петербурге — нет.

О детях, находящихся под опекой, тоже нет единого правила. В Санкт-Петербурге такое право закреплено официально. В Москве долгое время опекаемые в многодетной семье не учитывались. Но недавно одной семье удалось через суд добиться статуса многодетной семьи. Супруги воспитывали кровного сына и еще двоих детей взяли под опеку. Родители считали, что у них трое детей, а соцзащита — что только один. Мосгорсуд подтвердил, что получить удостоверение многодетной семьи может как один из родителей в многодетной семье, так и усыновитель, опекун, мачеха, отчим.

Если многодетные родители расторгли брак и разъехались, а дети остались, например, с матерью, то бывший муж теряет право на получение льгот. На привилегии от государства претендует только тот родитель, который проживает с детьми. Органы соцзащиты требуют подтвердить этот факт: документально доказать общую постоянную прописку по одному адресу с детьми.

На привилегии от государства претендует только тот родитель, который проживает с детьми. Органы соцзащиты требуют подтвердить этот факт: документально доказать общую постоянную прописку по одному адресу с детьми.

/guide/otec-i-deti/

Кто может оформить статус многодетного отца

Где оформлять льготу по транспортному налогу

По почте. Сначала заполните, распечатайте и подпишите заявление о предоставлении налоговой льготы. Отправьте заявление в ФНС по месту прописки. Посмотреть контакты инспекций можно на сайте налоговой службы. Можно отправить заявление в любую ИФНС, но пока письмо будет ходить туда-сюда, процедура оформления может растянуться больше чем на месяц.

Заявление рассмотрят за 30 дней. Если налоговой потребуется запросить сведения, подтверждающие право на налоговую льготу, то этот срок могут продлить еще на 30 дней.

В МФЦ. Вы можете обратиться в любой МФЦ, но лучше заранее уточнить, принимают ли они заявления на такие льготы.

При себе надо иметь:

- Паспорт.

- Заполненный бланк заявления.

- Документ, подтверждающий статус многодетного родителя, если такой есть. Если нет — МФЦ запросит нужные сведения самостоятельно.

Срок рассмотрения заявления — также 30 дней, плюс три рабочих дня — на доставку документов в налоговую и обратно в МФЦ.

Лично в ИФНС. Обратиться с заявлением можно в любую налоговую инспекцию. Список документов будет такой же, как для МФЦ. Разница лишь в том, что бланк заявления можно попросить и заполнить прямо в налоговой инспекции. Именно от этого зависит, сколько времени вы проведете в учреждении.

В 2019 году я оформляла льготу таким способом — не знала, что можно принести в налоговую службу уже заполненное заявление, поэтому все делала на месте. Список документов из-за этого автоматически увеличился: добавились СТС и договор купли-продажи ТС. В ФНС была большая очередь, поэтому мне пришлось пробыть там около двух часов.

Приказ ФНС о порядке заполнения заявления

Но у этого метода есть и преимущества: специалист все проверил, подсказал, что надо еще дописать, а затем принял заявление. Если бы я заполняла его сама, мне бы отказали именно из-за ошибок в заявлении.

Онлайн в личном кабинете налогоплательщика. Так я и поступила в 2021 году. У этого способа есть ряд преимуществ:

- На все уходит около 15 минут, плюс примерно столько же — на создание ЭЦП.

- Потребуется только один документ, который подтверждает право на льготу, и то только в том случае, если вы захотите ускорить процесс. Можно и не прикреплять документ, тогда имейте в виду, что проверка затянется еще на 30 дней.

- Не надо вручную заполнять заявление.

- Можно исправить внесенные данные.

- Сведения обо всех ТС есть в личном кабинете. Заявителю надо только выбрать тот, на который будет оформлена льгота.

А главное для меня, как для многодетной матери, — не надо думать, с кем оставить маленького ребенка, как добраться до ФНС, волноваться, верно ли я заполнила заявление, все ли документы взяла.

Как оформить налоговую льготу онлайн

В 2021 году я оформила льготу на автомобиль через личный кабинет налогоплательщика на сайте nalog.ru. У нас с мужем трое детей, мы живем в Красноярском крае. В 2018 году мы купили автомобиль Фольксваген Джетта. Оформили машину на меня. На тот момент у нас было двое детей, поэтому никакими привилегиями по транспортному налогу мы воспользоваться не могли. В 2019 году я оплатила полную сумму налога — 1595 Р за 2018 год.

Сумма моего транспортного налога — больше 1500 Р

1 июля 2019 года у нас родился третий ребенок. Вскоре я поехала в ФНС и подала заявление на льготу. В Красноярском крае действует льгота в размере 90% на машины мощностью до 150 л. с. Но расчет идет с того момента, как родитель получил статус многодетного. Так как наш сын родился ровно в середине года, в 2020 году к оплате мы получили сумму чуть больше половины от общей за год.

В начале 2021 года мы продали Джетту и купили Тигуан мощностью 125 л. с. Я посчитала примерную сумму налога на него без льготы и с ней в налоговом калькуляторе.

Без льготы за Тигуан нужно заплатить 1661 Р А с льготой — 166 Р. 1500 Р в многодетной семье точно не лишние

Расскажу, как оформить льготу через личный кабинет налогоплательщика.

Вариант 1. Подать заявление на получение льготы на транспортный налог можно в личном кабинете налогоплательщика, в разделе «Жизненные ситуации».

Зайдите в раздел «Жизненные ситуации» на сайте налоговой В появившемся окне во вкладке «Транспорт» необходимо добавить новый объект Если у вас несколько видов транспорта, выберите тот, на который будете оформлять налоговую льготу. Если вы владеете только одним автомобилем, сведения об объекте появятся в заявлении по умолчанию

Вариант 2. Зайти в раздел «Мое имущество» и выбрать там объект, на который будет оформляться льгота.

В этом разделе указано все имущество, которым вы владеете После того как вы определились с объектом, необходимо нажать на кнопку «Выбрать как льготный»

Остальные шаги будут идентичными для обоих вариантов.

Шаг 1. Заполните информацию о сроке применения налоговой льготы. В качестве даты начала укажите дату регистрации автомобиля. Льгота перестанет действовать тогда, когда с родителя будет снят статус многодетного. Эта дата указана в справке, удостоверении или ином документе, который вам был выдан органами социальной защиты населения.

Шаг 2. Заполните информацию о документе, подтверждающем право на льготу. Это справка многодетной семьи.

Шаг 3. Отсканируйте и прикрепите документ, подтверждающий статус многодетного родителя. Этот шаг можно пропустить, но тогда подтверждение права на льготу займет больше времени.

Шаг 4. Нажмите кнопку «Проверить и отправить».

В качестве даты начала применения налоговой льготы укажите дату регистрации автомобиля В строке «Полное название документа» пишем: «Справка многодетной семьи такого-то региона» Подтверждающий документ можно загрузить в разных форматах, но размер файла не должен превышать 20 Мб

Электронная подпись. Для подтверждения отправки данных нужна облачная электронная подпись. Если у вас ее нет, то система предложит ее создать. Это делается быстро прямо на сайте налоговой.

Для подтверждения отправки данных нужна облачная электронная подпись. Если у вас ее нет, то система предложит ее создать. Это делается быстро прямо на сайте налоговой.

Процедура создания облачной электронной подписи в среднем занимает около 15 минут

Как узнать решение ФНС

Следить за ходом рассмотрения заявления можно также в личном кабинете налогоплательщика, в разделе «Сообщения». В первые дни после подачи статус заявления будет изменяться несколько раз.

Спустя две недели с момента подачи заявления мне по почте пришло письмо с положительным решением.

Налоговая посчитала льготу с даты снятия с учета старого автомобиля, а не с даты постановки на учет нового, как просила я в заявлении. Это выгоднее

Таким образом, за счет льготы я буду сохранять в семейном бюджете 1500 Р ежегодно до тех пор, пока старшему ребенку не исполнится 18 лет. Если я продам автомобиль и куплю новый, процедуру оформления придется пройти заново.

Перерасчет транспортного налога производится с момента наступления права на льготу. Если вы являетесь многодетным родителем в течение, например, двух лет и все это время платили транспортный налог на общих основаниях, ИФНС вернет вам излишне уплаченную сумму за весь период, но не более, чем за три года с даты переплаты.

Если вы являетесь многодетным родителем в течение, например, двух лет и все это время платили транспортный налог на общих основаниях, ИФНС вернет вам излишне уплаченную сумму за весь период, но не более, чем за три года с даты переплаты.

Информацию о возврате излишне уплаченной суммы можно посмотреть в личном кабинете налогоплательщика, в разделе «Мои налоги». Чтобы перечислить средства на карту, потребуется нажать кнопку «Распорядиться» и заполнить заявление. Деньги поступят на счет в течение месяца.

Что делать? 03.04.17

Машина продана, а транспортный налог начисляется

Запомнить

- Условия получения льготы разные в каждом регионе.

- Перед подачей заявления изучите информацию о льготах на сайте ФНС.

- Получите в органах социальной защиты населения документ, подтверждающий ваш статус многодетного родителя.

- Быстрее всего оформить льготу через личный кабинет налогоплательщика.

- При продаже старого автомобиля и приобретении нового льготу придется оформлять заново.

- Налоговая вернет деньги даже за тот период, когда родитель мог воспользоваться льготой, но по каким-то причинам не подавал заявление. Правда, не более, чем за 3 года с даты переплаты.

Дума Ставропольского края — Многодетные семьи края получат льготу по уплате транспортного налога на автомобиль, мощностью до 250 лошадиных сил

- Главная

- Информация

- Публикации

- События

- Многодетные семьи края получат льготу по уплате транспортного налога на автомобиль, мощностью до 250 лошадиных сил

Решение принято депутатами на заседании Думы Ставрополья. Закон рассчитан на поддержку многодетных семей, приёмных родителей (опекунов, попечителей), воспитывающих трёх и более несовершеннолетних детей.

Принятыми изменениями в соответствующие краевые законы один из родителей освобождается от уплаты транспортного налога на легковой автомобиль или автобус с мощностью двигателя до 250 лошадиных сил включительно..jpg) Ранее такая льгота распространялась на транспорт мощностью до 150 лошадиных сил.

Ранее такая льгота распространялась на транспорт мощностью до 150 лошадиных сил.

Предусмотрено предоставление льготы на один из автомобилей налогоплательщика по его заявлению. Если такое заявление не будет направлено в налоговую инспекцию, то льгота будет предоставляться на основании имеющихся сведений и в отношении одного зарегистрированного транспортного средства с максимальной суммой налога.

Закон распространяется на правоотношения, возникшие с 1 января 2021 года.

– Многие многодетные семьи владеют более мощными, чем 150 лошадиных сил, транспортными средствами. Поэтому они не могли пользоваться установленной налоговой льготой. Таким образом, мы расширяем меры социальной поддержки многодетным семьям, –прокомментировал принятое решение председатель комитета Думы по бюджету, налогам и финансово-кредитной политике Иван Ковалёв.

Поиск по сайту

Разделы

Все разделыПротиводействие коррупцииОфициально- — — — — Контакты, реквизитыИнформация о работе Думы- — — — — Трибуна депутата Думы- — — — — События- — — — — СМИ о ДумеАналитические материалыКонтактная информация- — — — — — — Общественная приемная- — — — — — — — — ДеятельностьКонтакты

СМИ о Думе

30

Ставропольский АПК учится работать в условиях санкций

«Ставропольская правда» 7. 11.2022

11.2022

48

«Вести. Парламент» 4.11.2022

ГТРК «Ставрополье» 4.11.2022

53

Обращение в Совфед, транспортный налог и наказы избирателей: новые законы и решения

Радио «Комсомольская правда» 3.11.2022

64

Парламентский вестник. Главные решения октябрьского заседания краевой Думы

«Свое ТВ» 2.11.2022

187

Программу по развитию сельского хозяйства предложили разработать краевые депутаты

«NewsTracker» 2.11.2022

199

Социальные расходы станут главным направлением бюджета Ставрополья в 2023 году

«Newstracker» 2.11.2022

137

Депутаты думы Ставрополья предложили использовать краевые земли под лесозащитные насаждения

«Победа 26» 2.11.2022

184

«Вести. Парламент» 1.11.2022

ГТРК «Ставрополье» 1.11.2022

190

Начата работа над проектом бюджета Ставрополья на будущий год

«Ставропольская правда» 31.10.2022

196

За места в новом составе Общественной палаты Ставропольского края поборются 12 кандидатов

«Акценты» 31. 10.2022

10.2022

244

«Вести. Парламент» 28.10.2022

ГТРК «Ставрополье» 28.10.2022

199

Освобождение от налогов, новые коэффициенты для мигрантов. Какие решения приняли на заседании Думы Ставропольского края?

«Кавказ Пост» 27.10.2022

230

Дума Ставрополья занялась правовым статусом ДОСААФа

ГТРК «Ставрополье» 27.10.2022

244

Депутаты думы Ставрополья предлагают наделить ДОСААФ дополнительными полномочиями

«Кавказ Пост» 27.10.2022

235

Николай Великдань назвал главные решения очередного заседания Думы Ставрополья

«Newstracker» 27.10.2022

215

Парламентский вестник. Депутаты отметили нехватку некоторых необходимых товаров в спецмагазинах Ставрополя

«Свое ТВ» 26.10.2022

234

Ставропольские депутаты призвали нарастить темпы модернизации самой большой пешеходной зоны Минвод

«Победа 26» 26.10.2022

264

Депутаты Ставрополья поддержали создателей 3D спектакля для слепых и слабовидящих детей

«Ставропольская правда» 26. 10.2022

10.2022

230

Благоустройство Аллеи любви завершают в Железноводске

«Победа 26» 26.10.2022

270

«Вести. Парламент» 25.10.2022

ГТРК «Ставрополье» 25.10.2022

247

Председатель Думы Ставрополья призвал выстроить эффективный диалог между регоператорами ТКО и муниципалитетами

«Кавказ Пост» 25.10.2022

Показать все

Налоговый кредит на детей | Белый дом

Для поиска на этом сайте введите поисковый запрос

Налоговый вычет на детей в рамках Американского плана спасения обеспечивает крупнейший в истории налоговый вычет на детей и историческую помощь большинству работающих семей — и по состоянию на 15 июля года большинство семей автоматически получают ежемесячные выплаты в размере 250 или 300 долларов на ребенка без вынужден предпринимать какие-либо действия. Налоговый кредит на детей поможет всем семьям добиться успеха.

Американский план спасения увеличил налоговую льготу на детей с 2000 долларов США на ребенка до 3000 долларов США на ребенка для детей старше шести лет и с 2000 до 3600 долларов США для детей в возрасте до шести лет, а также повысил возрастной предел с 16 до 17 лет. Все работающие семьи получат полный кредит, если они зарабатывают до 150 000 долларов на пару или 112 500 долларов на семью с одним родителем (также называемую главой семьи).

Все работающие семьи получат полный кредит, если они зарабатывают до 150 000 долларов на пару или 112 500 долларов на семью с одним родителем (также называемую главой семьи).

Крупные налоговые льготы почти для

всех работающих семей:

От 3000 до 3600 долларов на ребенка почти для всех работающих семей семьи когда-либо.

Автоматические ежемесячные платежи почти для всех работающих семей

Если вы подали налоговые декларации за 2019 или 2020 год или подписались на получение стимулирующего чека от Налоговой службы, вы автоматически получите эту налоговую льготу. Вам не нужно регистрироваться или предпринимать какие-либо действия.

В программе президента Байдена «Восстановить лучше» содержится призыв к продлению этой налоговой льготы на годы и годы

Новый налоговый кредит на детей, введенный в действие в Американском плане спасения, действует только на 2021 год. Вот почему президент Байден твердо убежден, что мы должны Налоговый кредит на долгие годы. Именно это он предлагает в своей программе «Восстановить лучше».

Именно это он предлагает в своей программе «Восстановить лучше».

Простая регистрация для семей с низким доходом, чтобы сократить детскую бедность

Если вы не зарабатываете достаточно, чтобы платить налоги, вы все равно можете получать пособия.

Администрация сотрудничала с некоммерческой организацией Code for America, которая создала инструмент для регистрации без подачи заявок , которым легко пользоваться на мобильном телефоне и который также доступен на испанском языке. Крайний срок подачи ежемесячных налоговых вычетов на детей в этом году — 15 ноября. Если вы имеете право на получение налоговых вычетов на детей, но не подписались на ежемесячные платежи до 15 ноября, до 3600 долларов на ребенка при подаче налоговой декларации в следующем году.

Узнайте, как действует налоговый вычет на детей для таких семей, как ваша:

-

Джейми

- Род занятий: Учитель

- Доход: 55 000 долл. США

- Статус подачи: глава домохозяйства (одинокий родитель)

- иждивенцы: 3 ребенка старше 6 лет

Джейми

Джамби подал налоговый возврат в этом году.

и теперь получит часть своего платежа, чтобы помочь ей оплатить расходы по воспитанию детей. Остальное она получит следующей весной.

и теперь получит часть своего платежа, чтобы помочь ей оплатить расходы по воспитанию детей. Остальное она получит следующей весной. - Общая сумма налогового вычета на детей: увеличена с 6000 до 9 000 долларов благодаря Американскому плану спасения (3 000 долларов на каждого ребенка старше 6 лет).

- Получает 4500 долларов шестью ежемесячными платежами по 750 долларов в период с июля по декабрь.

- Получает 4500 долларов после подачи налоговой декларации в следующем году.

-

Sam & Lee

- Род занятий: водитель автобуса и электрик

- Доход: 100 000 долларов США

- Статус в документах: женат

- Иждивенцы: 2 ребенка в возрасте до 6 лет

Сэм и Ли

Сэм и Ли в этом году подали налоговую декларацию, заявив, что у них 2 детей, и теперь они получат часть их оплаты, чтобы помочь ей оплатить расходы по воспитанию их детей. Остальное они получат следующей весной.

- Общая сумма налогового вычета на детей: увеличена с 4000 долларов США до 7200 долларов США благодаря Американскому плану спасения (3600 долларов США на каждого ребенка в возрасте до 6 лет).

- Получает 3600 долларов шестью ежемесячными платежами по 600 долларов в период с июля по декабрь.

- Получает 3600 долларов после подачи налоговой декларации в следующем году.

-

Алекс и Кейси

- Род занятий: юрист и администратор больницы

- Доход: $350,000

- Статус регистрации: женат

- Иждивенцы: 2 детей старше 6 лет требуют 2 детей и получат часть своей оплаты сейчас, чтобы помочь им оплатить расходы на воспитание своих детей. Остальное они получат следующей весной.

- Общая сумма налогового вычета на детей: 4000 долларов США. Их кредит не увеличился, потому что их доход слишком высок (2000 долларов на каждого ребенка старше 6 лет).

- Получает 2000 долларов шестью ежемесячными платежами по 333 доллара в период с июля по декабрь.

- Получает 2000 долларов после подачи налоговой декларации в следующем году.

-

Тим и Тереза

- Род занятий: Медицинский помощник на дому и продавец бакалейных товаров, работающий неполный рабочий день

- Доход: 24 000 долларов США

- Статус подачи: Не подавать налоги; их доход означает, что они не обязаны подавать

- Иждивенцы: 1 ребенок в возрасте до 6 лет

Тим и Тереза

Тим и Тереза решили не подавать налоговую декларацию, поскольку их доход не требовал от них этого.

В результате они не получали выплаты автоматически, но если они зарегистрируются до крайнего срока 15 ноября, они получат часть своей выплаты в этом году, чтобы помочь им оплатить расходы по воспитанию ребенка. Остальное они получат следующей весной, когда подадут налоги. Если Тим и Тереза не зарегистрируются к крайнему сроку 15 ноября, они все еще могут претендовать на полную налоговую льготу на детей, заполнив налоговую декларацию в следующем году.

В результате они не получали выплаты автоматически, но если они зарегистрируются до крайнего срока 15 ноября, они получат часть своей выплаты в этом году, чтобы помочь им оплатить расходы по воспитанию ребенка. Остальное они получат следующей весной, когда подадут налоги. Если Тим и Тереза не зарегистрируются к крайнему сроку 15 ноября, они все еще могут претендовать на полную налоговую льготу на детей, заполнив налоговую декларацию в следующем году. - Общая сумма налогового вычета на детей: увеличена с 1400 до 3600 долларов благодаря Американскому плану спасения (3600 долларов на ребенка в возрасте до 6 лет). Если они подписались до июля:

- Получил 1800 долларов США в виде 6 ежемесячных платежей по 300 долларов США в период с июля по декабрь.

- Получает 1800 долларов следующей весной, когда они подают налоги.

- Автоматически зачислены на третий раунд стимулирующей проверки на сумму 4200 долларов США и до 4700 долларов США при получении кредита на восстановление 2020 года.

Часто задаваемые вопросы о налоговой льготе на детей:

Обзор

Кто имеет право на налоговую льготу на детей?

Получение платежей

Что, если я не подал налоговую декларацию в прошлом или позапрошлом году?

Повлияет ли это на другие льготы, которые я получаю?

Расскажите об этих важных льготах:

Для получения дополнительной информации посетите страницу IRS, посвященную налоговому кредиту на детей.

Загрузить разъяснение по налоговому вычету на детей (PDF).

Данные на уровне почтового индекса о правомочных лицах, не подающих документы, можно получить в Министерстве финансов: PDF | XLSX

Набор инструментов

для налоговых вычетов на детей

Распространяйте информацию

5 лучших налоговых льгот для родителей — Forbes Advisor

Обновлено: 28 апреля 2021 г., 20:55

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor.

Комиссии не влияют на мнения или оценки наших редакторов.

Комиссии не влияют на мнения или оценки наших редакторов. Гетти

Воспитание ребенка дорого обходится — по последним данным Министерства сельского хозяйства США, за первые 18 лет оно обходится почти в четверть миллиона долларов. К счастью, IRS предоставляет некоторые налоговые льготы, чтобы помочь семьям с этими огромными расходами.

Согласно данным IRS и Tax Foundation, в 2019 году семья имела право на получение среднего налогового кредита в размере до 4879 долларов США только за налоговый кредит на заработанный доход (EITC) и налоговый кредит на детей (CTC). Налоговый кредит не только помогает уменьшить сумму денег, с которой вы должны уплатить налоги, но некоторые налоговые кредиты помогают получить возврат налога. Если вы являетесь родителем или опекуном и ищете способы сократить расходы на воспитание ребенка, вот пять налоговых льгот, на которые вы можете претендовать.

1. Налоговый кредит на уход за детьми и иждивенцами

Если вы платите за уход за детьми во время работы или поиска работы, вы можете потребовать налоговый кредит на уход за детьми и иждивенцами в своей налоговой декларации.

Этот кредит дает вам налоговые льготы на квалифицированные расходы, такие как летний лагерь или уход до или после школы.

Этот кредит дает вам налоговые льготы на квалифицированные расходы, такие как летний лагерь или уход до или после школы. Чтобы иметь право на участие, ваш ребенок должен быть моложе 13 лет (за исключением случаев, когда он физически или умственно не способен позаботиться о себе).

В 2020 налоговом году нет ограничений по доходам для тех, кто может претендовать на кредит. Однако вы не можете претендовать на сумму более 3000 долларов США на ребенка (6000 долларов США на двоих или более детей). Кроме того, сумма, на которую вы можете претендовать, представляет собой процент от общих расходов на основе скользящей шкалы доходов. Те, у кого более низкий доход, имеют право требовать более высокий процент расходов — до 35% для тех, кто зарабатывает менее 15 000 долларов. Те, кто зарабатывает 43 000 долларов и более, могут претендовать на 20% расходов.

Кредит по уходу за детьми и иждивенцами увеличился на 2021 год, но теперь существует верхний предел дохода для тех, кто имеет на это право.

Налогоплательщик, который зарабатывает до 125 000 долларов США, может претендовать на 50% квалифицированных расходов. Максимальная сумма кредита составляет до 8 000 долларов США на ребенка (16 000 долларов США на двух или более детей) на соответствующие расходы.

Налогоплательщик, который зарабатывает до 125 000 долларов США, может претендовать на 50% квалифицированных расходов. Максимальная сумма кредита составляет до 8 000 долларов США на ребенка (16 000 долларов США на двух или более детей) на соответствующие расходы. Если вы зарабатываете от 125 000 до 400 000 долларов, процент постепенно увеличивается с 50% до 20%. Для семей, которые зарабатывают более 400 000 долларов США, сумма кредита будет постепенно уменьшаться на 1% за каждые 2 000 долларов США сверх 400 000 долларов США.

Расходы, которые могут соответствовать требованиям, включают:

- Расходы на образование: платежи в ясли, дошкольные учреждения или другие программы ниже уровня детского сада.

- Уход до и после школы: суммы, выплачиваемые за уход за детьми до или после школы.

- Летний лагерь: расходы, оплачиваемые в летнем лагере (однако, расходы на ночевку в лагере не учитываются, поскольку кредит предназначен для помощи родителям в стандартное рабочее время.

)

) - Транспортные расходы: суммы, выплачиваемые поставщику услуг по уходу за транспортом до места оказания помощи и обратно.

- Уход за пределами вашего дома: Стоимость ухода, предоставляемого за пределами вашего дома, выплачивается центру ухода за иждивенцами или квалифицированному поставщику услуг индивидуального ухода.

2. Налоговый кредит на детей (CTC)

CTC — это налоговый кредит, который дает значительную финансовую выгоду американцам с детьми. В 2020 году IRS разрешила вам требовать до 2000 долларов на ребенка в возрасте до 17 лет. Кредит уменьшил сумму, которую вы должны были уплатить в виде налогов, и вам можно было вернуть до 1400 долларов.

В 2021 году сумма CTC увеличилась до 3600 долларов США для детей в возрасте до 6 лет и до 3000 долларов США для детей в возрасте от 6 до 17 лет. Кроме того, кредит теперь подлежит полному возврату.

Вы имеете право на получение максимальной суммы CTC, если ваш модифицированный скорректированный валовой доход (MAGI) составляет до 75 000 долларов США для одиноких заявителей или до 150 000 долларов США для супружеских пар.

Если вы заработаете больше, чем эти суммы, вы увидите уменьшенный кредит или вы не сможете претендовать на какую-либо сумму.

Если вы заработаете больше, чем эти суммы, вы увидите уменьшенный кредит или вы не сможете претендовать на какую-либо сумму. Ваш ребенок также должен соответствовать нескольким требованиям, чтобы претендовать на CTC; они должны иметь действующий номер социального страхования, прожить с вами не менее полугода и быть вашими родственниками. Кроме того, вы должны обеспечить более половины финансовой поддержки вашего ребенка. Это может включать в себя проживание, питание, коммунальные услуги, ремонт, одежду и образование.

Закон об Американском плане спасения, подписанный президентом Джозефом Байденом в марте, позволит семьям впервые в истории получать налоговый вычет на детей в виде ежемесячных платежей в размере до 300 долларов на ребенка в возрасте до 6 лет и до 250 долларов на ребенка в возрасте до 6 лет. дети в возрасте от 6 до 17 лет. Начиная с июля, семьям необходимо будет подписаться на ежемесячные платежи через онлайн-портал IRS.

3. Налоговый кредит на заработанный доход

EITC — это кредит, предназначенный для сокращения бедности и поощрения участия в работе налогоплательщиков с низким и умеренным доходом.

EITC основан на процентах от вашего заработанного дохода. Примеры заработанного дохода включают заработную плату, доход от чаевых и чистый доход от самостоятельной занятости. Однако доход от безработицы, алименты, алименты или проценты не считаются заработанным доходом для EITC.

Хотя для получения кредита вам не обязательно иметь ребенка, родители могут получить более высокий налоговый кредит, если у них есть дети, соответствующие требованиям EITC.

Ребенок имеет право на получение кредита, если он:

- Имеет действительный номер социального страхования

- Младше 19 лет (24 года при поступлении в колледж на дневное отделение)

- Иметь отношения с вами

- Жил с вами не менее полугода в США

Чтобы подать заявку на EITC, вы должны соответствовать порогу дохода, который зависит от вашего статуса подачи документов и количества ваших детей. Например, супружеская пара с тремя и более детьми может иметь доход до 56 844 долларов США (57 414 долларов США на 2021 год).

Податель единого налога может соответствовать требованиям, если он зарабатывает менее 50,59 долларов США.4 (51 464 доллара на 2021 год).

Податель единого налога может соответствовать требованиям, если он зарабатывает менее 50,59 долларов США.4 (51 464 доллара на 2021 год). Сумма, которую вы получаете, также зависит от вашего дохода и количества детей. Максимальный кредит на 2020 год составляет 6 660 долларов США, а к 2021 году он возрастет до 6 728 долларов США. колледж. Вы можете потребовать расходы, оплаченные за обучение, сборы и учебные материалы.

Вы можете потребовать до 2500 долларов на ребенка. Это составляет 100% от первых 2000 долларов, которые вы заплатили, и 25% от следующих 2000 долларов. AOTC подлежит частичному возмещению в размере до 1000 долларов США, что означает, что если вы не должны платить налоги, соответствующие налогоплательщики могут получить возмещение до этой суммы.

Вы должны получить форму 1098-T (отчет о стоимости обучения) в соответствующем учебном заведении, таком как колледж, университет или ремесленное училище, чтобы получить зачет. Кроме того, ваш модифицированный валовой доход (MAGI) должен составлять не более 80 000 долларов США (160 000 долларов США, если вы состоите в браке).

Если вы заработаете больше этой суммы, вы можете получить уменьшенный кредит или вообще не получить кредит.

Если вы заработаете больше этой суммы, вы можете получить уменьшенный кредит или вообще не получить кредит. 5. Налоговые планы штата 529

План штата 529 — это счет, помогающий сэкономить на расходах на образование ваших детей.

Каждая 529план спонсируется агентством штата, и во всех 50 штатах и округе Колумбия есть как минимум один план 529.

Существует два типа планов 529: план с предоплатой за обучение и план сбережений на образование. Предоплаченный план обучения позволяет вам приобретать кредиты в колледже или университете для будущего посещения. План сбережений на образование позволяет вам откладывать деньги для вашего ребенка на обучение в колледже, профессиональном училище, начальной или средней школе.

Хотя взносы в план 529 не подлежат вычету для целей федерального налогообложения, он предоставляет другие налоговые преимущества. Одним из налоговых преимуществ является то, что большинство штатов предлагают налоговый вычет за взносы, сделанные в 529план.

Если деньги на счету используются для квалифицированных расходов на образование, прибыль, полученная от взносов, не облагается федеральным подоходным налогом. Однако, если ваши учетные записи 529 не используются для квалифицированных расходов на образование, они могут подлежать дополнительному налоговому штрафу в размере 10% плюс подоходный налог с доходов.

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей.

Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах. Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Кемберли (@kemcents) Вашингтон, CPA, бывший агент IRS, автор новостей, автор и владелец Washington CPA Services, LLC. Посмотрите больше ее работ на kemberley.com.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Во-первых, , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor.