Содержание

Как работает НДС в Армении? 0% экспорт, ставки, примеры — Право на vc.ru

Меня зовут Севан Авалян. Я юрист для IT и IP бизнеса, стартапов и предпринимателей. Уже 10 лет помогаю решать юридические задачи системно. Проект ReLOC, созданный в партнерстве с известной юридической компанией Б-152, призван помочь преодолеть новые препятствия в жизни российского бизнеса. В этой статье я расскажу, как в Армении работает НДС, какие ставки действуют на экспорт и импорт, и как зачесть НДС.

3676

просмотров

Чем регулируется? Где прочитать?

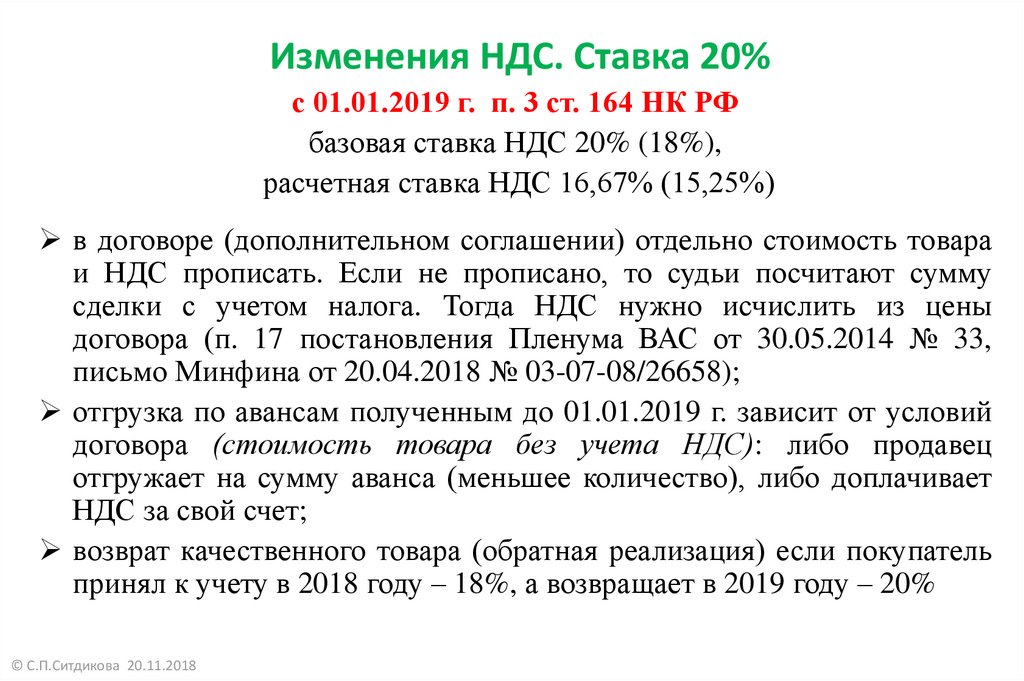

НДС в Армении такой же, как и в России: общая ставка 20%, ряд необлагаемых операций, есть льготы. Регулируется Налоговым кодексом Республики Армения, главы 11-15. Почитать статьи об НДС можно в Налоговом кодексе Республики Армения, который я перевёл в Google Docs для удобного чтения и изучения.

Глобально НДС в Армении работает следующим образом:

Как определяется экспорт и импорт?

Ответ на этот вопрос зависит от места выполнения работы и (или) оказания услуг в Армении или вне её.

Как понять, что место выполнения находится в Армении? Есть единственный критерий, он указан в статье 39 НК РА:

если приёмщик/получатель услуг зарегистрирован и (или) проживает в Армении, то местом выполнения работы и (или) оказания услуги считается Республика Армения; это правило касается всех: ООО, ИП, ФЛ.

Это относится к нескольким видам услуг:

- патентным,

- лицензионным;

- с товарными знаками;

- авторским правам и другим аналогичным услугам;

- работам и услугам по разработке ПО для ЭВМ и БД, а такжеих наладке и модификации;

- консультационным;

- юридическим;

- бухгалтерским;

- аудиторским;

- инженерным;

- рекламным;

- дизайнерским;

- маркетинговым.

Если ни исполнитель, ни заказчик не находятся в Республике Армения, то местом выполнения этой работы или оказания этой услуги считается место за пределами страны.

Ставки и необлагаемые операции

От места выполнения работы и (или) оказания услуг зависят ставки и льготы.

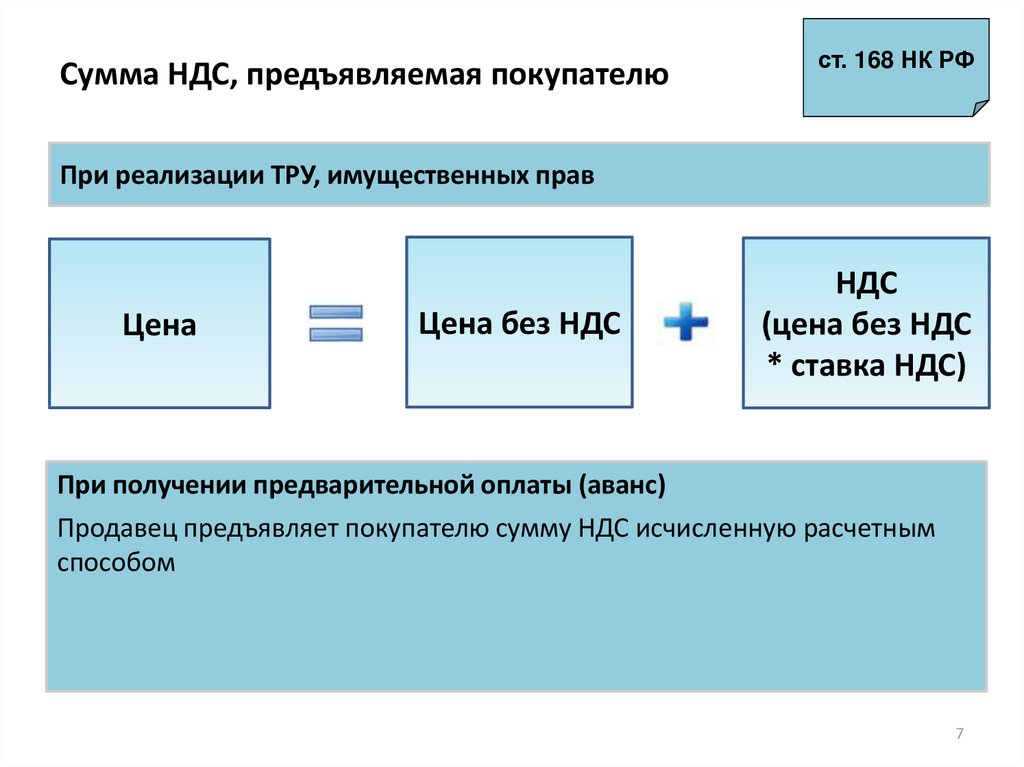

Ставки для нельготных операций описаны в статье 63 Налогового кодекса. НДС для нельготных сделок и операций исчисляется по ставке 20%. Есть некоторые исключения — сумма НДС определяется по ставке 16,67%, если:

- ООО или ИП не указали отдельной строкой ставку и сумму НДС в расчетном документе, выписанном по сделкам, считающимся объектом налогообложения по НДС;

- ООО или ИП не выписали расчетный документ по сделкам, подлежащим обложению НДС по ставке 20%.

Есть операции, освобожденные от налога на добавленную стоимость — статья 64 Налогового кодекса. Это, например, образовательные услуги общеобразовательных учебных заведений, детско-юношеских творческих и эстетических центров, в том числе отчуждение школьных книг и нотных тетрадей, альбомов для рисования, детской и школьной литературы, безвозмездная поставка товаров, безвозмездное выполнение работ и (или) безвозмездное оказание услуг общественными, благотворительными и религиозными организациями.

0% НДС на экспорт

Самое главное написано в п. 11 ч. 2 ст. 65, п. 2 ч. 1 ст. 60:

Ставкой 0% НДС облагается выполнение работ и (или) оказание услуг, местом выполнения которых и (или) местом оказания которых не считается Республика Армения.

Помните, как определяется импорт и экспорт? Важно, где находится приёмщик/получатель услуг. Если он в США, то вы не платите НДС по этой операции. Если получатель услуги в РФ — вы не платите НДС.

К каким операциями в IT это относится? Ещё раз приведу этот список: патентные, лицензионные услуги, услуги с товарными знаками, к авторскими правами и другими аналогичными услугами; работами и услугами по разработке ПО для ЭВМ и БД, услугами по их наладке и модификации; консультационные, юридические, бухгалтерские, аудиторские, инженерные, рекламные, дизайнерские, маркетинговые услуги.

ВАЖНО: Получатель услуги ≠ Заказчик по договору. Это важно знать, если ваши разработчики находятся в Российской Федерации или Республике Беларусь, а основной заказчик в США. Тогда, чтобы ваш НДС был по ставке 0%, ваша договорная схема работы должна учитывать, кто и от кого получает и/или принимает услуги.

Тогда, чтобы ваш НДС был по ставке 0%, ваша договорная схема работы должна учитывать, кто и от кого получает и/или принимает услуги.

Когда и кто платит?

ООО и ИП платят НДС в 2 случаях:

Больше деталей о налогоплательщиках НДС в Армении можно прочитать в статье 59 кодекса.

Когда платить НДС? За текущий месяц налог на добавленную стоимость уплачивается в бюджет Армении до 20 числа следующего месяца. В случае уплаты налога с просрочкой уплачивается пеня за каждый просроченный день. Текущий размер пени — 0,075% от суммы просрочки.

Если у вас есть вопросы, задавайте их в комментариях — я отвечу!

Наши контакты:

+7 (499) 372-06-52

[email protected]

или оставляйте заявку на сайте!

Подписывайтесь на наш канал в Telegram — https://t. me/relocateAR

Вам будет интересно почитать другие наши статьи:

Запрет на оплату долей в иностранных юрисдикциях. Мнение юриста

В марте этого года Президентом России был принят указ, запретивший оплачивать резидентам РФ долю в компаниях за рубежом — Указ N 126. До этого я не встречал мнений юристов об этом запрете, поэтому решил разобраться, что это за запрет, как он действует и какое может быть наказание за его нарушение.

До этого я не встречал мнений юристов об этом запрете, поэтому решил разобраться, что это за запрет, как он действует и какое может быть наказание за его нарушение.

ООО и ИП в Армении: полный налоговый FAQ

Меня зовут Севан Авалян. Я юрист для IT и IP бизнеса, стартапов и предпринимателей. Уже 10 лет помогаю решать юридические задачи системно. Проект ReLOC, созданный в партнерстве с известной юридической компанией Б-152, призван помочь преодолеть новые препятствия в жизни российского бизнеса. В этой статье я расскажу о налоговых нюансах: какие,…

FAQ по релокации. Как дистанционно перенести бизнес из России в Армению за 5 дней

В этой статье я расскажу о том, как гражданам РФ вести бизнес в Армении, как открыть ООО в Армении, а также о денежных переводах, банках, платёжных системах, возникающей бюрократии и налогах.

Налог на добавленную стоимость

Налог на добавленную стоимость

Общие положения

Армения использует модель входящего и исходящего НДС. Лица, несущие обязательства по уплате НДС, вычитывают входящий НДС из суммы НДС, начисленной на продажи, и представляют разницу для учета налоговым органам. Установленная ставка НДС на местную реализацию товаров и услуг и импорт товаров составляет 20%. На экспорт товаров и соответствующих услуг установлена нулевая ставка.

Лица, несущие обязательства по уплате НДС, вычитывают входящий НДС из суммы НДС, начисленной на продажи, и представляют разницу для учета налоговым органам. Установленная ставка НДС на местную реализацию товаров и услуг и импорт товаров составляет 20%. На экспорт товаров и соответствующих услуг установлена нулевая ставка.

Границы доходов, облагаемых налогом

Обязательства по уплате НДС рассчитываются на основе налогооблагаемого оборота по операциям, осуществленным в течение предыдущего календарного года. Если эта выручка превышает 58,35 миллиона армянских драмов, налогоплательщик несет ответственность по уплате НДС на всю сумму продаж. Обычно если доходы за предыдущий год не превышают 58,35 миллиона армянских драмов (например, это первый год деятельности налогоплательщика), налогоплательщик несет обязательства по уплате НДС только по той части продаж за год, которая превышает 58,35 миллиона драмов. Налогоплательщики, чья выручка не превышает 58,35 миллиона армянских драмов, могут добровольно состоять на налоговом учете по НДС.

Область действия НДС

Если законом однозначно не предусматривается освобождение от налога, НДС применяется к:

- Поставке товаров и услуг, если местом поставки является Армения, включая случаи, когда поставка осуществляется безвозмездно, и

- Ввозу товаров в Армению.

Место реализации товаров

Местом реализации товаров считается место, где расположены товары в момент начала их продажи. Местом реализации товаров, требующих доставки, считается месте, где расположены товары в момент начала отгрузки.

Место реализации услуг

По общему правилу считается, что услуги реализованы на территории, где поставщик услуг осуществляет свою деятельность. Если место осуществления деятельности неопределенно, считается, что услуги реализованы на территории, где расположен бизнес поставщика. Установлены особые правила определения места реализации применительно к следующим услугам:

- Считается, что услуги, связанные с недвижимостью, реализованы в месте расположения недвижимости

- Считается, что транспортные услуги реализованы в месте происхождения транспортируемых пассажиров или груза

- Считается, что услуги, относящиеся к культуре, искусству, спорту, науке, образованию и общественному здравоохранению, сопутствующие транспортные услуги и услуги по оценке или ремонтированию движимого имущества реализованы в месте, где осуществляется деятельность по предоставлению услуг

- Считается, что лизинг транспортных средств реализован в месте, где лизингодатель осуществляет предпринимательскую деятельность, а если нет такого места, то в месте регистрации или проживания лизингодателя

- Считается, что межгосударственныепочтовые и телекоммуникационные услуги реализованы в стране их назначения.

Особые правила действуют также применительно к услугам, связанным с передачей прав на интеллектуальную собственность, рекламой, консультационными, инжиниринговыми, правовыми, бухгалтерскими, экспертными, переводческими услугами, услугами по обработке данных, предоставлению программного обеспечения и информации, банковскими, финансовыми и страховыми услугами и услугами по лизингу движимого имущества (кроме транспортных средств). В случае, когда указанные услуги предоставляются налогоплательщиком НДС нерезиденту или нерезидентом налогоплательщику НДС, правила определения места реализации услуг следующие:

Особые правила действуют также применительно к услугам, связанным с передачей прав на интеллектуальную собственность, рекламой, консультационными, инжиниринговыми, правовыми, бухгалтерскими, экспертными, переводческими услугами, услугами по обработке данных, предоставлению программного обеспечения и информации, банковскими, финансовыми и страховыми услугами и услугами по лизингу движимого имущества (кроме транспортных средств). В случае, когда указанные услуги предоставляются налогоплательщиком НДС нерезиденту или нерезидентом налогоплательщику НДС, правила определения места реализации услуг следующие:

- Считается, что услуги реализованы в месте, где получатель услуг осуществляет предпринимательскую деятельность или имеет постоянный офис (т.е. ность или имеет постоянный офис (т.е. если получатель имеет постоянный офис в Армении, то услуги облагаются НДС).

- Считается, что услуги реализованы в месте проживания получателя, если получатель не осуществляет предпринимательскую деятельность и не имеет постоянного офиса.

НДС на импортирование

Если законом однозначно не предусматривается освобождение от налога, в отношении импортированных товаров применяется 20%-ная ставка НДС во время таможенной очистки. Налогооблагаемая база — это таможенная стоимость товаров плюс сумма любых импортных пошлин и акцизных налогов (при наличии таковых). Обложение НДС таможенными органами не зависит от того, состоит ли ввозящее лицо на налоговом учете или нет. НДС должен быть оплачен в течение 10 дней после ввоза товаров. Особые правила действуют в отношении товаров, которые ранее были экспортированы из Армении для переработки или ремонтирования. В этом случае НДС облагается с учетом стоимости услуг, предоставленных иностранной стороной. Если невозможно определить стоимость услуг, НДС облагается с учетом разницы между таможенной стоимостью услуг после переработки или ремонтирования и их заявленной таможенной стоимостью в момент их экспортирования.

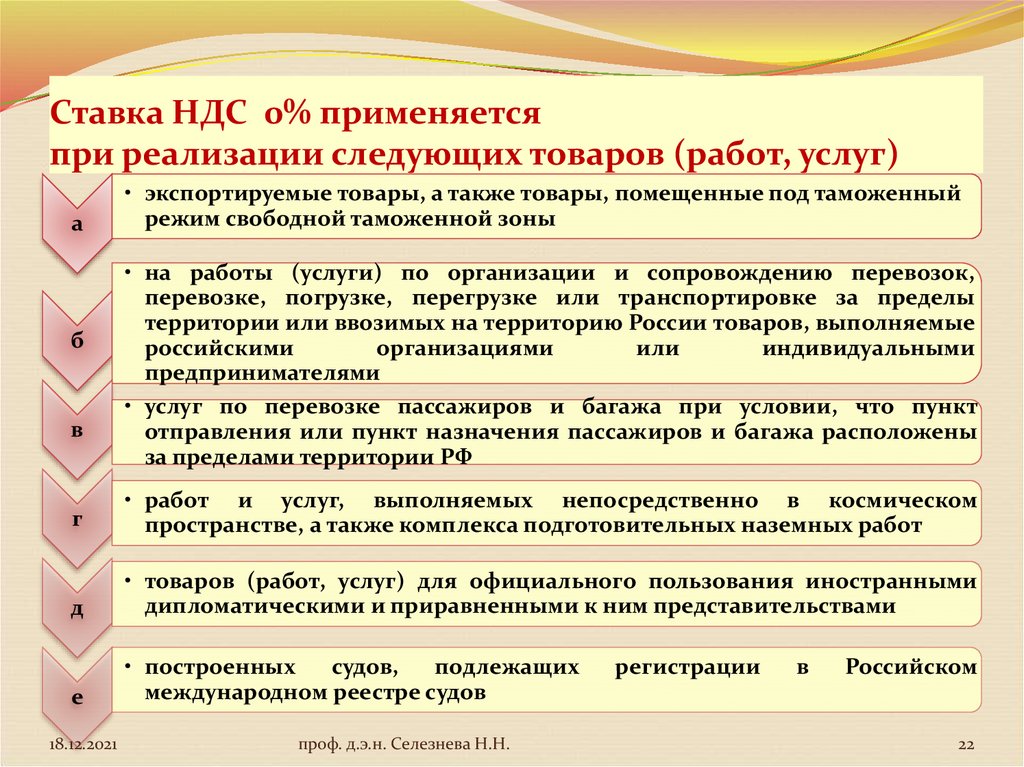

Нулевая ставка налога

Экспортирование товаров и предоставление услуг, сопутствующих экспортированию, облагаются нулевой ставкой налога. Нулевая ставка налога также применяется к предоставлению услуг по международным перевозкам (включая транзит через Армению) и платных услуг производства. Рекламные, консультационные, инжиниринговые, юридические, бухгалтерские и переводческие услуги, услуги по обработке данных, банковские, финансовые и страховые услуги, предоставляемые нерезидентам, облагаются нулевой ставкой налога, если деятельность нерезидента осуществляется вне Армении.

Нулевая ставка налога также применяется к предоставлению услуг по международным перевозкам (включая транзит через Армению) и платных услуг производства. Рекламные, консультационные, инжиниринговые, юридические, бухгалтерские и переводческие услуги, услуги по обработке данных, банковские, финансовые и страховые услуги, предоставляемые нерезидентам, облагаются нулевой ставкой налога, если деятельность нерезидента осуществляется вне Армении.

Освобожденные от налога операции

Согласно армянскому законодательству, ряд операций освобожден от НДС. Среди наиболее часто освобождаемых операций — большинство финансовых операций, осуществляемых финансовыми организациями, услуги по оплате обучения в средних, профессиональных и высших учебных заведениях, продажа учебных материалов, продажа газет и журналов и т.д. Продажа прав собственности в компа- нии или бизнесе, а также операции по реорганизации компании или бизнеса не облагаются НДС.

Налогооблагаемая сумма

В большинстве случаев сумма НДС определяется на основе стоимости операции по поставке товаров или услуг. В том случае, когда товары и услуги предоставляются безвозмездно, поставщик несет ответственность по уплате НДС на основе рыночной стоимости товаров или услуг, за исключением случаев, когда поставка включает гарантийное обслуживание, предоставляемое продавцом товара, замену дефектных товаров.

В том случае, когда товары и услуги предоставляются безвозмездно, поставщик несет ответственность по уплате НДС на основе рыночной стоимости товаров или услуг, за исключением случаев, когда поставка включает гарантийное обслуживание, предоставляемое продавцом товара, замену дефектных товаров.

Входящий НДС, не принимаемый к вычету

Общие правила зачета входящего НДС следующие:

- Применительно к НДС, уплаченному при приобретении товаров и услуг, которые будут использованы для осуществления налогооблагаемых продаж, применяются правила зачета входящего НДС.

- Применительно к НДС, уплаченному для приобретения или ввоза товаров и услуг, которые будут использованы для осуществления освобожденных от НДС или не облагаемых НДС продаж, не применяются правила зачета.

- В том случае, когда товары и услуги используются для осуществления частично налогооблагаемых и частично не облагаемых налогом продаж, зачет входящего НДС определяется распределением НДС между налогооблагаемыми и не облагаемыми налогом продажами, учитывая соотношение налогооблагаемых продаж к общим продажам за каждый отчетный период.

Требование принятия к вычету должно обосновываться действительной счет-фактурой с выделенным НДС, выписанной поставщиком или должным образом составленной таможенной декларацией ввоза. Кроме того, при приобретении товаров или услуг зачет входящего налога обычно применяется только в случае, когда оплата произведена банковским переводом и товары и услуги приобретены для коммерческих целей. В отношении наличных покупок принимается к вычету входящий налог в сумме до 300 000 армянских драмов на каждую операцию и в максимальной сумме 3 миллиона армянских драмов в месяц, с условием, что вся необходимая информация по НДС включена в квитанцию продаж или счет-фактуру с выделенным НДС. Обычно уплаченный НДС, в отношении которого не могут быть применены правила принятия к вычету, рассматривается как часть стоимости приобретения для целей налога на прибыль или подоходного налога.

Налоговые требования по НДС

Налоговый учет

Следующие налогоплательщики автоматически несут ответственность по учету НДС:

- Бизнесы со стоимостью продаж, превышающей 58,35 миллиона армянских драмов в предыдущем календарном году, несут обязательства по учету НДС на свои продажи в следующем календарном году

- Бизнесы, для ведения которых требуется лицензия стоимостью более 100 000 армянских драмов, и бизнесы, производящие товары, облагаемые акцизным налогом, также несут обязательства по учету НДС на свои продажи

- Бизнесы, которые производят или импортируют товары, облагаемые акцизным налогом

- Прочие бизнесы несут обязательства по учету НДС на любые продажи, осуществленные в календарном году, свыше 58,35 миллиона армянских драмов

- Существуют специальные правиласогласно которым взаимосвязанные стороны (совместная собственность в учредительном капитале, соотношение дохода и расходов, относящихся к одному поставщику или клиенту) несут обязательства по уплате НДС в силу взаимосвязанности.

Начиная с 1 января 2012 года налогоплательщики по НДС обязаны приобретать регистрационные номера НДС от налоговых органов.

Требования по предъявлению отчетности

Налогоплательщики по НДС обязаны вести раздельный учет для налогооблагаемых и освобожденных от НДС продаж и покупок. Если невозможно вести отдельные счета, сумма входящего НДС, подлежащего вычету за каждый отчетный период, рассчитывается на основе соотношения налогооблагаемых продаж к общим продажам за данный период.

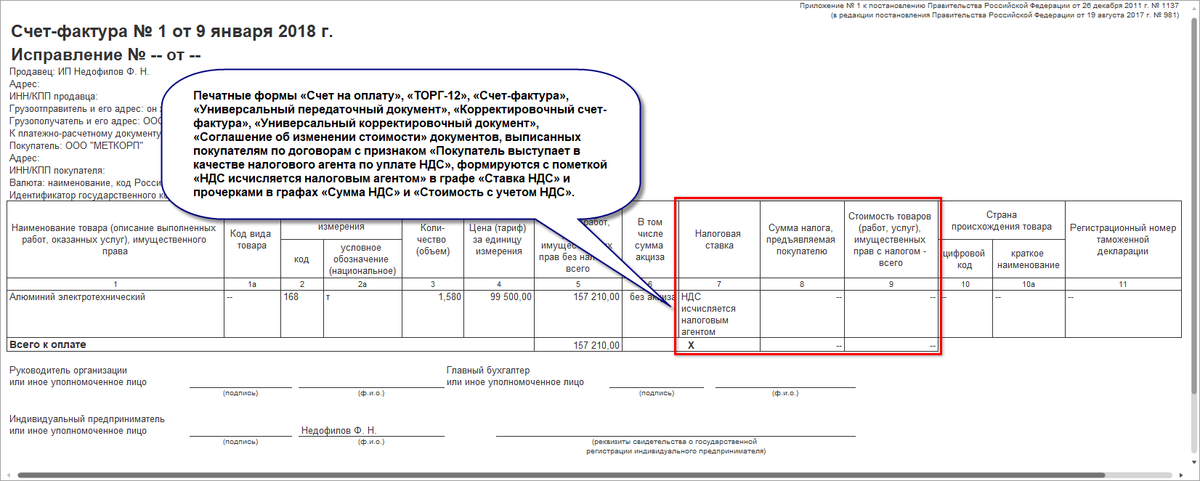

Информация о счет-фактурах с выделенным НДС

За исключением розничных продаж, лицо, зарегистрированное как налогоплательщик НДС, должно выписать счет-фактуру с выделенным НДС для каждой налогооблагаемой продажи товаров или услуг. Счет-фактура с выделенным НДС должна быть выписана электронным путем либо с использованием не подлежащих передаче другому лицу нумерованных форм, полученных от налоговых органов. Налоговая счет-фактура должна иметь уникальную серию и номер. В том случае, когда сумма фактуры превышает 100 000 армянских драмов, информация о данном счете должна передаваться налоговым органам обеими сторонами операции, за исключением электронных счет-фактур. Счет-фактура с выделенным НДС не выписывается для операций, освобожденных или не облагаемых НДС. Действуют также специальные правила в отношении подготовки счет-фактур для продаж, облагаемых нулевой ставкой.

Счет-фактура с выделенным НДС не выписывается для операций, освобожденных или не облагаемых НДС. Действуют также специальные правила в отношении подготовки счет-фактур для продаж, облагаемых нулевой ставкой.

Обязательства по уплате НДС

Обязательства по уплате НДС рассчитываются с использованием метода входящего и исходящего налогов. Обязательства по уплате НДС за любой отчетный период — это общая сумма исходящего налога, рассчитываемого по продажам, за вычетом суммы входящего НДС, уплаченного в связи с налогооблагаемыми продажами. Обязательства по НДС следующие:

- Обязательства по НДС на реализацию товаров возникают тогда, когда товары разгружаются или доставляются покупателям

- Обязательства по НДС на реализацию услуг возникают тогда, когда услуги предоставляются клиентам

- Возможность вычета входящего налога на приобретения возникает в день выполнения оплаты, с условием, что фактура с выделенным НДС получена до конца отчетного периода. Если фактура получена после указанного срока, то, согласно основному правилу, представляется исправленная налоговая декларация

- Возможность вычета входящего налога по вывезенным товарам возникает в день вывоза.

Удержание НДС у источника дохода

К услугам, предоставляемым в Армении нерезидентами, не стоящими на налоговом учете в Армении, применяется удержание НДС у источника дохода. Для обоснования соответствующего требования о принятии к вычету входного НДС получатель услуг должен выписать себе счет-фактуру от имени нерезидента, указав в качестве идентификационного номера поставщика услуг свой идентификационный номер.

Подача деклараций и уплата НДС

Как правило, налогоплательщики НДС представляют налоговые декларации по НДС ежеквартально. Однако налогоплательщики, чья сумма продаж (без НДС) в предыдущем календарном году превысила 100 миллионов армянских драмов, должны представлять налоговые декларации по НДС ежемесячно. Уплата НДС и подача налоговых деклараций по НДС должна осуществляться в течение 20 дней после окончания отчетного периода. В течение 20 дней после окончания отчетного периода представляется отдельный отчет с информацией о счет-фактурах по реализациям и приобретениям, превышающим 100 000 армянских драмов. Если отчет не предоставляется, есть возможность того, что налоговые органы не допустят принятия к вычету входного НДС.

Если отчет не предоставляется, есть возможность того, что налоговые органы не допустят принятия к вычету входного НДС.

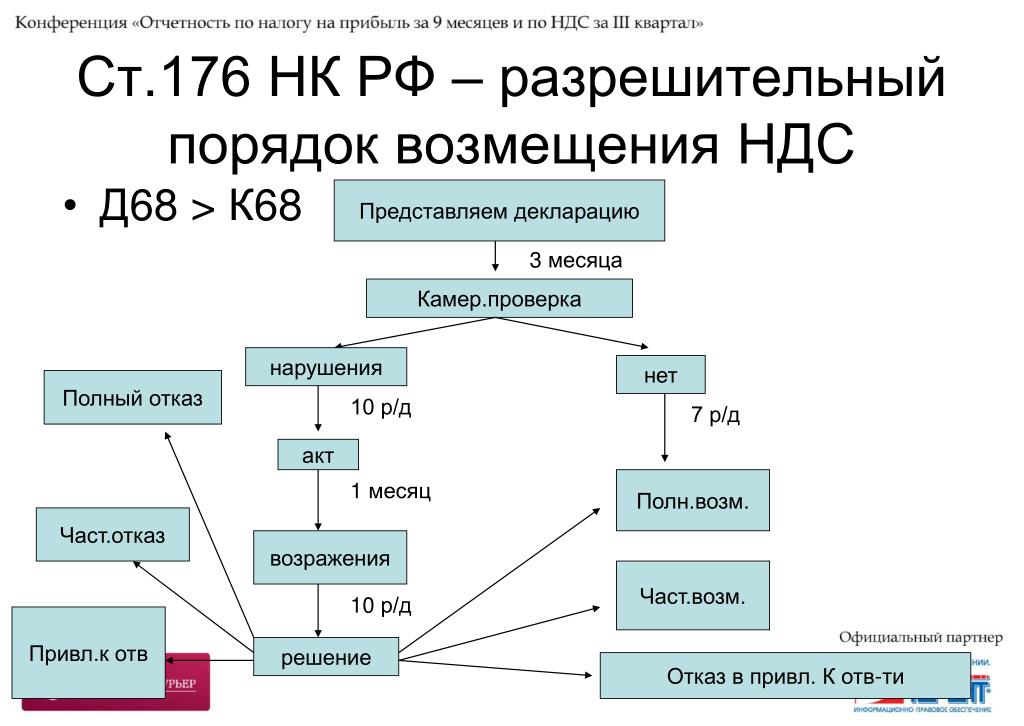

Возмещения

Как правило, превышение входящего НДС за отчетный период над исходящим НДС за тот же период переносится на будущие периоды и зачитывается против НДС, подлежащего уплате в течение будущих отчетных периодов. Возмещение разрешается только для приобретений и ввоза, прямым образом относящихся к операциям, облагаемым нулевой ставкой налога (за исключением вывоза черных и цветных металлов). Согласно законодательству, возврат сумм НДС осуществляется в течение 90 дней после подачи ходатайства о возмещении. Если сумма НДС не возмещается в течение 90 дней, рассчитываются штрафы для уплаты налогоплательщику. Штрафы рассчитываются на сумму превышения за каждый просроченный день после установленного срока, а размер штрафов определяется на основе процентной ставки, установленной Центральным банком Армении (с ежедневным перерасчетом).

Армения — Корпоративный — Прочие налоги

Налог на добавленную стоимость (НДС)

Действующее законодательство Армении по НДС в общих чертах основано на принципах Директивы ЕС по НДС. В Армении действует модель «затраты-выпуск» по НДС. Лица, зарегистрированные для уплаты НДС, могут вычесть НДС, взимаемый с их вложений, из НДС, начисленного на их продажи, и учесть разницу в налоговых органах.

В Армении действует модель «затраты-выпуск» по НДС. Лица, зарегистрированные для уплаты НДС, могут вычесть НДС, взимаемый с их вложений, из НДС, начисленного на их продажи, и учесть разницу в налоговых органах.

Сумма НДС к возмещению представляет собой отрицательную разницу между исходящим и входящим НДС. Налогоплательщик может ежемесячно получать возмещаемую сумму НДС из государственного бюджета.

Стандартная ставка НДС при реализации товаров и услуг на внутреннем рынке и при импорте товаров составляет 20%. Экспортируемые товары и сопутствующие услуги облагаются нулевой ставкой. Рекламные, консультационные, маркетинговые, дизайнерские, инжиниринговые, юридические, бухгалтерские, аудиторские, услуги по обработке данных и другие сопутствующие услуги, оказываемые нерезидентам, облагаются нулевой ставкой, если местонахождение нерезидента находится за пределами Армении. Различные поставки, в том числе большинство финансовых и образовательных услуг, не облагаются НДС.

Ввоз товаров из стран, не являющихся членами ЕАЭС, налогоплательщиком со статусом уполномоченного экономического оператора в соответствии с налоговым законодательством РА или группой плательщиков КПН-резидента, реализующих проект, утвержденный Правительством РА, освобождается от НДС при определенных условии (а именно, если ввозимые товары или товары, полученные в результате переработки ввозимых товаров, вывозятся [в том числе в государства-члены ЕАЭС] в течение 180 дней с момента их ввоза).

Услуги, оказываемые в Армении плательщикам НДС нерезидентами, не имеющими зарегистрированного в Армении представительства, подлежат обложению НДС в обратном порядке.

Нерезиденты, не имеющие зарегистрированного ИП в РА, несут ответственность за учет и уплату НДС по операциям, в результате которых взимается НДС РА, если сторона договорных отношений не является плательщиком НДС.

Налог с оборота ( см. ниже ) обычно заменяет обязательства по НДС для МСП. Чтобы иметь возможность зарегистрироваться для уплаты налога с оборота, налогоплательщик должен соответствовать порогу доходов предыдущего года.

Порог регистрации плательщика НДС составляет 115 миллионов драмов РА за налоговый год.

Определенные пороги владения и взаимоотношений, а также ограничения по видам предпринимательской деятельности также применяются к субъектам, которые считаются плательщиками налога с оборота.

Плательщики НДС представляют единую декларацию по НДС и акцизам ежемесячно до 20 числа месяца, следующего за отчетным периодом (включительно).

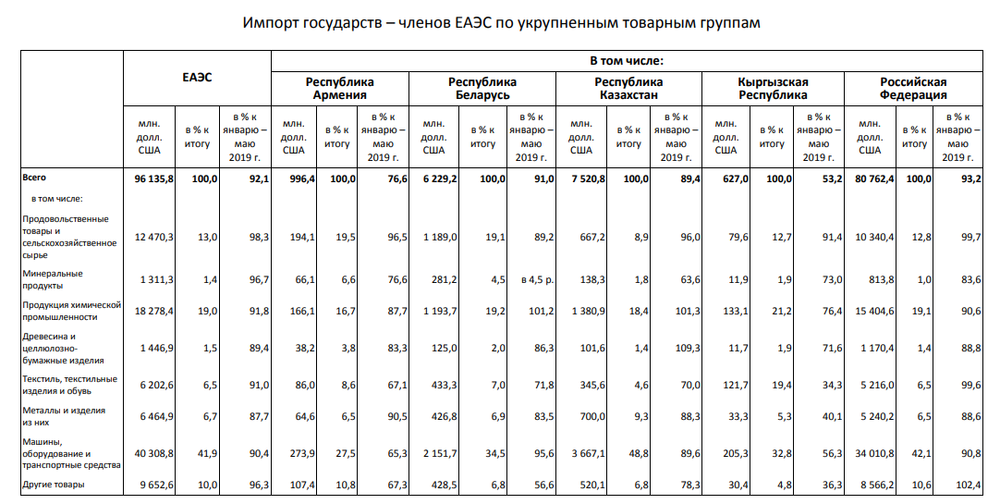

Таможенные пошлины

Армения является членом Евразийского экономического союза (ЕАЭС) наряду с Россией, Казахстаном, Кыргызстаном и Беларусью. Целью ЕАЭС является создание общего рынка для государств-членов для повышения конкурентоспособности национальных экономик и сотрудничества для устойчивого роста. ЕАЭС вводит свободное движение товаров, услуг, капитала и людей, создавая платформу для общего транспорта и снижая экономическую изоляцию.

Таможенные отношения в государствах-членах ЕАЭС регулируются Таможенным кодексом ЕАЭС, вступившим в силу с 1 января 2018 года.

Таможенные сборы уплачиваются лицами, товары которых пересекают таможенную границу Республики Армения. Таможенные сборы состоят из таможенных пошлин, налогов, пошлин и других обязательных платежей. Таможенная пошлина взимается с таможенной стоимости ввозимых товаров. Импортеры должны учитывать особые правила ЕАЭС для определения таможенной стоимости, к которой будет применяться налог на импорт. Общее правило заключается в том, что таможенной стоимостью будет цена, фактически уплаченная или подлежащая уплате за товары при продаже на экспорт в Армению.

Общее правило заключается в том, что таможенной стоимостью будет цена, фактически уплаченная или подлежащая уплате за товары при продаже на экспорт в Армению.

В соответствии с правилами ЕАЭС товары, ввозимые из стран-членов, не облагаются таможенными пошлинами. Единые таможенные тарифы применяются к товарам, ввозимым из стран, не входящих в ЕС.

НДС по товарам, ввозимым из стран-членов ЕАЭС, таможенными органами не исчисляется. Вместо этого налогоплательщики должны исчислить и уплатить НДС до 20-го числа месяца, следующего за месяцем ввоза. При этом в течение этого срока налогоплательщик должен представить в налоговые органы налоговую декларацию и отчет о ввозимых товарах.

С 29 июня 2019 года налоговая база и первоначальная стоимость при ввозе или вывозе товаров из/в государства-члены ЕАЭС определяются исходя из ставки ЦБ РФ на дату ввоза товара на территорию Армении (перехода через границу Армении) или вывозится с территории Армении (пересекает границу Армении). Налоговым правонарушением не является налоговая база и первоначальная стоимость товаров, ввозимых/вывозимых из/в государства-члены ЕАЭС после 1 января 2018 года, рассчитываются по ставке ЦБ РА на дату пересечения границы Армении.

Налоговым правонарушением не является налоговая база и первоначальная стоимость товаров, ввозимых/вывозимых из/в государства-члены ЕАЭС после 1 января 2018 года, рассчитываются по ставке ЦБ РА на дату пересечения границы Армении.

Акцизный налог

Акцизный налог уплачивается с алкогольных напитков, табачных изделий и нефтепродуктов, импортируемых или произведенных внутри страны.

С 1 января 2020 года отменяется налогообложение деятельности акцизным налогом по ставкам, выраженным в процентах. Соответственно, были утверждены новые фиксированные ставки, основанные на количественных налоговых базах. Кроме того, введена новая система ежегодной корректировки ставок акцизов на отдельные виды товаров:

| Товары | Единица измерения | Налог на единицу измерения (драм) |

| Пиво | 1 литр | 130 |

| Виноградные вина | 1 литр | 150 |

| Вермут и другие виноградные вина | 1 литр | 1000 |

| Водка из фруктов и/или ягод | 1 литр | 800 |

| Коньяк, бренди и другие спиртные напитки | 1 литр (в пересчете на 100% спирт) |

|

| Прочие сваренные напитки (яблочный сидр, грушевый сидр, медовые напитки) | 1 литр | 270 |

| Этиловый спирт | 1 литр (в пересчете на 100% спирт) |

|

| Спиртные напитки | 1 литр |

|

| Виски, ром и прочие спиртные напитки | 1 литр |

7000 |

| Табачные изделия | 1000 шт. |

|

| Сигары | 1000 шт. | 605 000 |

| Сигариллы | 1000 шт. | 16 500 |

| Смазочное масло | 1 килограмм | 500 |

| Заменители табака | 1 килограмм | 1 500 |

| Сырая нефть и нефтепродукты | 1 тонна | 27 000 |

| Газы, полученные из нефти и других углеводородов (кроме сжатого природного газа) | 1 тонна | 1000 |

| Сжатый природный газ | 1000 м³ | 34 000 |

| Бензин * | 1 тонна | 40 000 |

| Дизельное топливо | 1 тонна | 13 000 |

В указанных выше случаях применяются следующие коэффициенты расчета акциза:

| С 1 января 2020 года | С 1 января 2021 года | С 1 января 2022 года | С 1 января 2023 года | |

| Коэффициент расчета акциза | 1,0 | 1,03 | 1,06 | 1,09 |

* Если сумма акцизного налога и НДС, исчисленная за 1 тонну бензина, меньше произведения 135 000 драмов РА и коэффициента расчета акцизного налога за каждый год, сумма акцизного налога должна быть увеличена до суммы акцизный налог и НДС, равные произведению 135 000 драмов РА и коэффициента расчета акцизного налога за каждый год. Налогоплательщики, производящие подакцизные товары в Армении, должны ежемесячно представлять единые декларации по НДС и акцизному налогу и уплачивать акцизный налог до 20-го числа каждого месяца, следующего за отчетным периодом.

Налогоплательщики, производящие подакцизные товары в Армении, должны ежемесячно представлять единые декларации по НДС и акцизному налогу и уплачивать акцизный налог до 20-го числа каждого месяца, следующего за отчетным периодом.

Налог на недвижимое имущество

С 1 января 2021 года вступил в силу налог на недвижимое имущество и транспортное средство, а налог на имущество и земельный налог утратил силу.

Налог на недвижимое имущество исчисляется и взимается на муниципальном уровне со зданий, земли и ее улучшений.

Земельный кадастр (система оценки) используется для определения стоимости земли. Налог на землю сельскохозяйственного назначения исчисляется в размере 15% от чистого дохода, определенного кадастровой оценкой. Для земель несельскохозяйственного назначения ставка составляет от 0,25% до 1,0% от кадастровой стоимости. Кадастровая стоимость должна оцениваться исходя из рыночной стоимости.

Ставка налога на здания общественного значения должна рассчитываться по следующим ставкам:

- На 2021 налоговый год: 25% от его кадастровой стоимости * 0,3%.

- На 2022 налоговый год: 30% от его кадастровой стоимости * 0,3%.

- На 2023 налоговый год: 35% от его кадастровой стоимости * 0,3%.

- На 2024 налоговый год: 50% от его кадастровой стоимости * 0,3%.

- На 2025 налоговый год: 75% от его кадастровой стоимости * 0,3%.

- На 2026 налоговый год: 100% от его кадастровой стоимости * 0,3%.

Юридические лица уплачивают налог на недвижимое имущество в муниципальный бюджет ежегодно до 1 декабря налогового года. Муниципальные органы обязаны исчислять годовую сумму налога и публично информировать налогоплательщиков не позднее 1 ноября налогового года. С 1 января 2021 года Налоговый кодекс не устанавливает требования о представлении декларации по налогу на недвижимое имущество.

Налог на транспортные средства

Налог на транспортные средства вместимостью до десяти мест рассчитывается следующим образом:

Мощность (л. с.) с.) |

Ставка налога (за лошадиную силу) |

| До 120 | 200 драмов РА |

| от 121 до 250 | 300 драм + 1000 драм за каждую лошадиную силу свыше 150 |

| 251 и выше | 500 драмов РА + 1000 драмов РА за каждую лошадиную силу свыше 150 |

Налог на транспортные средства с количеством мест более десяти рассчитывается следующим образом:

| Мощность (л.с.) | Ставка налога (за лошадиную силу) |

| До 200 | 100 драмов РА |

| 201 и выше | 200 драмов РА |

Годовой налог на имущество мотоциклов рассчитывается по ставке 40 драмов РА за каждую лошадиную силу налоговой базы. Годовая ставка налога на имущество плавсредств исчисляется в размере 150 драмов РА за каждую лошадиную силу налоговой базы.

Начиная с четвертого года после года выпуска налоговая база по автотранспортным и водным транспортным средствам уменьшается на 10% в год, но не более чем на 50%.

Юридические лица уплачивают транспортный налог в муниципальный бюджет ежегодно до 1 декабря налогового года. Муниципальные органы обязаны исчислять годовую сумму налога и публично информировать налогоплательщиков не позднее 1 ноября налогового года. С 1 января 2021 года Налоговый кодекс не устанавливает требования о представлении декларации по транспортному налогу.

Налог на передачу

В Армении нет налога на передачу.

Гербовый сбор

Гербовый сбор в Армении отсутствует.

Налог с оборота

Налог с оборота уплачивается коммерческими организациями и физическими лицами (индивидуальными предпринимателями). Налог с оборота заменяет обязательства по НДС и (или) КПН для МСП, за исключением индивидуальных предпринимателей и нотариусов, для которых он заменяет только НДС.

Существуют определенные пороги доходов, которые налогоплательщики не должны превышать, чтобы считаться плательщиками налога с оборота ( см. описание налога на добавленную стоимость [НДС] выше ).

Предприятия, производящие/импортирующие подакцизные товары, обязаны учитывать НДС при реализации.

Определенные пороговые значения собственности и взаимоотношений также применимы к организациям, которые считаются плательщиками налога с оборота.

Налогоплательщик должен подать заявление в налоговые органы до 20 февраля календарного года, чтобы стать плательщиком налога с оборота. Обратите внимание, что существуют и другие требования, которым должен соответствовать налогоплательщик, чтобы стать плательщиком налога с оборота. Подразделения иностранных компаний в Армении (т.е. ИП) не могут быть плательщиками налога с оборота.

Налогом с оборота облагаются доходы (выручка) отчетного периода в следующем порядке:

| Вид дохода | Налоговая ставка (%) |

| Торговая деятельность * | 5,0 |

| Производственная деятельность | 3,5 |

| Продажа газет издательскими компаниями | 1,5 |

| Доход от сдачи в аренду, проценты, роялти и отчуждение активов (включая недвижимое имущество) | 10,0 |

| Доходы от нотариальной деятельности | 10,0 |

| Организация лотерейной деятельности | 25,0 |

| Доход от организации общественного питания | 6,0 |

| Прочие доходы от деятельности, не включенной в раздел организации общественного питания классификатора видов экономической деятельности плательщиков налога с оборота, осуществляющих деятельность в сфере общественного питания | 20,0 |

| Доходы от прочих видов деятельности | 5,0 |

* Ставка налога при реализации вторичного сырья составляет 1,5%. Плательщики налога с оборота, осуществляющие торговую деятельность, могут вычесть 4% стоимости товаров для продажи (включая импортные товары), приобретенных в течение отчетного периода, из налога с оборота, подлежащего уплате за этот период, при условии, что такие покупки надлежащим образом оформлены. Однако окончательный налог, подлежащий уплате за торговую деятельность, после вычетов не должен быть менее 1,5% от налогооблагаемого оборота за отчетный период. Покупки, не вычтенные в отчетном периоде из-за вышеуказанных ограничений, могут быть вычтены в будущих периодах.

Плательщики налога с оборота, осуществляющие торговую деятельность, могут вычесть 4% стоимости товаров для продажи (включая импортные товары), приобретенных в течение отчетного периода, из налога с оборота, подлежащего уплате за этот период, при условии, что такие покупки надлежащим образом оформлены. Однако окончательный налог, подлежащий уплате за торговую деятельность, после вычетов не должен быть менее 1,5% от налогооблагаемого оборота за отчетный период. Покупки, не вычтенные в отчетном периоде из-за вышеуказанных ограничений, могут быть вычтены в будущих периодах.

С 1 января 2020 года налогоплательщики акцизов также могут считаться плательщиками налога с оборота.

Налогоплательщики, осуществляющие деятельность в сфере общественного питания, могут быть признаны налогоплательщиками по их заявлению независимо от того, являются ли они плательщиками налога с оборота.

Плательщики налога с оборота обязаны ежеквартально представлять расчет налога и уплачивать налог в течение 20 дней после окончания отчетного периода.

Налог на заработную плату

Доход от заработной платы, выплачиваемый работодателем (налоговым агентом), подлежит окончательному удержанию ежемесячно.

С 1 января 2020 года НДФЛ в составе дивидендов, полученных иностранными гражданами из источников в Армении, так же, как и у граждан Армении, рассчитывается в размере 5% (вместо 10%). Данная ставка применяется к дивидендам, полученным из чистой прибыли, относящейся к 2020 году и последующим отчетным периодам.

Налог, удержанный с дивидендов, подлежит возврату, если дивиденды, полученные от лица-резидента, вложены в капитал того же лица-резидента в течение того же налогового года.

Социальные отчисления

Обязательные отчисления в пенсионные фонды применяются как к гражданам Армении, так и к иностранным гражданам, родившимся после 1 января 1974 года (включительно). Однако некоторые работники могли приостановить уплату социальных отчислений до 1 июля 2018 года, подав соответствующее заявление.

Работодатели должны удерживать социальные отчисления из ежемесячного дохода от трудовой деятельности по следующим ставкам:

- 4,5% от ежемесячного брутто-дохода, если он меньше 500 000 драмов РА.

- 10% от ежемесячного совокупного дохода (но не более 1 020 000 драмов РА) минус 27 500 драмов РА, если ежемесячный совокупный доход превышает 500 000 драмов РА.

Максимальный порог для начисления пенсионного взноса составляет 1 020 000 драмов РА.

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Введение

В Армении лица, являющиеся плательщиками НДС, вычитают НДС, уплаченный с их вложений, из НДС, начисленного на их продажи, и учитывают разницу в налоговых органах. Стандартная ставка НДС при реализации товаров и услуг на внутреннем рынке и при импорте товаров составляет 20%. Экспортируемые товары и сопутствующие услуги облагаются нулевой ставкой.

Налогооблагаемый порог

Обязательства по НДС основаны на налогооблагаемом обороте по операциям, осуществленным в течение предыдущего календарного года. Если эти доходы превышают 58,35 млн драмов РА, налогоплательщик должен учитывать НДС со всех продаж. Как правило, если доходы предыдущего года были менее 58,35 млн драмов РА (например, налогоплательщик находится в первом году деятельности), налогоплательщик обязан учитывать НДС только по продажам в этом году, которые превышают 58,35 млн драмов РА. Налогоплательщики, доходы которых ниже порога в 58,35 млн драмов РА, могут добровольно принять решение об учете НДС.

Если эти доходы превышают 58,35 млн драмов РА, налогоплательщик должен учитывать НДС со всех продаж. Как правило, если доходы предыдущего года были менее 58,35 млн драмов РА (например, налогоплательщик находится в первом году деятельности), налогоплательщик обязан учитывать НДС только по продажам в этом году, которые превышают 58,35 млн драмов РА. Налогоплательщики, доходы которых ниже порога в 58,35 млн драмов РА, могут добровольно принять решение об учете НДС.

Сфера действия НДС

Если в законе нет явного освобождения, НДС применяется к:

- Товары и услуги, местом поставки которых является Армения, и

- Ввоз товаров в Армению.

Происхождение товаров

Происхождением товаров для целей НДС является место, где товары находятся в момент их продажи. Для товаров, которые должны быть доставлены, поставка осуществляется там, где товары находятся в момент их отправки.

Предоставление услуг

По общему правилу для целей НДС услуги предоставляются в том месте, где их оказывает поставщик услуг. Если место исполнения не определено, считается, что услуги предоставляются в том месте, где находится бизнес лица. Особые правила для этой цели применяются к следующим услугам:

Если место исполнения не определено, считается, что услуги предоставляются в том месте, где находится бизнес лица. Особые правила для этой цели применяются к следующим услугам:

- Услуги, связанные с недвижимым имуществом, предоставляются по месту нахождения недвижимого имущества.

- Транспортные услуги оказываются в месте начала перевозки пассажиров или груза.

- Услуги, связанные с культурой, искусством, спортом, наукой, образованием и здравоохранением, вспомогательное обеспечение транспорта, оценка или ремонт движимого имущества оказываются по месту оказания услуг.

- Аренда транспортных средств предоставляется по месту осуществления арендодателем предпринимательской деятельности, а при его отсутствии — по месту жительства или жительства арендодателя.

- Трансграничные почтовые и телекоммуникационные услуги предоставляются в стране назначения.

- Они поставляются в месте, где получатель услуг осуществляет предпринимательскую деятельность или имеет постоянное представительство (т.

е., если у получателя есть постоянное представительство в Армении, услуги облагаются НДС).

е., если у получателя есть постоянное представительство в Армении, услуги облагаются НДС). - Если получатель не осуществляет предпринимательскую деятельность и не имеет постоянного офиса, услуги оказываются по месту жительства получателя.

НДС при импорте

Если прямо не предусмотрено освобождение от налога, импортируемые товары облагаются НДС по ставке 20% при таможенном оформлении. Особые правила применяются к товарам, ранее вывезенным из Армении для переработки или ремонта. В этом случае НДС взимается исходя из стоимости услуги, оказанной иностранной стороной. При невозможности определения стоимости услуги НДС взимается исходя из разницы между таможенной стоимостью товаров после переработки или ремонта и их заявленной таможенной стоимостью при их вывозе.

Нулевая ставка

Экспорт товаров и предоставление услуг, сопутствующих экспорту товаров, облагаются нулевой ставкой. Нулевая ставка также распространяется на оказание международных транспортных услуг (включая транзит через Армению) и услуги по изготовлению платы за проезд. Рекламные, консультационные, инженерные, юридические, бухгалтерские, переводческие, информационные, банковские, финансовые и страховые услуги, оказываемые нерезидентам, облагаются нулевой ставкой, если местонахождение нерезидента находится за пределами Армении.

Рекламные, консультационные, инженерные, юридические, бухгалтерские, переводческие, информационные, банковские, финансовые и страховые услуги, оказываемые нерезидентам, облагаются нулевой ставкой, если местонахождение нерезидента находится за пределами Армении.

Освобожденные поставки

Законодательство Армении различает операции, освобожденные от НДС, от операций, которые не облагаются НДС. Однако с практической точки зрения это различие не имеет значения. В любом случае лицо, осуществляющее такие продажи, не будет иметь права требовать вычета предварительного налога на эти продажи. Ряд сделок освобожден от уплаты НДС. Некоторые из наиболее распространенных исключений относятся к большинству финансовых операций, осуществляемых финансовыми организациями; услуги по обучению в средних, профессиональных и высших учебных заведениях; и набор учебных материалов; продажа газет и журналов. Продажа права собственности на организацию или бизнес, а также сделки по реорганизации организации или бизнеса не облагаются НДС.

Налогооблагаемая сумма

В большинстве случаев сумма НДС будет определяться исходя из цены сделки по поставке товаров или услуг. При безвозмездном предоставлении товаров и услуг поставщик обязан учитывать НДС исходя из рыночной стоимости товаров или услуг, за исключением случаев, когда поставка связана с гарантийными услугами, оказываемыми продавцом товаров, заменой некачественного товара.

Обязательства по входящему НДС, не подлежащему вычету

Общие правила для вычета входного налога на добавленную стоимость:

- НДС, уплаченный за товары и услуги, которые будут использоваться для осуществления налогооблагаемых продаж, может быть заявлен в качестве предварительного налогового кредита.

- НДС, уплаченный при покупке или импорте товаров и услуг, которые будут использоваться для осуществления продаж, освобожденных от НДС или не облагаемых НДС, не может быть заявлен в качестве кредита.

- Если товары и услуги будут использоваться для частично облагаемых налогом и частично необлагаемых налогом продаж, входящий налоговый кредит распределяется между налогооблагаемыми и необлагаемыми налогами продажами на основе доли налогооблагаемых продаж в общем объеме продаж за каждый отчетный период.

Требование об уплате входящего налога должно быть подтверждено действительным счетом-фактурой, выставленным поставщиком, или должным образом оформленной ввозной таможенной декларацией. Кроме того, при покупке товаров или услуг предварительный налоговый кредит обычно возникает только в том случае, если платеж осуществляется через банк, а товары или услуги приобретаются в коммерческих целях. Предварительные налоговые льготы доступны для покупок за наличные, но только до 300 000 драмов РА за транзакцию и максимум до 3 миллионов драмов РА в месяц, и при условии, что вся необходимая информация по НДС включена в товарный чек или счет-фактуру. Как правило, уплаченный НДС, который не может быть заявлен в качестве предварительного налогового вычета, рассматривается как часть стоимости приобретения для целей налога на прибыль или подоходного налога.

Соответствие НДС

Регистрация

Следующие налогоплательщики автоматически обязаны платить НДС:

- Предприятия, объем продаж которых превышает 58,35 млн драмов РА в предыдущем календарном году, будут обязаны платить НДС по своим продажам в последующем календарном году

- Предприятия, для деятельности которых требуется лицензия стоимостью более 100 000 драмов РА, а также предприятия, производящие подакцизные товары, также должны будут учитывать НДС по своей реализации

- Предприятия, производящие или импортирующие товары, облагаемые акцизным налогом

- Другие предприятия будут обязаны нести НДС по любым продажам в течение календарного года на сумму, превышающую 58,35 млн драмов РА

- Существуют специальные правила, которые могут требовать, чтобы взаимосвязанные лица (взаимная собственность в уставном капитале, доля доходов или расходов, относящихся к одному поставщику или покупателю) учитывали НДС в связи с их отношениями.

С 1 января 2012 года плательщики НДС обязаны получить регистрационные номера плательщика НДС в налоговом органе.

Требования к бухгалтерскому учету

Плательщики НДС должны вести отдельные счета для налогооблагаемых и освобожденных от НДС продаж и покупок. Если невозможно вести отдельные счета, сумма входящего налогового вычета по НДС за каждый отчетный период должна рассчитываться на основе доли налогооблагаемых продаж в общем объеме продаж за этот период.

Информация о счете-фактуре

За исключением розничных продаж, зарегистрированное лицо обязано выставлять счет-фактуру за каждую налогооблагаемую продажу товаров или услуг. Счет-фактура должен быть выставлен либо в электронном виде, либо с использованием непередаваемых пронумерованных форм, полученных от налоговых органов. Налоговая накладная должна иметь уникальную серию и номер. Когда сумма счета-фактуры превышает 100 000 драмов РА, информация по данному счету-фактуре должна быть предоставлена в налоговые органы обеими сторонами сделки, за исключением электронных счетов-фактур. Счет-фактура не может быть выставлен для операций, освобожденных или не облагаемых НДС. Специальные правила также применяются в отношении подготовки счетов-фактур для продаж с нулевой ставкой.

Счет-фактура не может быть выставлен для операций, освобожденных или не облагаемых НДС. Специальные правила также применяются в отношении подготовки счетов-фактур для продаж с нулевой ставкой.

Обязательство по НДС

Обязательство по НДС в любом отчетном периоде будет равной общей сумме исходящего налога, начисленного на продажи, за вычетом входного НДС, уплаченного в отношении налогооблагаемых продаж. НДС учитывается следующим образом:

- НДС при реализации товаров учитывается при выгрузке или доставке товаров покупателю

- НДС по реализации услуг учитывается при оказании услуг клиентам

- Право на получение предварительного налогового кредита для покупок возникает на дату оплаты, при условии, что счет-фактура НДС получен до окончания отчетного периода. Если счет-фактура получен с опозданием, общей практикой будет подача исправленной декларации за период 9.0098

- Право на предварительный налоговый кредит для импортируемых товаров возникает на дату импорта.

Обратный сбор

К услугам, оказываемым в Армении нерезидентами, не зарегистрированными в Армении, применяется начисление обратного НДС. Для обоснования соответствующего требования о вычете предналога получатель услуг должен самостоятельно выставить счет-фактуру от имени нерезидента и указать свой идентификационный номер как поставщика услуг.

Возвраты и платежи

Как правило, плательщики НДС должны подавать декларацию по НДС ежеквартально. Однако налогоплательщики, чей объем продаж (без учета НДС) в предыдущем календарном году превысил 100 млн драмов РА, обязаны ежемесячно подавать декларацию по НДС. Уплата НДС и декларация по НДС должны быть произведены в течение 20 дней после окончания отчетного периода. Отдельный отчет с информацией о счетах-фактурах купли-продажи, превышающих 100 000 драмов РА, должен быть предоставлен в течение 20 дней после окончания отчетного периода. Если отчет не скроется, власти, скорее всего, откажут в вычете предварительного налога.